Инвестиции в России: кто и откуда?

Секция: Экономика

III Студенческая международная научно-практическая конференция «Общественные и экономические науки. Студенческий научный форум»

Инвестиции в России: кто и откуда?

«Ссылка на авторитет не есть довод» – известное утверждение нидерландского философа Бенедикта Спинозы, которое непрерывно любил повторять Ленин. Предложение считать некоторое заявление истинным и корректным только потому, что такое утверждение сделано неким источником, считающимся авторитетным – есть дело нелогичное.

На первый взгляд покажется, что приведенная цитата не вполне уместна для избранной темы статьи. Но если вдуматься, то окажется, что данное утверждение есть суть исследования о том откуда приходят инвестиции в Россию, и куда инвестируются капиталы резидентов. История, философия и экономика от других наук отличаются тем, что исследователи в данной сфере всегда должны видеть и понимать больше, искать правду в нелогичных и неявных вещах и никогда не отталкиваться только от официальных источников, принимая их за догму, за что-то истинное и всегда верное, будь то «История государства Российского» Карамзина или Федеральная служба государственной статистики (ФСГС).

Как это связано с инвестициями в Россию? Говорят, что «цифры скажут сами за себя», но возможно ли количеством превзойти качество? В данной статье предпринята попытка разобраться с теми факторами, которые влияют на выбор иностранных инвесторов, что их привлекает, а что, наоборот, отталкивает, какие цели они преследуют, на что надеются и что в итоге получают.

Не требует доказательств тот факт, что инвестиции служат «рычагом» поступательного развития и позитивного функционирования экономики. Они создают новые предприятия и дополнительные рабочие места, позволяют обновлять основной капитал и осваивать передовые технологии.

На фоне стагнации экономики, установившейся после предыдущих двух лет снижения, особенно остро ощущается необходимость использования всех возможных способов стимулирования производства. Привлечение иностранных инвестиций является одним из факторов преодоления негативных тенденций в развитии экономики России.

Необходимость в инвестициях остается вне всяких сомнений. Тому, как привлечь иностранных инвесторов, как заставить их поверить в привлекательность той или иной отрасли посвящены десятки исследований и сотни статей, однако, во многих ли работах встречаются исследования эффективности использования этих инвестиций? Во многих ли работах говорят о том, какая их часть «доходит» до конечных потребителей?

Данное исследование началось с позитивных статей авторитетных изданий и статистических данных, представленных ФСГС и Центральным Банком. «Иностранные инвестиции в экономику РФ взлетели на 60%» [7], «Forbes объявил Россию «магнитом для инвесторов» [9], «Агентство Bloomberg включило Россию в список самых привлекательных стран для инвесторов» [4], подобные заголовки не просто фигурировали на первых страницах в поисковой системе, но и щедро подкреплялись официальными данными. Однако, чувство критического отношения к декларируемому заставляет разобраться с качественной характеристикой данных заявлений. Возникает интерес к природе и факторам столь впечатляющего роста иностранных инвестиций и, кроме того, весьма любопытно на самом ли деле иностранные инвесторы поверили в Россию?

Агентство Bloomberg действительно назвало Россию одной из самых привлекательных стран для инвестирования в 2017 году. В перечне также значатся ЮАР, Мексика, Бразилия, Чили, Индия и Индонезия. Интересно, что среди развивающихся стран Россия может похвастаться самым высоким притоком иностранных портфельных инвестиций. В нашу страну вкладывают больше, чем в Китай, Бразилию, Мексику или Индию. Только за 2016 год приток инвестиций составил 1,6% от капитализации российского фондового рынка после трехлетнего падения. Единственным государством, где показатель инвестиций к капитализации выше, стала Колумбия, скорее всего, это явилось следствием ставки инвесторов на мировое соглашение правительства страны с Революционными вооруженными силами Колумбии.

Одним из важнейших факторов оценки инвестиций, на наш взгляд, является их структура, в которой значительную долю занимают долговые инструменты, особенно не оказывающие влияние на прирост капитала. Кроме того, слияния и поглощения, являясь покупкой уже действующих предприятий, сдерживают в определенной степени рост доли долговых инструментов. В целом, структура прямых иностранных инвестиций указывает на крайнюю осторожность инвесторов: многие просто не готовы нести риски, связанные с созданием и управлением бизнесом в России. По-прежнему большой объем в структуре иностранных инвестиций составляет финансовая деятельность, что, скорее всего, объясняется эффектом низкой базы (например, за девять месяцев 2015 года объем таких инвестиций в экономику составил всего 2,3 млрд долларов, что является одним из самых низких показателей за всю современную историю страны).

Кроме того, неплохо инвестируют в оптовую и розничную торговлю. Иностранные инвесторы вкладывают средства в добычу топливно-энергетических и минерально-сырьевых ресурсов. При этом рост иностранных вложений в 2016 году во многом обусловлен покупкой международным консорциумом (Швейцария, Катар) 19,5% акций компании «Роснефть».

Отметим, что в январе-сентябре 2015 года наблюдался активный отток иностранного капитала из экономики РФ: согласно итогам первых трех кварталов года он оценивался ЦБ на уровне 48,1 млрд долларов. В 2016 году ситуация с оттоком изменилась в лучшую сторону и продолжает показывать положительную динамику, однако баланс входящих и исходящих финансовых потоков, по-прежнему, не в пользу российской экономики: при условии роста инвестиций за 2016 год на 19,2 млрд. долл. по прямым инвестициям наблюдается отток капитала в объеме 10,4 млрд. долл. [1, c. 262].

Помимо этого, стоит понимать, что в современном мире инвестиции в экономику конкретной страны не есть предмет веры в ее способности справляться с текущими вызовами - это результат рациональной оценки комплекса факторов, отражающих потенциал возможных выгод и рисков. Россия была и остается по сей день страной, чья экономика и национальная валюта, а, следовательно, состояние промышленного производства и потребительского рынка находится в прямой зависимости от цен на ключевую составляющую экспорта, то есть нефть. Еще в июне 2014 года баррель нефти оценивался более чем в 110 долларов, в июне 2015 года цена находилась на уровне 65 долларов, в июне 2016 года менее 50 долларов, к 2018 году дефицит федерального бюджета составит 2,2% ВВП [5], при этом, несмотря на поддержку политики импортозамещения индекс промышленного производства в январе-октябре 2017г. по сравнению с январем-октябрем 2016г. составил лишь 101,6% [6]. Это очень важно, поскольку иностранные инвестиции идут туда, где есть в первую очередь спрос.

Интерес инвесторов к российским активам, на наш взгляд, связан с сохранением высоких ставок в экономике, учитывая ключевую ставку ЦБ России на уровне 7,25% (хотя ставка и снижалась 6 раз в 2017 году с 9,75% до 7,75% и уже дважды в 2018 году). В сравнении с нулевыми или отрицательными ставками в развитых странах, рублевые активы при низких рисках дают очень высокую доходность. Всем известная стратегия carry trade, при которой инвесторы берут доллары или евро в кредит по низким ставкам, а затем используют эти деньги для покупки активов, номинированных в рублях, работает отлично.

Кроме того, невероятный рост иностранных инвестиций также связан с эффектом низкой базы, о которой говорилось ранее. 2015 год - это период продолжения действия санкционного режима и девальвации рубля, что подталкивало инвесторов к как можно скорейшему выводу своих активов из России. Сейчас многие из них понимают, что такое «бегство» было нерациональным и паническим, тогда как фундаментальные факторы в целом остаются сильными.

Однако, теперь следует вернуться к главному вопросу: кто и откуда осуществляет инвестиции в Россию?

Стоит отметить, что прямое инвестирование в виде предоставления внутрифирменных кредитов менее рискованно, однако в рамках страны-реципиента оно не приносит столь значимого эффекта. Привлечение других видов прямых инвестиций чаще всего свидетельствует о применении различных вариантов ухода от налогов («оптимизации» налогообложения), финансировании недостатка собственных оборотных средств за их счет, что вовсе не соответствует интересам национальной̆ экономики.

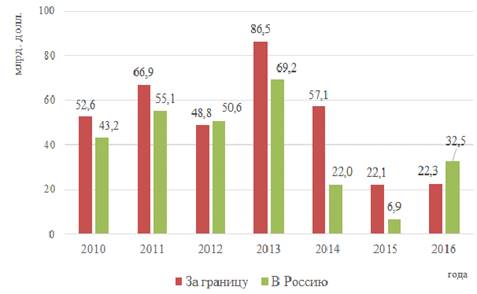

Существенной особенностью ПИИ в экономику России является использование в качестве ресурсов капиталов, имеющих российское происхождение. Это частично можно подтвердить данными динамики ввоза и вывоза прямых иностранных инвестиций, которые имеют значения, по величине близкие к абсолютным (рис.1).

Рисунок 1. Динамика прямых инвестиций за 2010–2016 гг

Источник: ФСГС [3].

Исходя из этого можно предположить, что средства российских компаний сначала вывозятся заграницу, в том числе и в офшорные зоны, а после, уже в качестве иностранных инвестиций, конечно же, снова возвращаются в Россию. Среднее значение репатриируемых капиталов в общем объеме притока прямых иностранных инвестиций составляет около 40%. Это говорит о том, что отток и приток ПИИ для РФ являются составными элементами единого процесса трансграничного перемещения средств, обеспечивающего кругооборот российского капитала.

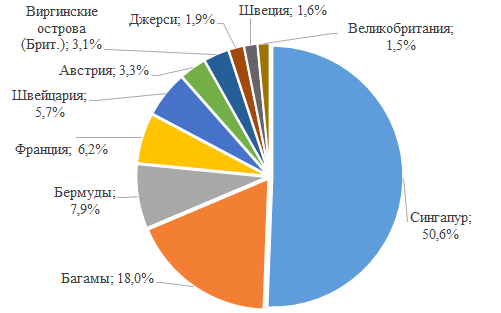

Крупнейшими странами-инвесторами для России по данным за 2016 год являются Сингапур (50,6% от общей величины накопленных иностранных инвестиций на конец 2016 года), Багамы (18%), Виргинские острова (3,1%), Швейцария (5,7%) и Франция (6,2%), то есть те страны, на территориях которых расположены офшорные зоны или зоны с льготным налоговым режимом и достаточно либеральным законодательством (рис.2).

Рисунок 2. Структура основных стран-инвесторов в экономику РФ

Источник: ФСГС [3].

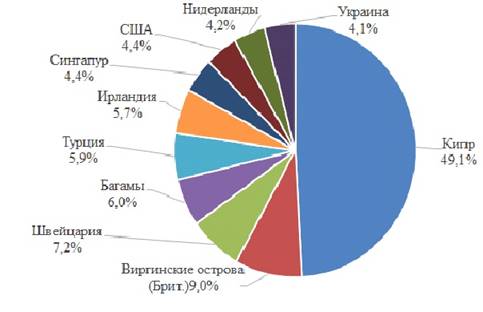

Прямые инвестиции из России также направлялись главным образом на территории, имеющие статус офшорных зон и либеральное законодательство (рис.3).

Рисунок 3. Структура основных стран-получателей прямых инвестиций из России

Источник: ФСГС [3].

Из этого следует, что география экспорта и импорта прямых иностранных инвестиций во многом совпадает (даже если не по названию страны, то по ее статусу). Это подтверждает сделанные ранее выводы о том, что значительная часть инвестиций в Россию – это репатриируемые капиталы российских компаний из-за рубежа. Структура основных стран-инвесторов и стран-получателей инвестиций из Российской Федерации остается неизменной на протяжении долгого времени.

Таким образом, не остается сомнений в том, что вместе с глобализацией экономики активизировались процессы перемещения капитала между странами, позволяя инвесторам с учетом всех возможных выгод и рисков выбирать наиболее приемлемые сферы бизнеса. Экспорт капитала за рубеж осуществляется с целью максимизации своей прибыли, оптимизации сроков окупаемости инвестиционных проектов, минимизации инвестиционных рисков. Бизнес выбирает наиболее выгодные сферы приложения имеющихся финансовых ресурсов. Привлечение иностранных инвестиций в экономику страны обеспечивает не только увеличение объемов иностранных ресурсов, но и позволяет изменить их качественный состав, усиливая инновационный аспект за счет заимствования новаторских передовых технологий, роста квалификации сотрудников и повышения уровня организации и управления производством.

В условиях замедления темпов роста экономики в России существенно возрастает необходимость привлечения всех возможных средств стимулирования производства. Однако стоит учитывать природу прямых иностранных инвестиций, их особенности и цели их использования, так как явный кругооборот отечественных средств вряд ли может увеличить производственный капитал и стать рычагом развития российской экономики.