Исследование денежных средств в составе оборотного капитала организации

Секция: Экономика

лауреатов

участников

лауреатов

участников

V Студенческая международная научно-практическая конференция «Общественные и экономические науки. Студенческий научный форум»

Исследование денежных средств в составе оборотного капитала организации

Поступления денежных средств осуществляется за счет получения выручки от продажи товаров (продукции, работ, услуг), увеличения уставного капитала путем дополнительных эмиссий акций, получения кредитов и займов, получения целевого финансирования и поступлений, в том числе из средств бюджета, от продажи ценных бумаг различных видов, основных средств, нематериальных активов, запасов и т.д. [3, c.18]

Расходуются денежные средства на выплату заработной платы, на оплату налогов, сборов, и других платежей в бюджет и внебюджетные фонды, на выплату дивидендов акционерам, на покупку запасов для производства продукции, на покупку зданий, оборудования, нематериальных активов, необходимых для работы, на покупку ценных бумаг, на выплату долгов и процентов по кредитам и займам.

В результате рассчитывают показатель «чистый приток (отток) денежных средств» (резерв денежной наличности) как разницу между всеми поступлениями и выбытиями денежных средств [4, c.22]. Численно он равен увеличению (уменьшению) денежных средств за анализируемый период. Достоинства прямого метода выражаются в том, что можно оценить основные источники получения и расходования денежных средств, делать оперативные выводы о достаточности средств для оплаты текущих обязательств. Однако прямой метод не раскрывает взаимосвязи между полученной прибылью (убытком) и изменением денежных средств, что характерно для косвенного метода.

Проанализируем движение денежных средств в ООО «Президент СК №4». Данные для изучения взяты из финансовой отчетности формы «Отчет о движении денежных средств». Результаты анализа прямым методом представлены в таблице 1.

Таблица 1.

Денежный поток по видам деятельности, млн. руб.

|

Денежные потоки |

Вид деятельности |

Итого |

|||

|

текущая |

инвестиционная |

финансовая |

|||

|

2015 г. |

Поступило денежных средств |

8463,9 |

527,8 |

815,1 |

9806,9 |

|

Выбыло денежных средств |

9262,2 |

241,2 |

504,2 |

10007,6 |

|

|

Итого поток за год |

-798,3 |

286,6 |

310,9 |

-200,7 |

|

|

2016 г. |

Поступило денежных средств |

8670,7 |

595,3 |

1740,2 |

11006,3 |

|

Выбыло денежных средств |

8324,8 |

202,6 |

2493,4 |

11020,8 |

|

|

Итого поток за год |

345,9 |

392,8 |

-753,2 |

-14,5 |

|

|

2017 г. |

Поступило денежных средств |

7924,1 |

1448,2 |

3788,9 |

13161,2 |

|

Выбыло денежных средств |

7831,5 |

366,3 |

4945,4 |

13143,3 |

|

|

Итого поток за год |

92,5 |

1081,9 |

-1156,6 |

17,9 |

|

Как показывают данные таблицы, организация ведет все три вида деятельности: текущую, финансовую и инвестиционную, при этом наблюдается рост притоков и оттоков за три года исследования. В частности, поток по текущей деятельности вырос от убытка в размере 798,3 млн. руб. в 2015 г. до прибыли в сумме 92,5 млн. руб. в 2017 г. Произошло это за счет большего сокращения расходования денежных средств по отношению к текущим поступлениям. По инвестиционной деятельности наблюдается преобладание притоков денежных средств, что приводит к образованию прибыли. В частности, данный показатель увеличился за 2015-2017 гг. на 795,3 млн. руб. или в 3,8 раза. Что касается финансовой деятельности, то здесь организация получает чистые денежные средства в виде прибыли (310,9 млн. руб.), только в 2015 г. За счет превышения оттоков над притоками убыток по финансовой деятельности в 2016 г. составил 753,2 млн. руб., а в 2017 г. достиг размера 1156,6 млн. руб. Совместный поток денежных средств по текущей, инвестиционной и финансовой деятельности привел к тому, что ООО «Президент СК №4» вместо чистого убытка в 2015 г. в размере 200,7 млн. руб. и 14,5 млн. руб. в 2016 г. смогло в 2017 г. выйти в прибыль в сумме 17,9 млн. руб.

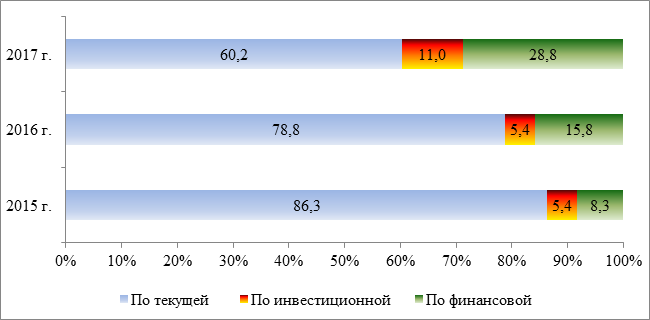

Рассмотрим структуру поступлений денежных средств организации:

Рисунок. Структура поступлений денежных средств в ООО «Президент СК №4» по направлениям деятельности, %

Как показывает рисунок, наименьшую долю на протяжении всего периода исследования в структуре поступлений денежных средств занимает инвестиционная деятельность, ее доля выросла с 5,4% до 11,0%. В 2015-2017 гг. на втором месте находилась финансовая деятельность, удельный вес поступлений по которой в 2015 г. составил 8,3%, за 2016 г. он увеличился на 7,5%, а в 2017 г. достиг размера 28,8%. Данные структурные сдвиги привели к снижению доли текущей деятельности с 86,3% до 60,2%. Не смотря на то, что текущая деятельность остается основной, однако ее доля снижается и нельзя допустить, чтобы притоки и оттоки по данному направлению составили менее 50%, т.к. ООО «Президент СК №4» является торгово-медицинской организацией и главным источником поступлений должна оставаться текущая деятельность. На основании этого нужно разработать мероприятия по проведению реструктуризации доходов организации, т.е. сократить размеры по предоставлению займов и кредитов другим организациям и увеличить медицинскую деятельность, сбыт работ и услуг, а также провести мероприятия по инкассации дебиторской задолженности.

В структуре оттоков денежных средств организации наблюдаются те же тенденции (табл. 2).

Таблица 2.

Структура выбытия денежных средств за 2015-2017 гг., %

|

Направление расходов |

2015 г. |

2016 г. |

2017 г. |

Изменение за 3 года |

|

По текущей деятельности |

92,6 |

75,5 |

59,6 |

-33,0 |

|

По инвестиционной деятельности |

2,4 |

1,8 |

2,8 |

0,4 |

|

По финансовой деятельности |

5,0 |

22,6 |

37,6 |

32,6 |

|

Итого: |

100,0 |

100,0 |

100,0 |

х |

За период исследования видно, что ООО «Президент СК №4» в структуре оттоков снизило удельный вес денежных средств, направленных на текущую деятельность, на 33%. При этом почти на столько же происходит увеличение доли расходов по финансовой деятельности на 32,6%. Изменения по инвестиционной деятельности можно считать не существенными. Представленная тенденция подтверждает сделанный выше вывод. Организация, увеличивая выручку и осваивая новые рынки сбыта, не своевременно рассчитывается по своим обязательствам.

Для того чтобы узнать как общий рост денежных потоков повлиял на финансовое положение организации, а также выяснить за счет каких источников финансировались каждые из расходов, проведем анализ изменения остатка денежных средств по единственно существующей текущей деятельностей ООО «Президент СК №4» (табл. 3).

Таблица 3.

Определение остатка денежных средств, млн. руб.

|

|

2015 г. |

2016 г. |

2017 г. |

Изменение за 3 года (+,-) |

|

|

млн. руб. |

прирост, % |

||||

|

Остаток на начало года |

249,6 |

48,9 |

34,4 |

-215,3 |

-86,2 |

|

Чистый денежный поток |

-200,7 |

-14,5 |

17,9 |

218,6 |

-108,9 |

|

Остаток на конец |

48,9 |

34,4 |

52,3 |

3,4 |

6,9 |

Общее изменение остатка денежных средств организации рассчитывается путем разложения на частные изменения, обусловленные текущей, инвестиционной и финансовой деятельностью, т.е., по сути, получается сумма чистых денежных потоков по каждому из направлений деятельности. Исходя из этого делаем вывод, что ООО «Президент СК №4» на протяжении 2015-2017 гг. полностью покрыло недостаток средств по текущей деятельности, использовав его на оплату счетов поставщиков, на выплату заработной платы и расчетов с бюджетом. Это является положительной тенденцией. Таким образом, ООО «Президент СК №4», имея положительный чистый поток, постепенно увеличивает возможность проводить независимую от внешних источников финансирования финансовую политику, что подтверждается данными второй главы. За три года чистое увеличение денежных средств и их эквивалентов составило 218,6 млн. руб. или на 108,9%, при этом наблюдается рост остатка денежных средств на 6,9%.

Объектом эффективных систем контроля за денежными активами организации ООО «Президент СК №4» являются совокупный уровень остатка денежных активов, обеспечивающих текущую платежеспособность организации, а также уровень эффективности сформированного портфеля краткосрочных финансовых инвестиций – эквивалентов денежных средств организации. Коэффициенты эффективности рассчитываются по следующим формулам:

1) коэффициент достаточности чистого денежного потока, который показывает достаточность генерируемого организациям чистого денежного потока с позиции финансируемых им потребностей:

(1)

(1)

где  – коэффициент достаточности чистого денежного потока организации в рассматриваемом периоде;

– коэффициент достаточности чистого денежного потока организации в рассматриваемом периоде;  – сумма чистого денежного потока организации в рассматриваемом периоде;

– сумма чистого денежного потока организации в рассматриваемом периоде;  – сумма выплат основного долга по долго- и краткосрочным кредитам и займам организации;

– сумма выплат основного долга по долго- и краткосрочным кредитам и займам организации;  – сумма прироста запасов товарно-материальных ценностей в составе оборотных активов организации.

– сумма прироста запасов товарно-материальных ценностей в составе оборотных активов организации.

2) синхронность формирования положительного и отрицательного денежных потоков. Для этого рассчитают коэффициент ликвидности денежного потока организации по формуле:

(2)

(2)

где  – коэффициент ликвидности денежного потока организации в рассматриваемом периоде; ПДП – сумма валового положительного денежного потока; ОДП – сумма валового отрицательного денежного потока.

– коэффициент ликвидности денежного потока организации в рассматриваемом периоде; ПДП – сумма валового положительного денежного потока; ОДП – сумма валового отрицательного денежного потока.

3) коэффициент эффективности денежного потока организации, который рассчитывается так:

(3)

(3)

Произведем необходимые расчеты и представим результаты в виде таблицы 4.

Таблица 4.

Показатели эффективности использования денежных потоков ООО «Президент СК №4»

|

Наименование коэффициентов |

2015 г. |

2016 г. |

2017 г. |

Отклонение от 2015 г. |

|

|

2016 г. |

2017 г. |

||||

|

К-т достаточности чистого денежного потока |

-0,302 |

-0,005 |

0,005 |

0,298 |

0,307 |

|

К-т ликвидности денежного потока |

0,749 |

0,981 |

1,015 |

0,232 |

0,267 |

|

К-т эффективности денежного потока |

0,251 |

0,019 |

0,015 |

-0,232 |

-0,236 |

|

К-т участия денежных активов в совокупных оборотных активах предприятия |

0,011 |

0,007 |

0,013 |

-0,004 |

0,002 |

|

Средний период оборота денежных активов, дни |

2,891 |

1,672 |

2,460 |

-1,219 |

-0,431 |

|

К-т отвлечения свободного остатка денежных активов в краткосрочные финансовые инвестиции |

6,359 |

-21,921 |

-22,135 |

-28,280 |

-28,494 |

|

К-т рентабельности краткосрочных финансовых инвестиций |

0,187 |

-0,101 |

-0,065 |

-0,287 |

-0,252 |

|

К-т реинвестирования чистого денежного потока |

-4,105 |

-0,423 |

0,342 |

3,682 |

4,448 |

Как показывают расчеты, отраженные в таблице 4, размер денежных средств в составе оборотных активов в 2015 г. составил 1,1%, но к концу 2017 г. данный показатель вырос на 0,2%. Средняя длительность оборота денежных активов за трехлетний период исследования сократилась, хотя и незначительно (на 0,43 дней), но все-таки свидетельствуя о неблагоприятной ситуации. Об этом также говорит снижение рентабельности краткосрочных финансовых инвестиций на 25,2% до 6,5% убытка, свидетельствуя о потери эффективности их использования.

Итак, наблюдается неблагоприятная картина состояния денежного оборота организации, основными причинами которой являются дефицитные чистые денежные потоки от текущей и финансовой деятельности, нарушение сбалансированности денежного оборота, и поэтому явно увеличивающуюся зависимость ООО «Президент СК №4» от заемных средств. Как следствие этому, низкие коэффициенты ликвидности, покрытия, платежеспособности. Все это в комплексе говорит о недостаточности финансовой устойчивости и конкурентоспособности анализируемой организации.

Для увеличения притока денежных средств можно рекомендовать предприятию рационализировать ассортимент выпускаемой продукции, реструктуризировать дебиторскую задолженность в финансовые инструменты, привлекать внешние источники краткосрочного финансирования, использовать систему скидок для покупателей. Для снижения оттока необходимо сокращать затраты, заключать долгосрочные контракты с поставщиками, предусматривающие скидки или отсрочки платежей, а также использовать налоговое планирование.