Проблемы развития потребительского рынка в России и направления их решения

Секция: Экономика

VIII Студенческая международная научно-практическая конференция «Общественные и экономические науки. Студенческий научный форум»

Проблемы развития потребительского рынка в России и направления их решения

Россия сегодня – одна из ведущих держав с мощным внешнеэкономическим и оборонным потенциалом. Однако, для обеспечения населения необходимыми нуждами стратегической задачей является развитие торговой отрасли. В последние годы экономика России, как и мира в целом, претерпевает кризисные явления, ставшие причиной снижения реальных доходов населения и, как следствие, падения его покупательной способности, являющейся в условиях текущего кризиса одним из немногих двигателей роста экономики Российской Федерации. В результате наблюдается падение спроса домашних хозяйств, ставшее основной причиной замедления выхода страны из кризиса: три года вместо двух, о которых в его начале говорили все официальные лица. У современного кризиса два основных пострадавших стороны: население и торговая отрасль. Население потеряло за эти годы около 15% своей покупательной способности, а торговля стала отраслью с наихудшим сальдо финансовых операций за 2017 год, наибольшим после строительства числом закрывшихся и закредитованных предприятий [3]. При этом отрасль постоянно находится под прицелом группы политиков Совета Федерации, выдвигающих все новые требования к крупным торговым сетям, сознательно пренебрегая тем, что на продовольственном рынке страны они занимают всего лишь половину рынка. По итогам 2017 года выявилось, что розничный товарооборот падал, как в продовольственном, так и в непродовольственном сегменте [1]. В связи с такой ситуацией в части крупных розничных сетей наибольшее развитие получили торговые сети, продающие товары по цене, приближенной к оптовой, - дискаунтеры, причем самые высокие показатели имеются у федеральных сетей, символика и формат которых известны по всей стране. Но и им приходится заниматься реорганизацией торговых точек, прибегать к сворачиванию нерентабельных магазинов. В сегменте розничной торговли непродовольственными товарами наблюдается поэтапный переход в Интернет. Многие магазины создали интернет-версии для возможности продажи продукции в сети, некоторые бренды появляются сразу в Интернете, также создаются интернет-магазины, в которых можно приобрести продукцию разных фирм [4]. Мировая паутина привлекательна для рынка розничной торговли в России несформированным законодательством в части налогообложения, отсутствием необходимости приобретения и аренды недвижимости, снижением затрат человеко-ресурсов, что позволяет «виртуальным» магазинам снижать цену на сам товар.

В 2018 году наблюдался прирост количества заказов в зарубежных интернет-магазинах российским населением, особенно в Китайских и Корейских. Постепенно индекс покупательской уверенности растет, и показатели розничного товарооборота выравниваются [2]. Ассортиментная политика российских FMCG-сетей с момента введения продовольственного эмбарго полностью перестроилась, а доля товаров отечественного производства постепенно приближается к 75-80 процентам. Крупные ритейлеры запустили собственное производство продовольственных товаров, на данный момент такие производства есть у «Магнита», «МЕТРО», «Ашана», «Дикси» и других сетей [3]. Однако такой способ снижения розничных цен и повышения маржинальности доступен только крупным компаниями, поскольку это требует значительного объема свободных средств. В настоящее время в FMCG-ритейле более распространено собственное производство на территории магазинов – выпечка, салаты, полуфабрикаты собственного приготовления. Вместе с товарами под СТМ сетей собственное производство будет одной из точек роста в среднесрочной перспективе.

В топ-15 FMCG-ритейлеров произошли изменения – с рынка ушла одна из старейших российских продовольственных сетей «Седьмой Континент» (в 2016 г. выручка ОАО «Седьмой Континент» снизилась на 30,5%, а в августе 2017 г. компания продала права аренды своих торговых площадей X5 Retail Group, «Ленте» и «Азбуке Вкуса», а права на бренд – нижегородскому холдингу «Сладкая жизнь») [4].

В 2017 г. темпы прироста выручки у большинства FMCG-сетей, входящих в топ-15, продолжили замедляться, а у компаний «Ашан» и «Холидей» динамика выручки была отрицательной. Исключение составили ГК «О’Кей», «Мария-Ра» (ООО «Розница К-1»), «Монетка» (ООО «Элемент-Трейд»).

Доли в обороте розничной торговли РФ крупнейших игроков FMCG-ритейла в 2015-2017 гг приведены на рисунке 1.

Рисунок 1. Доля в обороте розничной торговли РФ крупнейших игроков FMCG-ритейла в 2015-2017 гг., доля в %

Источник: данные исследования M.A. Research «Российский FMCG-ритейл в 2017 г. и прогноз на 2018-2020 гг.»

По итогам 2017 г. на российском рынке FMCG-ритейла сменился лидер – X5 Retail Group обогнала «Магнит» по объему и темпам прироста выручки. Этого можно было ожидать, поскольку «Магнит» в течение 2017 года демонстрировал замедление финансовых и операционных показателей, в то время как X5 Retail Group увеличивала темпы роста показателей. Выручка «Магнита» по итогам 2017 г. выросла на 6,4%, X5 Retail Group – на 25,5% [5].

ГК «Лента» несколько снизила темпы прироста выручки (19,2% в 2017 г. против 21,2% в 2016 г.), заметно увеличив торговую площадь и количество магазинов. ГК «Дикси» продемонстрировала снижение выручки на 9,3% по сравнению с 2016 годом, ГК «ОКЕЙ» - прирост выручки на 1,1%, однако показатель был пересчитан без супермаркетов, проданных X5 Retail Group в конце 2017 года.

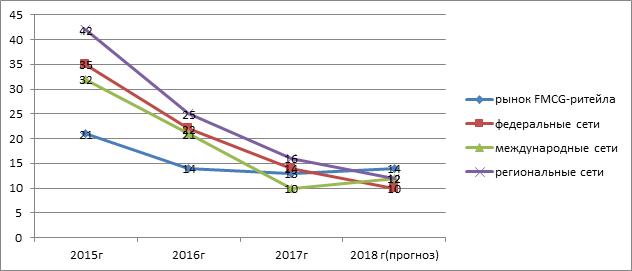

Темпы прироста выручки (руб.) ритейлеров – распределение по типу сетей, %, 2015-2017 гг. и оценка на 2018 год приведены на рисунке.

Рисунок 2. Темпы прироста выручки (руб.) ритейлеров – распределение по типу сетей, %, 2015-2017 гг.

Источник: данные исследования M.A. Research «Российский FMCG-ритейл в 2017 г. и прогноз на 2018-2020 гг.»

В 2016 г. весь рынок сетевого FMCG-ритейла вырос на 15,5%, темпы прироста всех типов сетей, за исключением иностранных игроков, были на уровне или выше среднерыночных показателей. Региональные торговые сети выросли на 18%, федеральные – на 17%, международные операторы продемонстрировали темпы прироста на уровне 1,5 процента.

Основными проблемами, снижающими эффективность функционирования потребительского рынка в РФ являются следующие:

·неэффективность законодательства, регламентирующего потребительский рынок на межотраслевом и региональном уровнях;

·слабая взаимосвязь поддержки оказываемой представителям рынка на федеральном и региональном уровнях;

·недостаточная проработка государственных программ, стимулирующих развитие предпринимательства и развития потребительского рынка в РФ.

С целью решения указанных проблем следует реализовать решения, нацеленные на:

·дальнейшую консолидацию потребительского рынка через межотраслевое саморегулирование и федерального совета рынка,

·разработку формата бизнес-центра «Сколково» Центром развития потребительского рынка России. На региональном уровне такая работа идет более интенсивно, и в ряде регионов уже сформированы региональные советы рынка.

·ежегодно проводить анализ состояния отрасли, выявлять возможности развития потребительского рынка.

Реализация указанных решений позволит выйти представителям бизнеса на новый уровень развития, удовлетворяющий растущие потребности населения, усилить эффективность регулирования потребительского рынка и вывести его инфраструктуру на уровень высокоразвитых стран.