Современные проблемы риск-менеджмента в России

Секция: Экономика

лауреатов

участников

лауреатов

участников

L Студенческая международная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

Современные проблемы риск-менеджмента в России

Проблема управления рисками является весьма актуальной в условиях современной экономики России. Риск всегда являлся одной из составляющих любой экономической деятельности. В последние десятилетия стало очевидно, что без учета этого фактора экономическая деятельность не обеспечивает устойчивого развития. В России на практике управление рисками еще не получило широкого распространения, но уже наблюдается тенденция развития этого направления менеджмента у ведущих компаний. Это подтверждается и в работах Бобровой Н.М., исследующей планирование управления рисками [1]. Кроме этого Васильевой Е.Е. были проанализированы концепции и история риска в экономике [2], Лапиной Е.Н была изучена связь уровня риск-менеджмента и финансовой устойчивости коммерческих банков [3], Шолохова М.В. и Вирин М.М. исследовали риск-менеджмент как один из методов повышения конкурентоспособности предприятия [5].

Как мы видим, проблемы риск-менеджмента в России и пути их решения изучены недостаточно. Таким образом, в данной работе исследуем сущность риск-менеджмента в России. Для этого определим, что такое риск-менеджмент и в чем причины его отставания в России, а также проанализируем систему управления рисками на примере одной из российских компаний.

Риск-менеджмент по экономическому содержанию представляет собой систему управления риском и финансовыми отношениями, возникающими в процессе этого управления. Причины отставания российского риск-менеджмента:

· упрощение риск-менеджмента и сведение его исключительно к страхованию;

· несистемность и эпизодичность применения из-за второстепенности и декларативности риск-менедждмента в иерархии корпоративных ценностей;

· отсутствие подготовленных кадров, так как риск-менеджер должен быть универсальным работником, который разбирается в нескольких областях, таких как экономическая и политическая деятельность компании, финансовые, технологические процессы организации, обладая при этом способностями анализировать и оценивать риски;

· мировые технологии риск-менеджмента крайне сложно «приживаются» в России, так как они рассчитаны на управление классическими параметрами деятельности компании (капитализацией, стоимостью бизнеса, прибыльностью и т.д.), а их применение в условиях «серых схем», фиктивных сделок вызывает трудности.

Отставание России от Европы в этом направлении можно увидеть на примере того, что специализированная организация «Русское общество управления рисками» появилась в 2003 году, в других же странах ассоциации риск-менеджеров существуют уже более 30 лет.

По данным исследования консалтинговой группы KPMG в 2015 году, 65% из 55 опрошенных российских компаний сформировали отдельное структурное подразделение по управлению рисками, а 4% опрошенных планируют создать такое подразделение в будущем. Около 30% не видят актуальности внедрения системы управления рисками. В большинстве компаний (56%) структурное подразделение существует более 5 лет, что подразумевает наличие системы управления рисками с продвинутыми методами оценки, а также достаточно тесную интеграцию в процессы принятия бизнес – решений [4].

Анализируя количество сотрудников в данных подразделениях, можно говорить о двух подходах: централизованном (сотрудники отвечают и за координацию работы, и за управление конкретными рисками), предполагающим большее количество сотрудников, и децентрализованном (управление рисками возложено на владельцев рисков, назначаемых из числа сотрудников функциональных подразделений). По результатам опроса можно сделать вывод, что в крупных компаниях более популярен децентрализованный подход, так как ответ «более 6 сотрудников» указали 33%, а «менее 3» – 50% [4].

С точки зрения эффективности управления рисками, риск – менеджеры должны обладать независимостью и подчиняться напрямую совету директоров или акционерам, так как цель риск-менеджера, заключающаяся в ведении эффективного бизнеса в течение долгих лет, может не совпадать с задачей операционного менеджмента – получение максимальной прибыли в ближайшее время. В российской практике лишь 8% выбрали ответ «подотчетность совету директоров», что можно объяснить, во-первых, желанием менеджеров контролировать информацию по рискам, а во-вторых, сложностью в организации эффективной функции при отсутствии поддержки со стороны менеджмента. 44% компаний подотчетны финансовому директору, а еще 39% – генеральному директору [4].

Кроме этого, лишь 6% опрошенных оценивают уровень корпоративной риск-культуры как высокий [4]. Большинство оценивают его как средний, что говорит об отсутствии понимания процессов управления рисками в большинстве компаний. Мы видим, что, несмотря на определенный прогресс, заключающийся в тенденции создавать подразделения по риск-менеджменту, нужно развивать процессы интеграции риск-менеджмента в стратегию управления компании и взаимодействие между подразделениями.

Таким образом, основными барьерами на пути к эффективному управлению рисками, по мнению респондентов, являются недостаток взаимосвязи между функциональными подразделениями, низкое качество получаемой информации по рискам и отсутствие корпоративной культуры.

Рассмотрим систему управления рисками на примере ОАО «ЕвроХим». Эта компания одна из наиболее быстро развивающихся крупных производителей удобрений, входит в десятку лидеров, а своей целью ставит место в пятерке мировых минерально-химических компаний. Компания уделяет значительное внимание управлению рисками, используя стандарты ISO 31000 и COSO ERM. Несмотря на то, что управление рисками осуществляется на всех уровнях компании, отдельное структурное подразделение, осуществляющее комплексный стратегический менеджмент, отсутствует. Контроль и мониторинг за рисками осуществляют лица, ответственные за бизнес-процессы и связанные с ними риски.

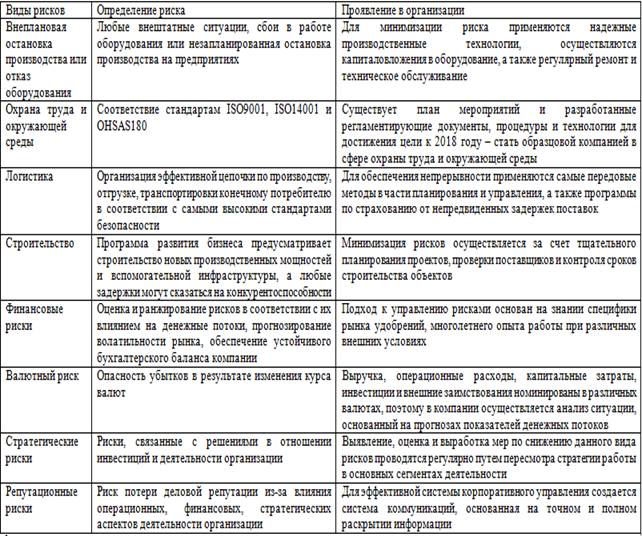

По данным ОАО «ЕвроХим» можно составить следующую таблицу.

Таблица 1.

Операционные риски ОАО «ЕвроХим»

Анализ рисков показывает, что управление рисками заключается, с одной стороны, в страховании (логистические, строительные, экологические, технологические), а с другой стороны, наблюдаются элементы риск-менеджмента (мониторинг финансовой и валютной ситуации на рынках, хеджирование, прогнозирование цен на продукцию).

Годовой отчет компании свидетельствует, что наиболее значимыми являются риски изменения цен и недостаточность денежных средств из-за экономической ситуации в стране. Тем не менее, монопольное положение позволяет компании контролировать рентабельность за счет внутренних изменений и новых рынках сбыта.

В 2015 году в данной организации была усовершенствована система оценки и управления рисками. Также было проведено улучшение методики оценки инвестиционных рисков путем внедрения количественных оценок.

В планах ОАО «ЕвроХим» на ближайший год существует совершенствование методики управления кредитными рисками, а именно, развитие и тестирование оценки контрагентов на основе внутренних рейтингов. Кроме этого, компания продолжит развивать и внедрять наиболее актуальные методики для управления различными видами рисков, что позволит усовершенствовать мониторинг рисков и повысить эффективность управления ими.

Таким образом, можно сказать, что в ОАО «ЕвроХим» можно увидеть типичные проявления специфики риск-менеджмента в крупных компаниях России. Управление рисками происходит на всех уровнях компании, но из-за отсутствия специального подразделения, его нельзя назвать комплексным. В компании, как и в большинстве крупных российских организациях, используется децентрализованный подход управления рисками.

Исходя из вышесказанного, стратегическая конкурентоспособность крупных компаний невозможна без адаптации зарубежного опыта риск-менеджмента к российским условиям. Однако создание системы риск-менеджмента на основе зарубежных стандартов затруднено из-за отличий структуры предприятий и особенностей российской экономики. Поэтому в России только крупные компании применяют элементы риск-менеджмента, причем большинство делают это из-за определенного давления со стороны иностранных партнеров и инвесторов.

Для обеспечения эффективного функционирования и устойчивого развития компании необходим комплексный подход к учету параметров внешней и внутренней среды функционирования, осуществляемый в процессе управления рисками. Представляется, что мировой опыт и тенденции по увеличению рискованности экономической деятельности станут стимулом для преодоления проблем риск-менеджмента в России и его внедрению не только в крупные, но и в средние и мелкие российские компании.