Обзор рынка секъюритизации активов в России

Секция: Экономика

LIII Студенческая международная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

Обзор рынка секъюритизации активов в России

Одним из источников фондирования на рынке ипотечного кредитования в условиях сворачивания государственной программы субсидирования процентных ставок может стать секъюритизация.

Процесс обращения ипотечных ценных бумаг регламентируется Федеральным законом от 11 ноября 2003 года № 152 - ФЗ «Об ипотечных ценных бумагах».

Ключевую роль в системе рефинансирования ипотечных кредитов играет Федеральное агентство по ипотечному жилищному кредитованию - ОАО «АИЖК», образованное в соответствии с Постановлением Правительства РФ от 26 августа 1996 г. № 1010. Концепция АИЖК предусматривает разделение механизма ипотечного кредитования на несколько этапов. Одним из этапов является выпуском и размещением Агентством ипотечных ценных бумаг (ипотечных облигаций), обеспечением которых является выданные ипотечные жилищные кредиты [1].

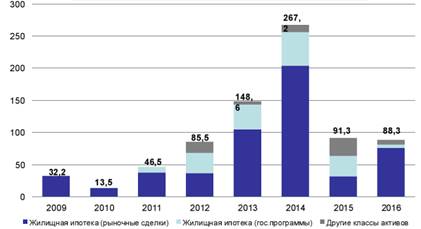

Рассмотрим динамику объемов сделок секъюритизации (рисунок 1). Мы видим, что общий объем выпуска ипотечных ценных бумаг непрерывно падает с 2015 года [3].

Рисунок 1. Динамика объемов сделок секъюритизации

С 2010 по 2014 года включительно можно проследить уверенную тенденцию к росту, пик выпуска пришелся на 2014 год и составлял 256,2 млрд. руб. Вообще, этот год является наиболее удачным в сфере секъюритизации, так как политический накал еще не достиг своего пика, и экономика России оставалась более менее стабильной [1].

Негативное влияние на секъюритизацию, как и на всю экономику страны, оказывает экономический и политический кризис, начавшийся в 2014 году и продолжающийся по настоящее время. Многих работников сокращают, урезают заработную плату, повышается ключевая ставка центрального банка – все это отказывает влияние на объем выданных ипотечных кредитов. Чем меньше выдано кредитов, тем меньше выпущено ценных бумаг, тем меньше в итоге получено денежных средств от инвесторов [1].

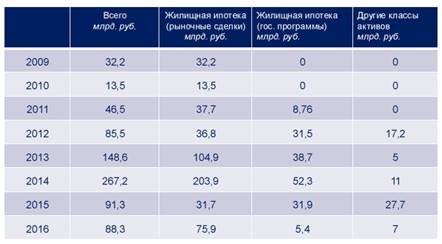

Так, прямые инвестиции АИЖК в покупку ипотечных ценных бумаг, в частности, облигаций с ипотечным покрытием, в 2014 году составили 256,2 миллиарда рублей. Всего в 2014 году в рамках подготовки 12 сделок секъюритизации было выдано займов на общую сумму 12,8 миллиардов рублей. В этом же 2014 году АИЖК заключило новые контракты на покупку облигаций с ипотечным покрытием в будущем, в 2015-2016 годах на сумму 59,8 миллиардов рублей, причем около трети из них - в рамках созданной мультиоригинаторной формы. Но, к сожалению, в 2015 году в силу неблагоприятной политической обстановки объем выпуска резко сократился почти в 4 раза и составил 63,6 млрд. руб., сохраняется тенденция к снижению, в 2016 объем выпуска составил 81,3 млрд. руб., и многие эксперты прогнозируют снижение и в последующих годах при продолжающейся нестабильной ситуации в стране. В 2016 году совокупный объем выпущенных ценных бумаг, обеспеченных активами, где оригинаторами выступают российские банки и компании, составляет более 88,3 млрд. руб., из них 8 % (7 млрд. руб.) приходится на ценные бумаги, обеспеченные неипотечными активами, и 92 % от общего объема (более 81,3 млрд. руб.) — на ценные бумаги, обеспеченные ипотечными активами (рисунок 2) [3].

Рисунок 2. Объемы сделок секъюритизации

Необходимо отметить, что доля секъюритизированной ипотеки в 2013 г. достигла показателя 10,3 % от общего объема выданных ипотечных кредитов, а в 2014 г. составила уже 14,07 %. Однако по сравнению с развитыми и многими развивающими странами данный показатель остается крайне низким (рисунок 3).

Рисунок 3. Соотношение объемов выдачи ипотечных кредитов и выпуска ИЦБ в РФ

Одной из основных причин такого положения является отсутствие инфраструктуры, обеспечивающей надежное гарантирование кредитных рисков по эмитируемым бумагам. Необходимо подчеркнуть, что система гарантий не может и не должна строиться только на эксплуатации механизмов государственных гарантий. Основной упор при формировании инфраструктуры следует сделать на использование рыночных механизмов минимизации кредитных рисков, в том числе посредством инструментов рынка финансовых деривативов (полный возвратный своп, кредитно-дефолтный своп, форварды и опционы на кредитный спред и другие).

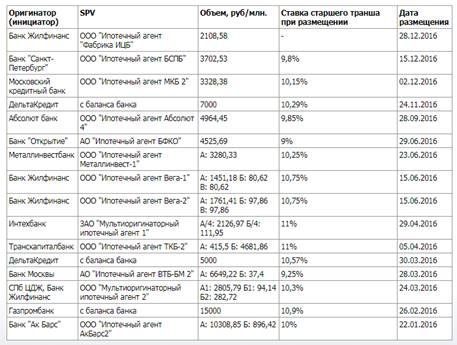

В 2016 году оригинаторами сделок секъюритизации ипотечных кредитов стали 12 российских компаний, в 2017 году – 4 (рисунок 4, рисунок 5). Все сделки локальной секъюритизации имели фиксированные процентные ставки и были номинированы в рублях. В ходе этих сделок 3 прошло с баланса банка (ДельтаКредит и Газпромбанк), a остальные с использованием российских спецюрлиц (SPV). Максимальная ставка старшего транша при размещении составляет 11 % в 2016 году (Интехбанк и Транскапитал) и 9,25 в 2017 году (Банк Возрождение) [2].

Рисунок 4. Сделки секъюритизации ипотечных кредитов в 2016 году

Рисунок 5. Сделки секъюритизации ипотечных кредитов в 2017 году

Начиная с 2008 г. западные рынки почти полностью закрылись для размещения для российских эмитентов обеспеченных ценных бумаг в связи с мировым финансовым кризисом. Поэтому все выпуски ипотечных ценных бумаг являются российскими, a не трансграничными.

Таким образом, секъюритизация в современных условиях в Российской Федерации занимает значительное место. В последнее время ее значение в экономике только продолжает усиливаться. Она является неотъемлемым инструментом как для получения прибыли, так и для диверсификации банковских продуктов, способствуя также уменьшению рисков, связанных с банковской и финансовой деятельностью.