Управление рисками в проектном финансировании

Секция: Экономика

XLI Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

Управление рисками в проектном финансировании

Осуществление любого инвестиционного проекта всегда предполагает комплексный мониторинг. Комплексный мониторинг проекта может позволить предоставление и получение достоверной информации о состоянии проекта, его рисках и осуществлять контроль в ходе выполнения проекта. В данной статье осуществлен анализ и классификация рисков проектного финансирования и их методы снижения. Проект может столкнуться с множеством рисков на протяжении его реализации. Управление рисками в проектном финансировании является ключевым компонентом для успешного выполнения и реализации проекта в будущем.

Проектное финансирование считается инструментом долгосрочного финансирования инвестиционных проектов, поэтому при реализации такого проекта есть большая вероятность столкнуться с множеством рисков, которые имеют негативное влияние на проект. Управление рисками в проектном финансировании особенно важно, поскольку это наиболее рисковый источник финансирования. Риски могут возникнуть на разных этапах реализации инвестиционного проекта, соответственно методы анализа и меры снижения и защиты от рисков на разных стадиях жизненного цикла проекта разные.

Подготовка реализации инвестиционного проекта начинается с жизненного цикла проекта, после формулировки цели соответственно. Ниже представлен жизненный цикл проекта (рис.1), который выполняется по последовательным фазам. Под жизненным циклом предполагается период времени от момента рождения идеи реализации проекта до момента достижения его цели [1, с. 41].

Рисунок 1. Жизненный цикл инвестиционного проекта. Источник: [4]

Главное превосходство проектного финансирования является возможность сфокусировать важные денежные ресурсы на решении поставленной хозяйственной задачи, и ограничить риски проекта на проектной компании. Задача создаётся намеренно для выполнения определенного проекта, отвечает за его осуществление и обычно не имеет ни финансовой хроники, ни имущества для залога. Ответственность и риски делегируются между участниками проекта и контролируются набором договоров/контрактов и соглашений [5, с.4].

Большая вероятность столкнуться с проектными рисками в течение существования проекта. Они могут появиться на разных стадиях реализации инвестиционного проекта, поэтому методы снижения проектных рисков и их защиты бывают различными, зависит от классификации риска.

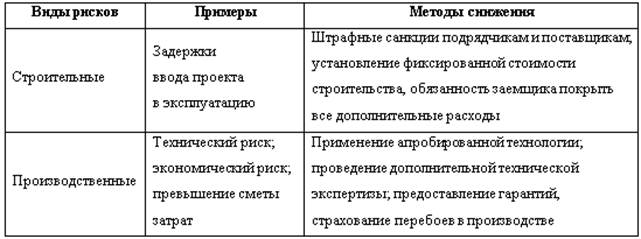

Как отмечает И.А. Никонова, «проектными рисками обычно называют предполагаемое изменение итоговых показателей эффективности проекта в негативную сторону, которые появляются под влиянием потенциальных угроз, неопределенности или неправильного структурирования и планирования проекта». Проектные риски определены тем, что будущая прибыль инвестиционного проекта не является определенной величиной, то есть известной в момент принятия решения об инвестировании, равно как неведома и сумма потенциальных убытков или упущенных доходов. Основные риски при реализации проектного финансирования и некоторые методы их снижения приведены в таблице 1.На базе проектного финансирования в настоящее время существуют и используются следующие методы управления риском [2, с.30]:

· отбор риска (выявление кредитоспособности заемщика с помощью финансового анализа и отказ в выдаче кредита некредитоспособным заемщикам);

· перевод риска (продажа долга, уступка прав требований);

· компенсация риска (достигается в случае полного денежного обеспечения);

· разделение риска (достигается при синдицированном кредитовании).

На уровне портфеля инвестиционных активов можно отметить такие применяемые методы, как [5, с.32]:

· поглощение риска (формирование резерва на потенциальные потери по ссудам);

· диверсификация риска (снижение риска на основе уменьшения коэффициента кредитных рисков по ссудам).

Таблица 1.

Классификация рисков и методы их снижения

Источник: [4]

Главный способ оценки степени устойчивости итогов денежных прогнозов по отношению к ключевым рискам проекта – анализ чувствительности инвестиционного проекта и его показателей эффективности к отклонениям значений наиболее важных факторов и параметров проекта. Анализ чувствительности исполняется на базе финансовой модели проекта (входит в прединвестиционную стадию жизненного цикла проекта), которая обеспечивает прогноз всех денежных потоков проекта, балансовое состояние проектной компании и анализ эффективности объекта проектного финансирования. На различных стадиях жизненного цикла проекта финансовая модель проекта модифицируется в финансовую модель проектной компании, реализующей проект [3, с.42].

Хотелось бы отметить, что проектное финансирование возведено на основе партнерских отношений и делегирование рисков инвестиционного проекта среди участников-инициаторов. При этом:

· организатор проекта должен предоставить часть проектных рисков объекта собственными/личными средствами (различными видами денежных или капитальных вложений в проект);

· инициатор финансирования обеспечивает оставшуюся долю требуемого объекта финансирования (банковский кредит, размещение ценных бумаг, выпуск облигаций или иной подходящий метод).

Одной из основных защит от рисков является, как правило, четко прописанные договоры на продажу производимого в рамках инвестиционного проекта перечень продуктов и/или услуг, типа “offtake” или “take-or-pay”, а также все активы инвестиционного проекта (оборудование, недвижимость и так далее), приобретаемые как за заемные, так и за собственные средства (накопления, сбережения) заемщика (спонсора, организатор проекта).

Для успешного выполнения и реализации инвестиционного проекта применяются всевозможные источники долгового и долевого, внешнего и внутреннего финансирования, гарантий и организационных структур, а также различные стандартные формы и механизмы финансирования крупномасштабных инвестиционных проектов.

Также образцами могут быть крупные инфраструктурные проекты, возведенные с помощью вышеперечисленных источников финансирования (например, проекты строительства крупных электро- и тепловых станций, агропромышленных зон, автомобильных и железных дорог, аэропортов и так далее), как правило, с использованием механизмов вроде «построй – владей – используй» (в переводе с английского “Build, Own and Operate”), «построй – используй – передай право собственности» (“Build, Operate and Transfer”), «построй – владей – передай право собственности и получай дивиденды» (“Build, Own and Transfer”) или гибридныетипы «строительство – получение прав собственности – эксплуатация – передача прав собственности и получение дивидендов» (“Build,Own, Operate and Transfer”) и другие модели финансирования, в процессе осуществления которых часто совершается сочетание финансирования с узким регрессом и финансирования под государственные гарантии.

В соответствии с такими схемами финансирования на базе получения от государственных органов концессии группа учредителей создает специальную компанию, в которую входят обязанности финансирования и организации строительства проекта. После завершения работ над проектом эта компания получает определенное право на использование или владение объектом. Правительство может содействовать реализации инвестиционного проекта путем подписания контракта на покупку объекта по фиксированной цене или опционной сделки, предоставления гарантий банку, кредитующему проект.

На основании вышеперечисленного можно сделать о том, что при неправильном структурировании и планировании проекта на любых стадиях жизненного цикла могут возникнуть проектные риски, которые угрожают проекту на протяжении всего его существования. Инициаторы проекта могут упустить моменты, связанные с рисками, однако проектное финансирование является одним из рисковых финансирований инвестиционных проектов в целом. При тщательном контроле и мониторинге проекта можно выявить ряд негативных рисков. Таким образом, надлежащее выявление, анализ и распределение рисков является основным компонентом успешного выполнения этапов реализации инвестиционного проекта и его осуществления в целом.