Проблема доступности банковского кредита как источника финансирования хозяйствующих субъектов и населения

Секция: Экономика

XLII Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

Проблема доступности банковского кредита как источника финансирования хозяйствующих субъектов и населения

В настоящее время нельзя недооценивать роль банковского кредита в качестве источника финансировании как предпринимательства, так и населения. Он способствует переливу средств из финансовой сферы в сферу хозяйствующих субъектов промышленности, торговли, сельского хозяйства, наукоемких отраслей. Кредитование коммерческими банками физических лиц способствует росту материального благосостояния общества.

Доступность и качество банковского кредитования во многом определяется состоянием банковского сектора в целом по стране.

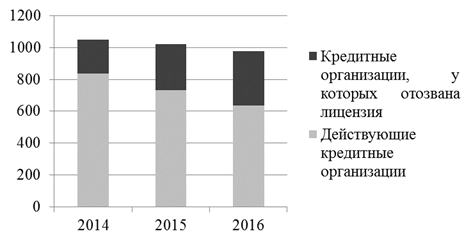

Очевидно, что на сегодняшний день Центральным банком осуществляется работа по сокращению числа ненадежных кредитных учреждений.

Количество действующих кредитных организаций сократилось до 635 по состоянию на декабрь 2016 года.

Рисунок 1. Динамика отзыва лицензий на осуществление банковских операций у кредитных организаций за 2014−2016 гг.

Число коммерческих банков, лишившихся лицензий, за рассматриваемый период увеличилось на 60,3%, тогда как число действующих кредитных организаций снизилось на 24%. Подобная тенденция обусловлена ростом числа нарушений действующего банковского законодательства кредитными учреждениями, и как следствие снижением их финансовой устойчивости и надежности. Сокращение числа кредитных учреждений влечет за собой рост качества предоставляемых ими услуг и снижение числа нарушений установленных законодательно параметров банковской деятельности, в результате чего кредитные взаимоотношения становятся более прозрачными. В частности на сегодняшний день банки обязаны рассчитывать полную стоимость кредита за весть период его использования заемщиком.

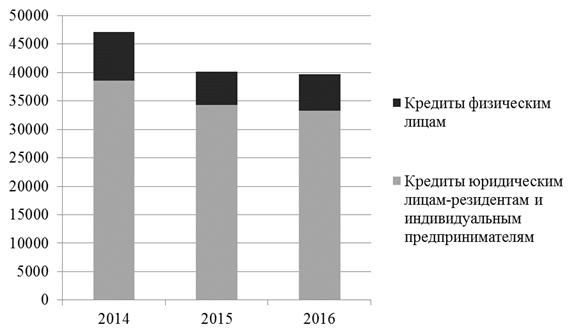

Рисунок 2. Объем и структура выданных кредитов в целом по банковскому сектору России за 2014-2016 гг., млрд. руб.

Важно отметить, что 2015 год характеризовался существенным падением спроса на кредитные продукты. По данным ВЦИОМ за декабрь 2016 года индекс кредитного доверия со стороны населения стагнирует: с августа по ноябрь он остается на отметке 22 п., что является максимум в текущем году. Лишь каждый десятый респондент отмечает, что сейчас вполне подходящее время для крупных займов, тогда как 80% дают негативные оценки [2].

Также важно отметить, что темпы роста просроченной задолженности превышают темпы роста объемов предоставленных ссуд. Данная тенденция обусловлена объективными экономическими условиями, повлекшими за собой падение реальных доходов населения и снижение финансовой устойчивости организаций. В ближайшее время в связи с повышением качества банковского менеджмента и улучшением экономической конъюнктуры есть все основания предположить, что увеличение спроса на кредитные продукты будет сопровождаться снижением объема просроченных задолженностей по обязательствам перед кредитными учреждениями.

Как источник финансирования банковский кредит способствует расширенному воспроизводству, обновлению основных средств, внедрению новых технологий и др. В современных условиях его роль значительно возрастает [1, с. 275].

Очевидно, что банковский кредит способен существенно помочь восстановится предприятию, когда его финансовое состояние характеризуется как неустойчивое. Однако практика в современной России такова, что кредиторы не желают брать на себя существенные риски и, как правило, отказывают в льготном кредитовании предприятиям, столкнувшимся с серьезными финансовыми трудностями по причине структурных факторов или в результате неэффективного менеджмента.

Население также часто встречает отказы со стороны банков в предоставлении кредита. Скоринговые системы могут посчитать неудовлетворительным стаж работы, уровень дохода или другие параметры потенциального заемщика. Наибольшее число отрицательных решений принимают крупные банки с государственном участие. Процентные ставки по предлагаемым ими кредитам относятся к самым низким на рынке банковского кредитования, однако они имеют мощную систему безопасности, требованиям которой соответствует далеко не каждый потенциальный заемщик.

Повышение доступности кредита для тех, кто в нем нуждается, − одна из задач, стоящих перед коммерческими банками и государством в настоящее время. Все многообразие причин низкого уровня доступности кредитования для отдельных заемщиков можно условно разделить на две группы:

1. Объективные экономически условия. Главное следствие негативных колебаний рыночной конъюнктуры − снижение финансовой устойчивости, реальных доходов, материального благосостояния клиентов банка.

2. Система оценки параметров заемщика банком. Всегда имеется определенное число клиентов, которые желают выступать в качестве заемщиков, но оцениваемые показатели их финансового состояния могут оказаться ниже порогового значения, устанавливаемого банком для принятия положительного решения о предоставлении кредита. Отказ о кредитовании в одном банке вынуждает их обращаться в другие кредитные учреждения, которые готовы принять на себя кредитные риски, но при более высоком уровне процентной ставки. Общая стоимость таких кредитов может оказаться в разы больше, чем в коммерческих банках с государственным участием.

Главный фактор низкой доступности кредитов − сопутствующие кредитной сделке риски. Любой кредитор стремится минимизировать их негативное влияние. Для этого используется такой инструмент как обеспечение кредита или залог. Однако ряд хозяйствующих субъектов не в состоянии предоставить обеспечение, которое бы соответствовало требованиям банка, например, когда объекты недвижимости имеют крайне низкую балансовую стоимость.

В таких случаях не последнюю роль должно сыграть государство. Оно может повысить уровень доступности долгосрочного банковского кредита либо беря на себя часть рисков кредитора либо путем совершенствования законодательства в части предоставления льгот банкам, кредитующим важные для дальнейшего развития экономики страны отрасли и предприятия.

Ситуацию в сфере кредитования можно охарактеризовать следующим образом: коммерческие банки желают и могут предоставлять кредиты физическим и юридическим лицам, поскольку кредитные операции банка являются основным источником генерирования прибыли, но при этом не желают брать на себя чрезмерные риски, ориентируясь только на тех клиентов, чей рентинг надежности и финансовой устойчивости высокий. Со стороны потенциальных заемщиков также следует отметить рост спроса на кредитные продукты, однако не всегда системы оценки параметров клиента выносят положительные решения.

На сегодняшний день среди множества мероприятий, способствующих развитию кредитных отношений, важно отметить следующие: коммерческим банкам целесообразно упростить проведение операций клиентами; пересмотреть перечень принимаемого в качестве залогового обеспечения движимого и недвижимого имущества в пользу первого; пересмотреть требования к потенциальным заемщикам в сторону их снижения. Очевидно, что подобные меры влекут за собой рост совокупных рисков, которые принимает на себя коммерческий банк. В таком случае ключевая задача кредитных учреждений − повышение доступности кредитования при одновременном повышении эффективности управления кредитными рисками и минимизации потерь от совокупных вложений.

Баланс между кредитным риском и уровнем доступности кредитного продукта предполагает участие в решение этой проблемы как со стороны банков и государства, так и со стороны хозяйствующих субъектов и населения.