Налог на имущество физических лиц: социальное измерение

Конференция: XXIV Международная научно-практическая конференция «Научный форум: экономика и менеджмент»

Секция: Финансы, денежное обращение и кредит

XXIV Международная научно-практическая конференция «Научный форум: экономика и менеджмент»

Налог на имущество физических лиц: социальное измерение

INDIVIDUAL PROPERTY TAX

Inna Bikbaeva

graduate student FGBOU VO "Financial University under the Government of the Russian Federation ", Russia, Moscow

Аннотация. В статье рассматривается новый механизм налога на имущество физических лиц. Представлены меры, направленные на снижение налоговой нагрузки по налогу, а также способствующие постепенному переходу к исчислению налога исходя из кадастровой стоимости объектов. Проанализированы недостатки действующего механизмы и предложены направления его совершенствования.

Abstract. The article considers a new mechanism of individual property tax. Measures aimed at reducing the tax burden on the tax, as well as facilitating a gradual transition to the calculation of tax based on the cadastral value of the objects are presented. The shortcomings of the current mechanisms are analyzed and directions for its improvement are suggested.

Ключевые слова: налог на имущество физических лиц; налоговая нагрузка; налогообложение имущества; кадастровая стоимость; социальная функция налога.

Keywords: individual property tax; tax burden; property taxation; cadastral value; social tax function.

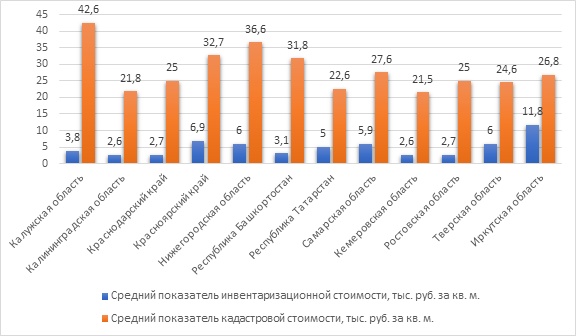

Необходимость реформирования механизма налогообложения имущества физических лиц обсуждалась на протяжении более десяти лет. В 2015 году в законную силу вступила новая 32 глава Налогового Кодекса Российской Федерации "Налог на имущество физических лиц". Целью реформы было повысить фискальные возможности налога на имущество физических лиц и увеличить самостоятельность местных бюджетов, что было сделано путем перехода от взимания налога по устаревшей инвентаризационной стоимости к взиманию налога по кадастровой стоимости и расширением перечня объектов налогообложения (в состав объектов налогообложения были включены объекты незавершенного строительства, машино-места, единый недвижимый комплекс. Соотношение средних показателей кадастровой и инвентаризационной стоимостей объектов недвижимого имущества физических лиц на примере 12 субъектов Российской Федерации представлено на рис. 1.

Источник: составлено автором на основании данных [1]

Рисунок 1. Средние показатели инвентаризационной и кадастровой стоимости в 12 субъектах Российской Федерации

По данным рисунка, можно сделать вывод, что кадастровая стоимость в среднем превышает инвентаризационную стоимость в 7 раз. По данным Министерства экономического развития Российской Федерации, в среднем по всем субъектам Российской Федерации кадастровая стоимость превышает инвентаризационную стоимость 18‑20 раз, в ряде случаев такое превышение может достигать 30 и более раз [1]. Для недопущения резкого роста налоговой нагрузки на физических лиц было принято ряд законодательных мер:

- Налоговые вычеты, основной целью введения которых было снизить налоговую нагрузку по объектам жилой недвижимости. Значения налоговых вычетов представлены в таблице 1.

Таблица 1.

Налоговые вычеты по налогу на имущество физических лиц

|

Объект налогообложения |

Размер налогового вычета |

|

Квартира |

Кадастровая стоимость 20 кв. м. |

|

Комната |

Кадастровая стоимость 10 кв. м. |

|

Жилой дом |

Кадастровая стоимость 50 кв. м. |

|

Единый недвижимый комплекс, в состав которого входит хотя бы одно жилое помещение (жилой дом) |

Один миллион рублей |

Источник: соcтавлено автором на основании данных [2]

Данная мера позволит существенно снизить налоговую нагрузку на владельцев объектов жилого фонда.

По данным Федеральной службы государственной статистики (табл. 2), средней размер однокомнатной квартиры в России в 2016 году составил 35,2 квадратных метра, двухкомнатной – 48,6 квадратных метра, трехкомнатной – 65,6 квадратных метров, четырехкомнатной и более - 105,6 квадратных метров, следовательно, система налоговых вычетов позволит снизить налоговую нагрузку владельцев квартир на 57, 41, 30 и 19 % соответственно.

Таблица 2.

Средний размер одной квартиры в Российской Федерации

|

|

2012 |

2013 |

2014 |

2015 |

2016 |

|

Средний размер одной квартиры, м2 общей площади жилых помещений |

53,6 |

54,1 |

54,0 |

54,6 |

54,9 |

|

однокомнатной |

33,8 |

34,6 |

34,4 |

35,0 |

35,2 |

|

двухкомнатной |

47,5 |

48,1 |

47,6 |

48,3 |

48,6 |

|

трехкомнатной |

64,0 |

64,4 |

64,3 |

65,2 |

65,6 |

|

четырехкомнатной и более |

105,4 |

102,8 |

102,5 |

104,5 |

105,6 |

Источник: соcтавлено автором на основании данных [3]

- Система понижающих коэффициентов, способствующая поэтапному переходу к уплате полной суммы налога исходя из кадастровой стоимости объекта. В результате за 2015 – 2018 гг. налог будет рассчитываться по следующей формуле:

Н = Нал. база * ставку налога *K *n / 12 (1)

где: К – значение понижающего коэффициента;

n – количество месяцев в налоговом периоде, в течение которых налогоплательщик имел право собственности на объект налогообложения.

Значения понижающего коэффициента и установленные ставки по налогу на имущество физических лиц представлены в таблице 3 и 4.

Таблица 3.

Значения понижающих коэффициентов по налогу на имущество физических лиц

|

Год |

Значение понижающего коэффициента |

|

2015 |

0,2 |

|

2016 |

0,4 |

|

2017 |

0,6 |

|

2018 |

0,8 |

Источник: составлено автором на основании данных [2]

Таблица 4.

Ставки по налогу на имущество физических лиц

|

Объект налогообложения |

Ставка налога, % |

|

Жилые дома, квартиры, комнаты |

0,1 |

|

Объекты незавершенного строительства (в случае, если проектируемым назначением таких объектов является жилой дом |

0,1 |

|

Единые недвижимые комплексы, в состав которых входит хотя бы один жилой дом |

0,1 |

|

Гаражи и машино-места |

0,1 |

|

Хозяйственные строения или сооружения, площадь каждого из которых не превышает 50 квадратных метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства. |

0,1 |

|

Объекты налогообложения, включенные в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 Налогового Кодекса |

2 |

|

Объекты налогообложения, указанные во втором абзаце пункта 10 статьи 378.2 Налогового Кодекса |

2 |

|

объекты налогообложения, кадастровая стоимость каждого |

2 |

Источник: соcтавлено автором на основании данных [2]

- Налоговые льготы. Были сохранены все льготныt категории граждан, ранее имеющих право на налоговые льготы по налогу на имущество физических лиц, рассчитываемому по инвентаризационной стоимости. Перечень лиц, имеющих право на налоговые льготы по налогу на имущество физических лиц представлен в статье 407 Налогового Кодекса Российской Федерации. Существенным образом изменился порядок предоставления налоговых льгот, они предоставляется в отношении одного объекта налогообложения каждого вида по выбору налогоплательщика. Налоговая льгота не предоставляется в отношении объектов, чья кадастровая стоимость превышает триста миллионов рублей.

Несмотря на указанные выше меры, существует ряд недостатков у нового механизма налогообложения имущества физических лиц, которые могут привести к негативным социально-экономическим последствиям:

- Ошибки при определении кадастровой стоимости объектов. Непроработанность методов оценки объектов недвижимого имущества приводит к большому числу разбирательств по поводу оспаривания кадастровой стоимости объектов.

- В 2017 году в созданные при территориальных органах Росреестра комиссии по рассмотрению споров о результатах определения кадастровой стоимости поступило 73 740 заявлений о пересмотре результатов определения кадастровой стоимости в отношении 147 787 объектов недвижимости [4]. Большая часть заявлений была подана физическими лицами – 1%. 95 % заявлений было связано с превышением кадастровой стоимости объектов над их рыночной стоимостью.

- Комиссиями к рассмотрению принято 62 545 заявлений в отношении 118 628 объектов недвижимости, отозвано заявителями 751 заявление, не принято к рассмотрению 8595 заявлений [4]. Споров в отношении объектов недвижимого имущество было зарегистрировано 33 073. Суммарная величина кадастровой стоимости до рассмотрения заявлений в Комиссиях составляла 8,7 трлн. руб., после – 7,5 трлн. руб., что свидетельствует о ее снижении на 14,6 % [4].

В судебном порядке в 2017 году было рассмотрено 13 804 судебных иска в отношении 24 823 объектов недвижимости [4]. Физическими лицами было подано 46 % исковых заявлений. 92 % судебных иска были связаны с превышением кадастровой стоимости объектов над их рыночной стоимостью. В указанный период в отношении 7 117 исков, не удовлетворены – в отношении 868 исков, на конец рассматриваемого периода находится на рассмотрении 5 819 исков [4]. В результате вынесенных решений наблюдается снижение суммарной величины кадастровой стоимости в отношении объектов недвижимости приблизительно на 55 %.

Изменения значения кадастровой стоимости объекта имущества по решению комиссии или суда учитываются при определении налоговой базы начиная с налогового периода, в котором подано заявление о пересмотре кадастровой стоимости, но не ранее даты внесения изменения в Единый государственный реестр недвижимости. В случае если налогоплательщик решил оспорить кадастровую уже после получения налогового уведомления по налогу на имущество физических, ему придётся уплатить налог, и только начиная со следующего года он будет уплачивать налог исходя из пересмотренного значения кадастровой стоимости. Целесообразным является внесение корректировок в данное положение.

- Отсутствие дифференцированной шкалы налоговых ставок. Налоговые ставки, установленные Налоговым Кодексом, могут быть уменьшены до нуля или увеличены, но не более чем в три раза нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения) По результатам мониторинга, проведенного Центром налоговой политики НИФИ, из 49 городов – административных центров субъектов Российской Федерации только 20 воспользовались возможностью установления дифференцированных налоговых ставок [5, с. 92]. Кроме того, установлен слишком высокий порог для применения повышенной ставки по налогу на имущество физических лиц (300 миллионов рублей).

- Отсутствие адресности в предоставлении льгот по налогу на имущество лиц на местном уровне и методики оценки их эффективности, что приводит к большому объему налоговых расходов бюджета.

Таким образом можно сделать вывод, что переход к исчислению налога на имущество физических лиц исходя из кадастровой стоимости объектов позволит увеличить поступления по налогу и повысить самостоятельность местных бюджетов.

Что касается социального аспекта, необходимо увеличить адресность налоговых вычетов и льгот по налогу, а также необходимо проработать более дифференцированную шкалу налоговых ставок.

Указанные меры позволят снизить налоговую нагрузку именно малообеспеченных слоев населения и среднего класса.