Анализ качества кредитного портфеля банковской системы Армении

Конференция: XXXII Международная научно-практическая конференция «Научный форум: экономика и менеджмент»

Секция: Финансы, денежное обращение и кредит

XXXII Международная научно-практическая конференция «Научный форум: экономика и менеджмент»

Анализ качества кредитного портфеля банковской системы Армении

ANALYSIS OF THE INFLUENCE OF MACROECONOMIC FACTORS ON THE QUALITY OF THE LOAN PORTFOLIO OF THE BANKING SYSTEM OF ARMENIA

Ara Avetisyan

Graduate student, Yerevan State University, Armenia, Yerevan

Аннотация. В данной статье рассмотрены макроэкономические факторы влияющие на качество кредитного портфеля Республики Армении.С помощью эконометрических моделей были отделены факторы которые имеют статистически значимое влияние на кредитный портфель, было измерено воздействие каждого фактора отдельно, а так же была построена модель прогнозирования ARIMA с помощью которого представлен прогноз NPL.

Abstract. The paper reviews macroeconomic factors which affect the quality of the credit portfolio of the Republic of Armenia. The factors, which have statistically significant influence on the quality of credit portfolio, were distinguished with the help of econometric models, and estimated the quantitative influence of each factor. Additionally, the text introduces the construction of forecasting model ARIMA, and a forecast of NPL.

Ключевые слова: кредитный портфель; неработающие кредиты; эконометрический анализ; макроэкономические факторы.

Keywords: credit portfolio; non-performing loans; econometric analysis; macroeconomic factors.

Введение

В сегодняшние дни банки выделяют особенное внимание к исследованию влияния макроэкономических факторов на качество кредитного портфеля , не только из за требований супервайзеров, а потому что последние исследования показывают что качество кредитного портфеля зависит не только от индивидуальной кредитоспособности клиента, а ещё больше от отрасли экономики в котором он осуществляет свою деятельность.

Исследования этих влияний дает возможность предварительно сделать прогнозы относящихся рискованности кредитного портфеля, что дает возможность банкам принять меры, чтобы избежать значительных колебаний во время экономических шоков․ Учитывая это, эконометрические модели становятся более важны при оценке качества кредитного портфеля в банковской системе, что позволяет оценить влияние отдельных макроэкономических факторов и сделать прогнозы.

Чтобы оценить влияние макроэкономических показателей на кредитный портфель банковской системы Армении, качество кредитного портфеля было определено как удельный вес неработающих кредитов в кредитном портфеле (NPL), то есть удельный вес контролируемых, нестандартных и сомнительных кредитов в кредитном портфеле, что будет выступать в качестве зависимой переменной в регрессионном анализе.

В статистический пакет Eviews были введены данные со следующими наименованиями:

Ind - Объем промышленной продукции (млн. драмов РА)

Agr - Объем валовой продукции сельского хозяйства (млн. драмов РА)

Constr – Объем строительства (млн. драмов РА)

Trade – Оборот торговли (млн. драмов РА)

Service – Объем услуг (без торговли) (млн. драмов РА)

Export – Экспорт (млн. драмов РА)

Import – Импорт (млн. драмов РА)

Fx- Обменный курс USD/AMD

Transfer - Всего ежемесячные денежные переводы из-за границы, выданных на имя физических лиц через банки РА (млн. драмов РА)

Index – Показатель экономической активности %

NPL - удельный вес контролируемых, нестандартных и сомнительных кредитов в кредитном портфеле.

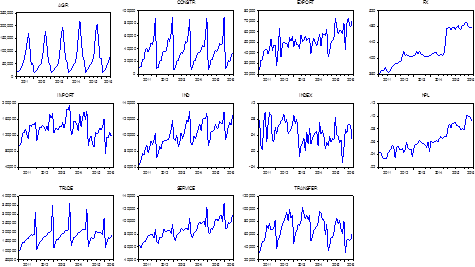

Рисунок 1. Графики рядов переменных

На графике представлены графики рядов переменных. Поскольку, проверяя мы убеждаемся, что большинство строк являются нестационарными, а также имеется компонент сезонности, ряды подверглись стационаризации, а также был очищен компонент сезонности. Стационаризация была выполнена через лог-линеаризацию или различия.

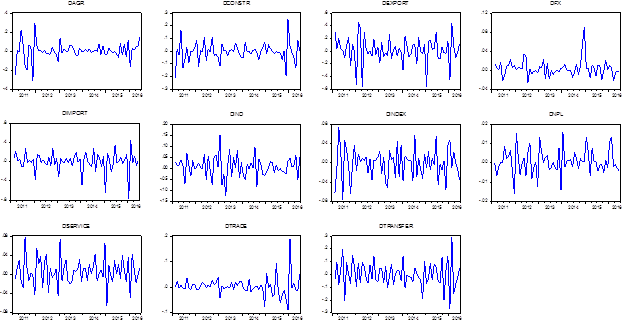

Ряды, подверженные стационаризации, представлены ниже:

Рисунок 2. Ряды, подверженные стационаризации

Теперь, используя уравнение регрессии, где параметры были оценены методом минимальных квадратов (OLS), предпринята попытка оценить влияние макроэкономических переменных на NPL с помощью модели ADL (autoregressive distributed lags). В уравнении в качестве зависимой переменной выступают разницы NPL, а в качестве независимых переменных – стационарные ряды всех остальных перечисленных выше переменных, их лаговые значения, лаговые значения NPL, а также воздействие случайных шоков, которое дается процессом MA (скользящих средних).

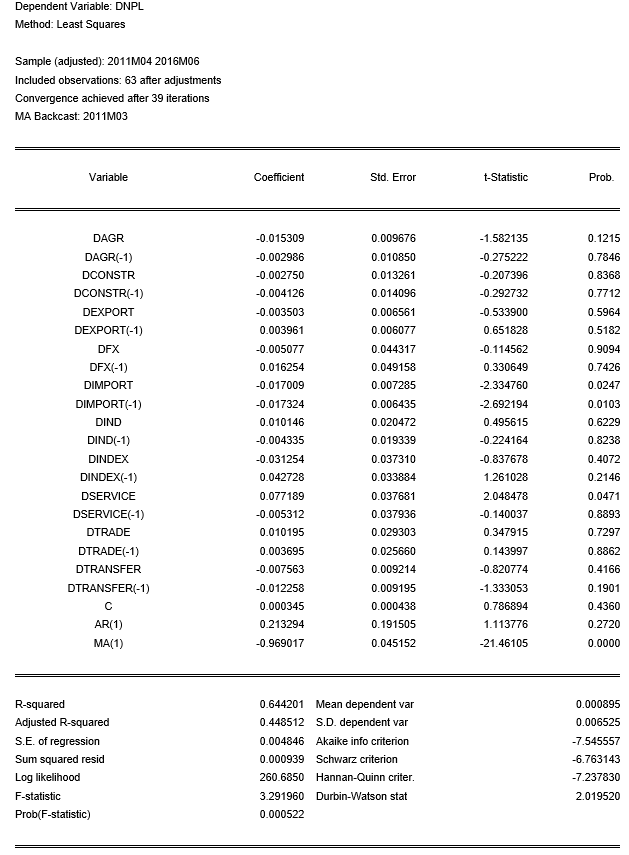

Оцененное изначальное уравнение имеет следующий вид:

Таблица 1.

Оцененное изначальное уравнение

Однако, как мы видим, большинство переменных не являются статистически значимыми (значение t-статистики не превышает 95% и, более того, критическое значение уровня доверия, а также p-value не меньше уровня нашего доверия). Модель подвергнем модификации, последовательно избавляясь от незначимых переменных и пытаясь включить новые значимые переменные.

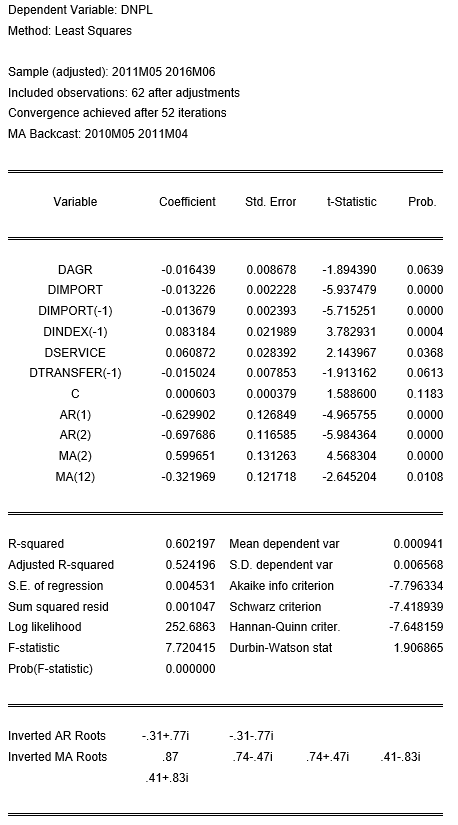

Конечная модель имеет следующий вид:

Таблица 2.

Конечная модель

Мы видим, что переменные значимы как минимум на 94%. Уточненное значение  показывает, что объясняющие переменные объясняют приблизительно 52% колебательности зависимой переменной. Однако, помимо значимости переменных, необходимо проверить, чтобы условия Гаусса-Маркова были выполнены, чтобы полученные нами оценки были неуклонными и способными. Таким образом, проверим, есть ли в ошибках автокорреляция.

показывает, что объясняющие переменные объясняют приблизительно 52% колебательности зависимой переменной. Однако, помимо значимости переменных, необходимо проверить, чтобы условия Гаусса-Маркова были выполнены, чтобы полученные нами оценки были неуклонными и способными. Таким образом, проверим, есть ли в ошибках автокорреляция.

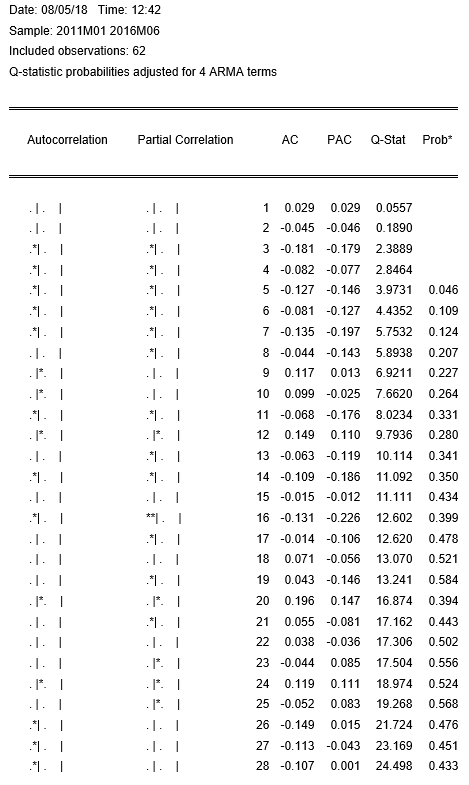

Таблица 3.

Тест автокореляции

Как мы видим, в меньшем интервале доверия в ошибках нет автокорреляции.

Теперь проверим, являются ли ошибки гомоскедастичными.

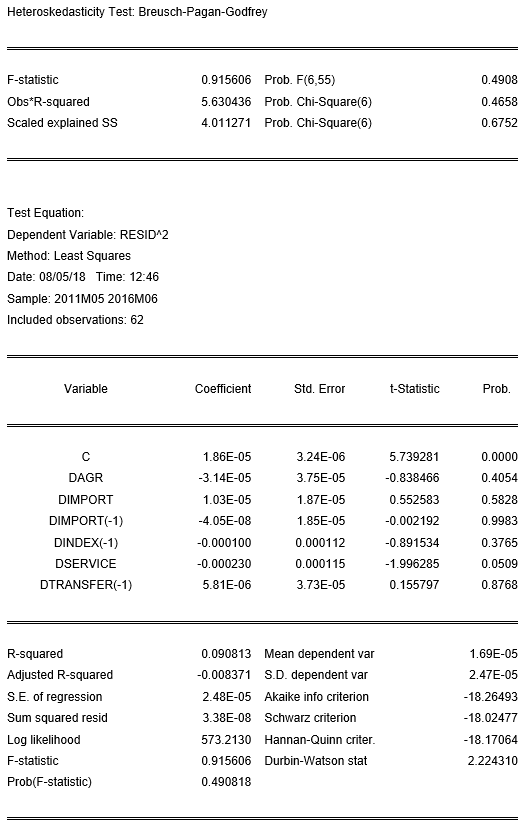

Таблица 4.

Тест Гомоскедастичности

Как мы видим, гипотеза гетероскедастичности Бреуша-Пагана отвергается, ошибки гомоскедастичны, что позволяет нам быть уверенными в том, что проверенные нами гипотезы о значимости параметров верны.

Теперь проверим, распределены ли ошибки нормально.

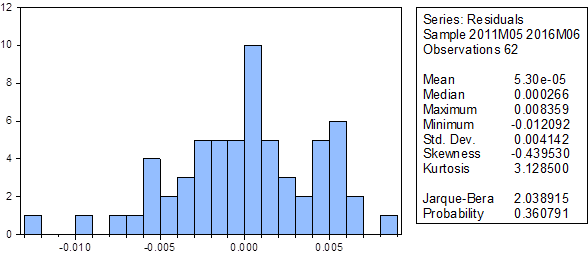

Рисунок 3. Проверка на нормальность распределения

Как мы видим, распределение ошибок близко к нормальному распределению.

Все это позволяет нам утверждать, что при отсутствии пропущенных переменных, оценки OLS являются наилучшими в классе линейно неуклонных оценок.

Толкование параметров модели имеет следующий вид:

Однопроцентный рост валовой продукции сельского хозяйства приводит к сокращению NPL на 0,016% за тот же период. Однопроцентный рост объемов импорта приводит к сокращению NPL на 0,013% за тот же период. Однако влияние шока не угасает в тот же период, а продолжается также в следующем периоде, таким образом, долгосрочное влияние роста объемов импорта составляет 0,02690. Однопроцентный рост экономической активности приводит к росту NPL на 0,083% в течение следующего периода. Однопроцентный рост объема услуг приводит к росту NPL на 0,06% за тот же период. Однопроцентный рост всего ежемесячных денежных переводов из-за границы, выданных на имя физических лиц через банки РА приводит к сокращению NPL на 0,015% за тот же период. Однако на NPL также имеют воздействие свои же лаговые значения. Однопроцентный рост NPL приводит к сокращению на 0,63% в следующем периоде, а в следующем периоде к сокращению нового значения на 0,698%. Случайные шоки также влияют на NPL на 2 периода и интервалами один год. В первом случае NPL увеличивается в результате случайного шока, а во втором случае уменьшается в результате случайного шока на один год. Поскольку модель включает в себя лаговые значения не всех объясняющих переменных, для прогнозирования будущих значений с помощью модели ADL необходимы будущие значения данных переменных, что недоступно. Поэтому, прогноз с помощью этой модели ADL будет сделан до последнего периода выборки, чтобы показать, насколько точно модель отображает действительность.

Рисунок 4. Прогноз с помощью модели ADL

В случае прогнозирования будущих значений отдельных переменных некоторой моделью, можно получить прогноз будущих значений NPL.

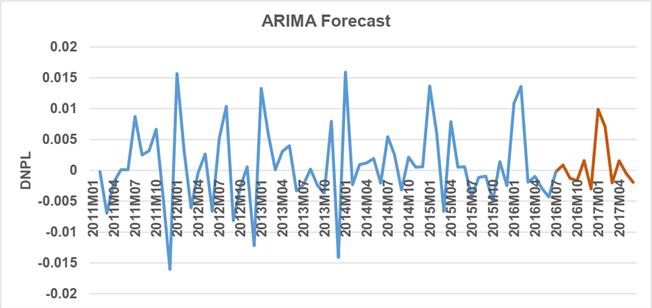

В качестве альтернативы, представлю прогноз NPL на однолетний горизонт через модель Automatic ARIMA forecasting, руководствуясь автоматическим выбором наилучшей модели:

Рисунок 5. Модель Automatic ARIMA forecasting, руководствуясь автоматическим выбором наилучшей модели