Анализ финансовой системы Великобритании

Журнал: Научный журнал «Студенческий форум» выпуск №1(137)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №1(137)

Анализ финансовой системы Великобритании

Аннотация. В данной статье будет проведён анализ финансового рынка Великобритании, оценка его основных показателей, а также динамика надежности банков в Великобритании. Целью работы является выяснение финансового состояния системы и дальнейшего направления политики в области регулирования банковского сектора.

Ключевые слова: финансовая система, надёжность банков, достаточность капитала.

Мы рассмотрим финансовую систему Великобритании в целом. Согласно отчету Всемирного экономического форума о глобальной конкурентоспособности за 2019 год, развитие финансового рынка в Соединенном Королевстве оценивается в 88,1 балла из максимальных 100,0 и занимает 7-е место из 144 проанализированных экономик. Оценки финансового рынка представлены на рисунке 1[2].

Рисунок 1. Развитие финансового рынка в Великобритании в 2019 году

Зелёным на рисунке 1 показаны оценки показателей финансового рынка Соединённого королевства, а синим цветом – средние оценки показателей всех стран Европейского союза. 88,1 балла берутся как среднее арифметическое от оценок отдельных составляющих финансового рынка Англии, таких как:

Кредитный ГЭП (Credit gap) – разрыв между кредитом и ВВП, определяется как разница между отношением кредита к ВВП и его долгосрочной тенденцией. На рисунке 4 оценка данного показателя близка к ста баллам, что говорит о том, что он находится в своём идеальном нормативном состоянии.

Невыплаченный кредит (Non – Performing Loan) — это кредит, который находится в дефолте или близок к дефолту. По данным МВФ, невыплаченный кредит является таковым, когда выплаты процентов и основной суммы долга просрочены на 90 дней и более. Оценка данного показателя в финансовой системе Соединённого королевства равна 100 пунктам, следовательно, в Великобритании минимальная доля невыплаченных кредитов.

Надёжность банков (soundness of banks) – уникальный показатель, внедрённый Всемирным банком с целью оценки банков по определённым критериям – вероятности банкротства банка, вероятности его закрытия, его ликвидности и платежеспособности, и т.д. Шкала оценивания от 1 до 7, где 7 – абсолютно надёжный банк, а 1 – полностью ненадёжный. Этот же показатель выставляется и для всей банковской системы страны в целом, как среднее от показателей всех банков данной страны. Так, Великобритания, имея рейтинг надёжности банков 5,4 балла из 7, набрала 73,2 баллов из максимальных 100, в результате чего английская банковская система заняла 52 место по надёжности среди 144 рассмотренных экономик. Это говорит о среднем уровне надёжности британских коммерческих банков и кредитных организаций, рассмотренных в своей общей массе.

Страховые премии (Insurance premium) – оценка данного показателя говорит о степени развитости страхового рынка в стране. Так, мы видим, что Великобритании присвоено 100 баллов по данному критерию, когда оценка доли страховых премий в странах Евросоюза находится приблизительно на уровне 65 баллов. Следовательно, в Великобритании один из самых развитых страховых рынков в мире.

Капитализация фондового рынка (Market capitalization) – оценка данного показателя показывает оценку суммарной текущей стоимости акционерных обществ страны. Оценка данного показателя в Великобритании составляет 100 баллов, в то время как в среднем по странам Евросоюза – 45 баллов. Это очень высокий уровень, который говорит о том, что капитализация фондового рынка Англии крайне высока.

Эффективность венчурного капитала (Venture capital ability) – это оценка формы финансирования прямых инвестиций, предоставляемых венчурными фирмами или фондами стартапам, начинающим и формирующимся компаниям, которые обладают высоким потенциалом роста или продемонстрировали высокий рост (с точки зрения числа сотрудников, годовой выручки, масштаба операций и т. д.). Оценка данного показателя в Соединённом королевстве чуть ниже 60 баллов, в то время как в среднем по странам ЕС – чуть выше 40 баллов. Это не говорит о высокой степени развитости спонсирования стартапов в стране, однако по сравнению со странами Евросоюза в целом данная форма прямых инвестиций более развита в Великобритании.

Финансирование МСП (SME financing) представляет собой финансирование малых и средних предприятий и является одной из основных функций общего рынка финансирования бизнеса, на котором капитал для различных типов фирм поставляется, приобретается и оценивается. Оценка данного показателя в Англии составляет чуть выше 60 баллов, в среднем по странам ЕС – 55 баллов. Это говорит о том, что в Англии уровень финансирования субъектов МСП находится приблизительно на среднем уровне всех стран ЕС.

Валовые кредиты частному сектору (Domestic credit to private sector) – оценка данного показателя говорит о степени развитости и распространённости кредитования в стране. Данный показатель оценивается в 100 баллов у Великобритании, у стран ЕС приблизительно 79 баллов. Оценка данного показателя говорит об очень широкой распространённости кредитования в стране.

Требование к капиталу, достаточность капитала (Banks regualtory capital ratio) — это сумма капитала, которую кредитная организация должна иметь в соответствии с требованиями своего финансового регулятора. Обычно выражается как коэффициент достаточности собственного капитала в процентах от активов, взвешенных по риску. Оценка данного показателя в Великобритании и странах Евросоюза равны 100 баллам, что говорит о высоком уровне контроля за достаточностью собственных средств у коммерческих банков в странах Евросоюза. Лицензии выдаются в строго регламентированной форме.

Рассмотрев оценки всех показателей финансовой системы Великобритании, обобщим выводы, непосредственно связанные с банковской системой страны:

- В Великобритании крайне низкая доля невыплаченных кредитов;

- В целом общая масса всех кредитных организаций Англии имеет среднюю надёжность. Разумеется, надёжность крупнейших КБ Великобритании находится на высочайшем уровне, однако, общую картину портят оценки надёжности мелких кредитных организаций, хоть это и не столь критично;

- В Великобритании распространено страхование кредитов, как и распространена практика их выдачи простому населению;

- Требования к достаточности собственных средств КБ соблюдаются всеми кредитными организациями без исключения.

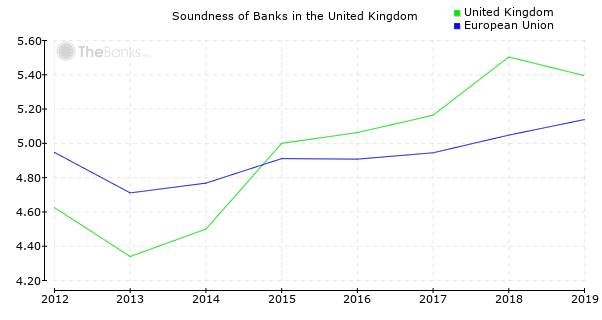

На рисунке 2 [2] представлена динамика надёжности кредитных организаций Великобритании и ЕС с 2012 – 2019 года. Мы видим, что за данный период надёжность кредитных организаций Англии только выросла, и стала выше среднего уровня надёжности по Евросоюзу.

Рисунок 2. Динамика надежности банков в Великобритании 2012 – 2019 года

В заключение, Финансовая система Великобритании является одной из лучших финансовых систем, с распространенной системой кредитования, развитым страховым рынком, надёжными банками и крайне низкой долей невыполнения долговых обязательств. Политика в области регулирования банковского сектора в первую очередь направлена на улучшение качества жизни граждан. Процентные ставки по кредитам находятся на крайне низком уровне (очень редко превышают 10% годовых), кредиты выдаются как с обеспечением, так и без него.