Проблемы и перспективы кредитного рынка современной России

Журнал: Научный журнал «Студенческий форум» выпуск №8(144)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №8(144)

Проблемы и перспективы кредитного рынка современной России

PROBLEMS AND PROSPECTS OF THE CREDIT MARKET IN MODERN RUSSIA

Daria Antipova

Graduate student, Moscow University of Finance and Law, Russia, Moscow

Аннотация. В настоящее время на банковском рынке кредитования присутствуют различного рода проблемы. Одной из таковых является экономический кризис, в связи с которым большая часть населения страны вынуждена отказываться от различного рода потребительских и иных денежных займов. В ходе данной работы рассмотрим проблемы кредитного рынка современной России.

Abstract. At present, there are various kinds of problems in the bank lending market. One of these is the economic crisis, in connection with which most of the country's population is forced to refuse various kinds of consumer and other monetary loans. In the course of this work, we will consider the problems of the credit market in modern Russia.

Ключевые слова: кредит, проблемы, кредитование, банк, кризис.

Keywords: credit, problems, lending, bank, crisis.

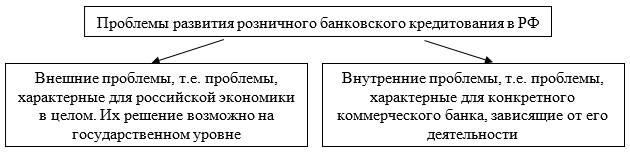

Рассмотрим проблемы сектора потребительского кредитования в современных условиях и направления их решения. Розничное кредитования является одним из высокорентабельных видов деятельности коммерческих банков, который все чаще становится приоритетным для основных игроков этого рынка в РФ. Банковское кредитование физических лиц выступает инструментом стимулирования экономики, влияет на уровень развития строительства, автомобилестроения, торговли и других отраслей экономики. Несмотря на существование положительных тенденций развития российского рынка розничного кредитования дальнейшему совершенствованию данного сегмента препятствует ряд проблем (рисунок 1).

Рисунок 1. Проблемы, препятствующие развитию российского рынка розничного банковского кредитования [1, c. 2]

Рассмотрим основные проблемы, с которыми сталкиваются коммерческие банки при розничном кредитовании. В ходе исследования были выявлены следующие ключевые внешние проблемы.

Во-первых, следует выделить проблему несовершенства нормативно-правовой базы. К настоящему времени российское законодательство в сфере розничного банковского кредитования в основном уже сформировано.

Особого внимания заслуживает несовершенство регулирования розничного кредитования, обеспеченного залогом [2, c. 3]:

- недостаточно четко установлен порядок определения залоговой стоимости имущества, выступающего обеспечением по сделкам;

- нормативно-правовая база предусматривает достаточно сложный механизм обращения взыскания на заложенное имущество и его реализации;

- недостаточная разработанность норм, регулирующих залоговые операции с земельными участками, ограничивает хозяйственный оборот данного вида недвижимого имущества;

- льготная программа ипотечного кредитования семей с двумя и более детьми, один из которых родился с 01.01.2018 г., предусматривает возможность приобретения объекта недвижимости только у юридического лица, т.е. на первичном рынке. Данное ограничение вызывает необходимость ожидания заемщиками окончания строительства объекта, проведения ремонта, приводит к дополнительным расходам молодых семей, в которых, как правило, работающим является один из супругов. Кроме того, программа не предусматривает предоставление субсидий на рефинансирование ипотечных кредитов, полученных на цели приобретения жилья на вторичном рынке.

Во-вторых, к внешним проблемам развития банковского кредитования физических лиц в РФ следует отнести макроэкономическую неопределенность. Поведение рынка является непредсказуемым, происходит чередование благоприятных и неблагоприятных тенденций. В последние годы развитие розничного банковского кредитования сдерживают антироссийская санкционная политика стран Евросоюза и США, инфляционные и девальвационные ожидания в обществе, высокий уровень закредитованности граждан, ограниченная платежеспособность, сокращение рабочих мест, рост неофициальных доходов, вызванный в т.ч. проведением пенсионной реформы, отсутствие уверенности физических лиц в будущих доходах.

Санкционная политика ограничивает возможности получения банками средне- и долгосрочного финансирования за рубежом. Инфляционные и девальвационные ожидания населения, снижение ключевой ставки Банка России, влияющее на уровень процентных ставок по вкладам, дестимулируют сбережение свободных денежных средств на банковских депозитных счетах. Данные факторы затрудняют формирование ресурсной базы банков, приводят к несоответствию банковских активов и пассивов по срокам, объемам и процентным ставкам.

Ограниченная платежеспособность физических лиц, достаточно высокий уровень закредитованности, сокращение рабочих мест, увеличение неофициальных доходов снижают доступность розничных кредитов, особенно долгосрочных, для широкого круга граждан, имеющих низкий, средний и близкий к среднему уровень доходов. При этом в современных условиях рост банковского кредитования физических лиц зачастую обусловлен необходимостью обслуживать ранее полученные кредиты.

В-третьих, внешней проблемой развития розничного банковского кредитования является высокий уровень концентрации на кредитном рынке. Банк России осуществляет деятельность, направленную на оздоровление банковской системы государства. В результате происходит сокращение числа функционирующих кредитных организаций: на 1 января 2018 г. в РФ действовало 623 кредитные организации, на 1 января 2019 г. – 561, на 1 января 2020 г. – 484. Сокращение за рассматриваемый период составило 22,3 %. Численность коммерческих банков, осуществляющих ипотечное жилищное кредитование, также снижается: на 1 января 2018 г. ипотечные жилищные кредиты предоставляли 484 банка, на 1 января 2019 г. – 410, на 1 января 2020 г. – 358. Сокращение составило 26,0 %. Сложившаяся тенденция привела к тому, что в настоящее время порядка 80 % рынка розничного кредитования контролируют 30 крупнейших коммерческих банков. Рынок ипотечного жилищного кредитования в основном делят 5 крупнейших игроков, на их долю приходится 85 % общей суммы выданных кредитов. При этом наблюдается ужесточение конкуренции именно среди крупнейших коммерческих банков за наиболее привлекательных клиентов, что становится одним из факторов сокращения маржи, рентабельности и запуска более рисковых продуктов. Так, ПАО Сбербанк предоставляет ипотечные кредиты населению до достижения ими возраста 75 лет, потребительские кредиты – до 70 лет. Часть банков предоставляют кредиты физическим лицам, не имеющим российского гражданства, не имеющим регистрации на территории РФ [3].

В-четвертых, внешней проблемой является недостаточная финансовая грамотность населения и недоверие физических лиц к банковской системе. Вследствие расширения ассортимента и усложнения банковских процессов граждане не всегда достаточно хорошо понимают те или иные аспекты работы с кредитными организациями, а банки переоценивают уровень финансовой и правовой грамотности своих клиентов. При этом доступность банковских розничных кредитов провоцирует принятие необоснованных решений.

Также у россиян только начинают складываться устойчивые модели кредитного и сберегательного поведения. Однако уровень финансовой дисциплины и ответственности граждан является недостаточным. Так, согласно исследованию Банка России, 26 % граждан допускают возможность невозврата кредита; 38 % уверены, что платежи можно производить с небольшим опозданием.

Кроме того, для российского рынка банковского розничного кредитования характерны некоторые черты патернализма: население возлагает ответственность за личные финансовые решения и принимаемые риски на государство. В свою очередь, несовершенство банковского законодательства, частые отзывы лицензий у коммерческих банков, банковские кризисы, коррупционные схемы препятствуют повышению доверия физических лиц к банковскому бизнесу.

В-пятых, одной из важнейших внешних проблем является отражение в отчетах из бюро кредитных историй неполной и не всегда достоверной информации, что может быть вызвано техническими сбоями, невнимательностью банковских работников, несвоевременностью обновления данных. Данная проблема не позволяет банкам эффективно проанализировать платежную дисциплину по ранее выданным кредитам, с высокой точностью оценить уровень текущей долговой нагрузки потенциальных заемщиков, что особенно актуально в связи с введением Банком России требований к обязательному расчету показателя долговой нагрузки.

Также следует выделить внешние проблемы, которые присущи отдельным сегментам банковского розничного кредитования. Так, кредитование с использованием пластиковых карт несколько сдерживает проблема мошенничества, угроза хищения денежных средств. Более активному автокредитованию препятствуют увеличение стоимости автомобилей, рост цен на топливо, развитие сервисов каршеринга.

Развитие ипотечного жилищного кредитования сдерживают относительно низкие доходы россиян, недостаточно быстрое строительство новых объектов, отстающее развитие инфраструктуры, проблема обманутых дольщиков; высокая стоимость квадратных метров и услуг риелторов, оценочных компаний, нотариусов; расширение института аренды и рост мобильности населения. Также внешней проблемой ипотечного жилищного кредитования является недостаточная эффективность системы регистрации прав на недвижимое имущество и сделок с ним: в Росреестре случаются технические сбои, сроки регистрации нередко затягиваются. Кроме того, многие банки не осуществляют рефинансирование ипотечных жилищных кредитов, в счет погашения которых были использованы средства материнского (семейного) капитала, что связано с необходимостью получения разрешения органов опеки и попечительства и наделения детей долями.

Данные и некоторые другие внешние проблемы препятствуют более активному и эффективному развитию банковского розничного кредитования. Для их решения необходимо предпринять комплекс мер.

Таким образом, необходимость повысить устойчивость банковского сектора, будет способствовать росту конкуренции, качества предоставляемых услуг; сгладит амплитуду кредитного цикла за счет формирования буфера капитала, достаточного для компенсации убытков в случае массовых дефолтов домашних хозяйств; приведет к более активному развитию банковского розничного кредитования, формированию здоровой кредитной активности заемщиков, повышению темпов экономического роста, его качества, а также росту благосостояния физических лиц.