СТРЕСС-ТЕСТИРОВАНИЕ ИНВЕСТИЦИОННОГО ПОРТФЕЛЯ

Журнал: Научный журнал «Студенческий форум» выпуск №15(194)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №15(194)

СТРЕСС-ТЕСТИРОВАНИЕ ИНВЕСТИЦИОННОГО ПОРТФЕЛЯ

В данной статье я показала значимость и важность проведения стресс тестирования для инвестиционного портфеля на программе R studio.

Стресс тестирование может применяться для оценки чувствительности портфеля ко всевозможным изменениям макрофакторов и к их возможным изменениям. То есть степени возможного влияния изменения экономической ситуации в мире на изменение потенциальных потерь инвестиционного портфеля.

Стресс тестирование – это не предсказание будущего, а выявление и корректировка рисков падения.

Сценарии – это представление определенного макроэкономического или геополитического события, которое может повлиять на доходность инвестиций. Можно подобрать различные сценарии для выявления рисков портфеля.

Я собрала портфель из 5 фондов из различных сфер экономики для получения диверсифицированного портфеля.

1) USMV - предлагает портфель акций США с минимальной волатильностью. Индекс фонда использует алгоритм оптимизации для создания портфеля с минимальной дисперсией, который учитывает корреляцию между акциями, а не просто содержит корзину акций с низкой волатильностью. Хотя USMV применяет секторальные ограничения в своем оптимизаторе, ставки на сектора могут быть значительными, хотя и неудивительными. Как правило, фонд предпочитает оборонительные сектора, выплачивающие дивиденды. Оптимизатор USMV также стремится поддерживать другие факторы риска на уровне рыночных, поскольку он снижает волатильность. ETF принимает на себя значительно меньший риск, чем рыночный портфель, о чем свидетельствует низкая бета.

2) BTU - Peabody Energy Corporation - производитель металлургического и энергетического угля. Сегменты компании включают тепловую добычу по морю, металлургическую добычу по морю, добычу в бассейне реки Паудер и тепловую добычу в других Соединенных Штатах. Сегмент Seaborne Thermal Mining включает в себя шахты в Новом Южном Уэльсе, Австралия. Сегмент металлургической добычи по морю состоит из шахт в Квинсленде, Австралия, одной в Новом Южном Уэльсе, Австралия, и одной в Алабаме, США. Сегмент Компании по добыче в бассейне реки Паудер состоит из шахт в штате Вайоминг.

3) TLT отслеживает взвешенный по рынку индекс долговых обязательств, выпущенных Казначейством США с оставшимся сроком погашения 20 лет и более. Фонд iShares 20+ Year Treasury Bond от компании BlackRock представляет собой индекс, состоящий из долгосрочных казначейских облигаций США.

4) LQDI сочетает длинную позицию в корпоративных облигациях ETF LQD с наложением инфляционных свопов. Заключая эти свопы, фонд соглашается отказаться от части фиксированных платежей, которые он получает из портфеля облигаций LQD, в обмен на плавающие платежи, привязанные к уровню инфляции. Поскольку цены на инфляцию уже учтены на рынке корпоративных облигаций, фонд эффективно хеджирует инфляционные ожидания, а не сам уровень инфляции - даже если инфляция растет, LQDI будет хуже, чем LQD, если рост окажется меньше ожидаемого. Фонд будет лучше (до затрат), когда инфляция превысит ожидания.

5) SPDR Gold Trust или SPDR Gold Shares (тикер GLD) — биржевой инвестиционный фонд в виде траста, чьи акции на 100 % обеспечены золотом — собственными запасами компании. На конец 2015 года в его запасах почти 700 тонн золота в слитках, компания является самым крупным частным золотохранилищем. Акции фонда торгуются на электронной биржевой площадке NYSE Arca, принадлежащей Intercontinental Exchange. В первую очередь я выгрузила данные об этих фондах с помощью программы R из Yahoo. Далее я построила равновзвешенный портфель, когда каждому активу в портфеле уделяется одинаковый вес. Была посчитана доходность портфеля. Для определения рыночного риска за бенчмарк (эталонный актив, благодаря сопоставления с которым, можно будет оценить актив в целом) взят тикер ^GSPC или фонд S&P500.

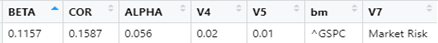

Далее я сравнила весь наш портфель с бенчмарком с помощью обычной линейной регрессии. Мы сможем получить такие показатели как Beta, Alpha, Pval и Cor.

Таблица 1.

Рыночный риск

Источник: составлено автором

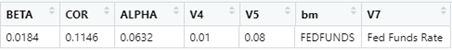

Далее для определения риска процентной ставки за бенчмарк была взята ставка по федеральным фондам (Fed fund rate). Также построив линейную регрессию, мы получили следующие результаты:

Таблица 2.

Риск процентной ставки

Источник: составлено автором

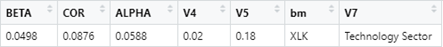

Уровень технологического риска мы определяем, беря за бенчмарк фонд XLK (это ETF, который отслеживает индекс акций технологических компаний S&P 500.)

Таблица 3.

Технологический риск

Источник: составлено автором.

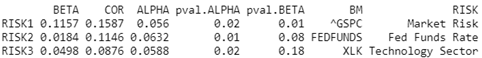

Таблица 4.

Обзор рисков

Источник: составлено автором

Рисунок 1. 3Д график рисков

Таблица 5.

Результаты исследования

|

Показатель |

Риск |

|

Процентный риск |

X= 0.1157; Y = 0.1587; Z = 0.056 |

|

Рыночный риск |

X= 0.0184; Y = 0.0876; Z = 0.0632 |

|

Технологический риск |

X= 0.0498; Y = 0.1146; Z = 0.0588 |

Вывод: мы можем бесконечно добавлять количество бенчмарков для определения дополнительных видов рисков. На самом деле чем больше будет проведено таких манипуляций, тем больше информации будет получено о рисках, присущих инвестиционному портфелю.