МЕТОДЫ И ПОДХОДЫ К ПРОГНОЗИРОВАНИЮ ФИНАНСОВЫХ КРИЗИСОВ

Журнал: Научный журнал «Студенческий форум» выпуск №17(196)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №17(196)

МЕТОДЫ И ПОДХОДЫ К ПРОГНОЗИРОВАНИЮ ФИНАНСОВЫХ КРИЗИСОВ

Введение

Любой кризис, в том числе финансовый кризис обычно имеет негативный подтекст. В обыденном понимании кризисы связывают с явлением, при котором нет победителей: страдают все сферы жизни, не обходя ни одного члена общества. Кризисы, возникающие в финансовой сфере как правило из-за резкого изменения стоимости каких-либо финансовых инструментов. Также, частым спутником финансовых кризисов на фондовых рынках являются «экономические пузыри». Это значительное отклонение в процессе торгов на фондовых рынках цены какого-то актива от ее справедливого значения, возникающего, как правило, из-за возникновения ажиотажного спроса на данный актив. Финансовые кризисы часто вызывают «экономические кризисы», под которым понимается сильное нарушение нормальной экономической деятельности, сопровождающееся разрушением привычных экономических связей, снижением деловой активности, невозможностью погашения долгов и накоплением долговых обязательств, повторяющееся с определенной периодичностью, и в зависимости от масштабов, может касаться определенного государства или же иметь мировое значение. Кризис сопровождается резким спадом производства, банкротством предприятий, падением валового национального продукта, масштабным ростом безработицы, а зачастую и обесцениванием национальной валюты.

В настоящем проблема финансового, экономического кризиса как нельзя актуальна. Из-за деструктивных политических, экономических, социальных и прочих факторов дыхание всемирного «кризиса» ощущается как никогда остро. Здесь уместно вспомнить пословицу: «Знал бы, где упасть, соломки бы подостлал». Человечество не раз задавалось вопросом: как предсказать, когда именно произойдет кризис, какова же эта «периодичность», чтобы быть к нему готовыми или же вовсе предотвратить? Цель настоящей статьи состоит в определении предпосылок, а также способах и методах его распознавания.

Причины кризисов

Начнем с причин финансовых кризисов, проявление которых нам демонстрируют события, ставшие триггером финансовых кризисов.

Для начала обозначим роль Федеральной резервной системы США, выполняющей в настоящее время функции мирового центрального банка.

Как всем известно в 1944 г. по Бреттон-Вудским соглашениям национальные валюты всех стран оказались очень жестко привязанными к американскому доллару, который получил золотое выражение из расчета $35 за тройскую унцию золота, что было вполне целесообразно и рационально после Второй мировой воны.

Однако возникла большая проблема, связанная с тем, что действенную систему контроля долларовой эмиссии в Бреттон-Вуде не удалось выстроить, и в недостаточно контролируемой системе ФРС стала эмитировать не обеспеченные золотом доллары, прежде всего, для финансирования деятельности правительства США. Закончилось это финансовым кризисом, когда Франция и Германия предъявили накопившиеся у них американские доллары к оплате золотом. По этой причине связь между американским долларом и золотом была разрушена и уже позднее после заключения Ямайских соглашений, возник современный мировой валютный рынок.

После 1971 года, в связи со всеми событиями, указанными выше, мировая финансовая система стала функционировать иначе, и все методы прогнозирования кризисов оказались не такими уж и действенными в новых условиях.

Финансовый кризис 1998 года в России

Финансовый кризис оказал разрушительное воздействие на экономику РФ в 1998 году, что можно оценить, например, по динамике курса валют. В частности, по данным Банка России на 20.05.1998 года курс составлял 6,165 RUR/USD, а к 02.10.1998 взлетел до 12,45 (рост практически в 3 раза) [1]. Столь драматичный обвал национальной валюты был обусловлен переходом от фиксированного курса к плавающему, особенно в условиях неразвитой, только возникшей рыночной системы в стране. Данное обстоятельство позволяет предположить, что любые масштабные изменения в финансовой системе могут привести к непредсказуемым последствиям, что подчеркивает необходимость проводить планомерные, градуальные реформы и постоянно отслеживать изменения. Данная валютная реформа была вызвана рядом факторов, таких, как огромный государственный долг, сформировавшимся за счет затянувшейся войны в Чечне (1994-1996 гг.), которая, по некоторым экспертным оценкам, стоила РФ 30 миллионов долларов ежедневно и 5 миллиардов долларов в сумме на момент ее окончания [2]. Таким образом, можно предположить, что финансовая система чувствительна к политическим беспорядкам, что резко повышает вероятность возникновения финансового кризиса. Внешние кризисы также оказали влияние на слабую Российскую экономику того периода – Азиатский финансовый кризис 1997 года и последующий за ним нефтяной шок, перед которыми Россия до сих пор уязвима ослабили экономику еще сильнее. Анализ позволяет сделать вывод, что крупные финансовые реформы, политические потрясения и внешние кризисы являются важными потенциальными индикаторами начала финансового кризиса, особенно в уязвимой переходной экономике.

Кризис доткомов 1995-2000 годов

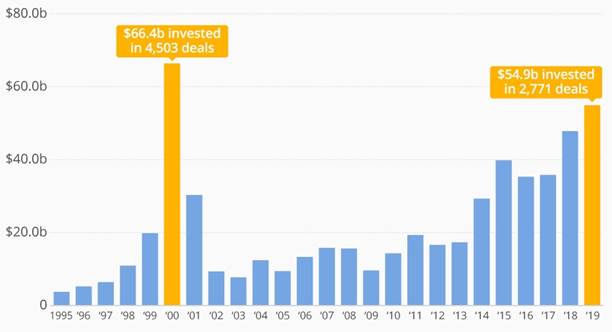

Изобретение интернета изменило мир навсегда, и финансовая сфера также изменилась под влиянием технологического прогресса. Однако имплементация интернета и сопутствующих ему разработок привело к возникновению ажиотажа вокруг инвестирования в данную отрасль, как показано на рисунке 1.

Это, в свою очередь, привело к массовой спекуляции на данном финансовом рынке – создавалось огромное количество компаний, обещавших технологические чудеса, в которые люди верили, убежденные в целесообразности инвестирования в данную область из-за успеха распространения интернета и его практически безграничного потенциала.

Рисунок 1. Квартальные венчурные инвестиции в США, 1995–2019 [3]

В результате многие мелкие инновационные предприятия и проекты, профинансированные населением, приняли деньги и ушли с рынка, очернив таким образом репутацию даже самых крупных и респектабельных организаций по инновациям, что вызвало массовую панику среди людей, которые пытались вернуть свои деньги назад, что в свою очередь разоряло крупные фирмы, лишившиеся инвестиций. Таким образом, введение новых технологий может вызывать резкие изменения на финансовых рынках и формировать экономические пузыри, что может быть интерпретировано как предпосылка к финансовому кризису.

Кризис 2008 года

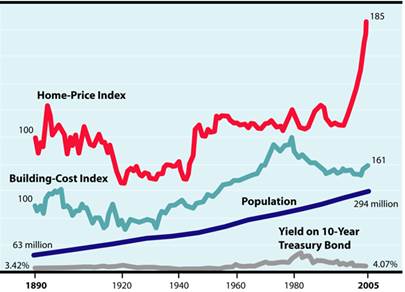

Данный финансовый кризис долгое время считался самым масштабным кризисом со времен Великой Депрессии. Достиг данный кризис таких масштабов по причине того, что страны не были к нему готовы и не знали, как с ним справиться. Начался он с кризиса недвижимости в США, где, после разочарования в инвестировании в технологии инвесторы решили избрать диаметрально противоположную тактику и вложиться в максимально безопасную на их взгляд индустрию – недвижимость. Это вызвало резкий скачок цен на недвижимость из-за появления ажиотажного спроса на нее, как показано на рисунке 2.

Рисунок 2. Цены на недвижимость, с учетом инфляции (а также вовлеченность населения на данном рынке, индекс стоимости постройки домов, а также доходность UST-10) [4, C.47]

За резким спросом последовало еще более резкое обесценивание домов, в результате чего инвесторы оказались в значительном убытке, не могли выплатить свои долги, а банки оказались на грани банкротства. Обвал на рынке недвижимости вызвал «цепную реакцию», затронув сопутствующие рынки и в результате этого в США началась резкая рецессия, распространившаяся на весь остальной мир. Обстоятельства и факты развития данного экономического кризиса отражают тонкую взаимосвязь нескольких финансовых кризисов, возникших под влиянием противоречивого стремления инвесторов получить максимальную прибыль при этом снизив до минимума возможные риски их дальнейшей финансовой политики, что позволяет предсказывать их поведение, которое может приводить к ажиотажу, формированию финансовых пузырей и возникновению глобальных финансовых кризисов, учитывая такие факторы как инновации и регулирующие инструменты государства.

Потерянное десятилетие в Японии

Данный пример отражает некомпетентность государственной финансовой политики. Экономика Японии была на подъеме долгие годы до возникновения кризиса, и Центробанк ставил низкую учетную ставку для дальнейшего стимулирования экономики, как и коммерческие банки, которые сделали ставку на количество выданных кредитов, а не на высокую процентную ставку, что в разы увеличило количество денег в обращении и привело к ажиотажу вокруг кредитов, что, в свою очередь привело к появлению экономического пузыря. Правительство распознало формирование экономического пузыря, и решило его предотвратить, резко увеличив процентную ставку, как показано на рисунке 3, в результате чего пузырь лопнул.

Рисунок 3. Динамика учетной ставки в Японии [5]

Данное решение привело к невозможности многими людьми выплачивать проценты по кредитам, что поставило банки на грань банкротства, и вызвало финансовый кризис, от последствий которого Япония не может восстановиться до сих пор, и на который наложились все последующие кризисы, что позволило расширить термин «Потерянное десятилетие» до «Потерянного двадцатилетия» и даже до «Потерянного тридцатилетия». Данный пример демонстрирует, что резкие непродуманные попытки предотвратить формирующиеся кризисы приводят к ускорению и углублению данного кризиса, поэтому само предсказание финансового кризиса еще не гарантирует возможность его предотвращения.

Все приведенные примеры приводят нас к заключению о том, что финансовые кризисы могут быть вызваны совершенного разными событиями, что усложняет процесс предсказания кризисов и выявления их особенностей. Необходимо учитывать и то, что многие глобальные кризисы зарождались в различных государствах, о которых у экономистов не было достаточной информации. Из-за многообразия вариантов развития событий и сценариев прогнозов сложно подготовиться ко всех возможным событиям на финансовых рынках, особенно если в государстве не действует жесткая командная, а рыночная система, в которой внешние факторы значительно влияют на состояние финансовой системы, о которых экономисты также могут быть не осведомлены, особенно в сфере инноваций. Однако существуют модели и методы прогнозирования кризисов, которые были разработаны для выявления с высокой степенью точности зарождение кризисов и действительно подтвердили свою эффективность. Вместе с тем, разработка и практическое использование разнообразных методов прогнозирования сроков наступления мировых финансовых «кризисов» следует принимать в расчет, что эти «кризисы» могут быть искусственными, управляемыми.

Задачи прогнозирования сводятся к идентификации текущего состояния экономики и классификация его как предкризисного или нормального при помощи анализа макро- и микроэкономических показателей, анализа отраслевых факторов и институциональных факторов. Основная функция прогнозирования в данном случае – оповещение о потенциальном наступлении кризиса заблаговременно для того, чтобы регуляторный орган успел осуществить соответствующие превентивные меры. При этом необходимо избегать «ложной тревоги», при которой регулятор необоснованно бы вмешался в финансовую систему и навредил ей.

Согласно А. С. Крылову [6], первые системы раннего оповещения были разработаны в конце 1990-х гг. Основными драйверами данных исследований стали участившиеся банковские дестабилизации и валютные кризисы в развивающихся странах. После ряда острых кризисов, в частности, в передовых азиатских экономиках, создание подобной системы стало насущной задачей. Первые подходы для подобного моделирования кризисов – это классические эконометрические модели такие, как регрессионный анализ по методу наименьших квадратов, модели бинарного выбора (logit/probit) и непараметрический метод извлечения сигнала. Последние два метода успешно используются Международным валютным фондом (МВФ) для идентификации валютных кризисов. Помимо эконометрических моделей также существуют аналитические методы, разработанные на основе теории цикличности развития экономики.

Рассмотрим более подробно наиболее известные методы прогнозирования кризисов.

1. Эконометрические модели

Общеизвестный факт: многие прогнозы строятся на основе на математических расчетах и моделях. Под прогнозом в данном контексте понимается результат расчетов будущих значений показателей, производимых на основе некоторой математической модели, оцененной с использованием данных, имеющихся на момент прогнозирования. Результат не является выражением мнения исследователя о характере рассматриваемого процесса в будущем, а демонстрирует, какие значения будет принимать показатель, если сохранятся предполагаемые в модели предпосылки.

При разработке моделей этого типа необходимо предварительно установить перечень значимых факторов, определяющих процесс, и взаимосвязи между ними. Кроме этого, также важна исходная информация, которая должна быть максимально достоверной. Примером факторов служат инфляция в реальном выражении, реальный прожиточный минимум, а также анализ положения дел в основных отраслях экономики и системы национальной безопасности.

В работах Гриняева С.Н., Фомина А.Н., Крюкова С.А., Макаренко Г.А., Лукасевича И.Я. и других [7, 8] рассматривается традиционная схема построения прогноза с использованием эконометрического метода и приведены некоторые аргументы в ее пользу. По мнению авторов, методика построения эконометрического прогноза включает следующие этапы:

• определение цели построения эконометрической модели (анализ экономической политики либо прогнозирование само по себе);

• определение множества переменных, которые будут включены в модель, с опорой на экономическую теорию и результаты предыдущих исследований;

• сбор по возможности наиболее длинных временных рядов данных, используемых в модели;

• определение начальной спецификации модели;

• оценивание исходной модели;

• проверка адекватности модели при помощи тестов на правильность спецификации;

• упрощение модели, насколько это возможно;

• сравнение прогнозных свойств полученной модели (или моделей) относительно прогнозных свойств некоторой тестовой модели.

Эта схема очень полезна для тех, кто хочет научиться прогнозировать, и речь не только о кризисах.

Классическая регрессионная модель имеет вид (1):

,

,

где Ind – значение кризисного индекса;

Fi - значение объясняющей переменной (конкретное значение фактора или дискретная переменная, принимающая значение 0 или 1).

Данная модель была самой первой, использовалась для выявления причин возникновения мексиканского кризиса 1994-1995 годов, однако эта модель оказалась несостоятельной по причине применения бэктрекинга для анализа причин кризиса, что не эффективно при прогнозировании возможных кризисов.

Модель бинарного выбора

Один из самых распространенных методов, применяемых для прогнозирования финансовых кризисов – это модель бинарного выбора, которая изначально была разработана для выявления дестабилизации в банковском секторе в развивающихся странах. Вероятность наступления кризиса оценивается при помощи многомерной (учитывающей разные факторы) пробит (определяющее влияние количественного признака на бинарный отклик)/логит (определение вероятности бинарного события при помощи сравнения его с логистической функцией модели (2):

Для каждого j-наблюдения – состояние экономики страны А в год Б создается бинарная индикаторная переменная Yj, принимающая значение 1, если кризис есть или 0, если кризиса нет. Вероятность является функцией вектора переменных Xj наблюдения j и вектора параметров b - неизвестных параметров, которые предполагаются методом максимальной правдоподобности. Формируется функция правдоподобия на основе n-го количества наблюдений и далее максимизируется ее логарифм. Определив данные векторы, можно рассчитать вероятность наступления кризиса на основе текущей экономической ситуации, выраженной набором показателей X на будущий период.

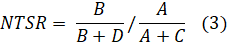

Метод извлечения сигнала

Данный метод не является параметрическим, то есть он не ограничивает данные и количество используемых переменных. Данная модель предполагает мониторинг большого количества финансовых показателей. Система «подаст сигнал» о начале кризиса, как правило, за 24 месяца до его начала, если один из показателей превысит ранее установленный критический уровень. Для тестирования данной системы на надежность используется следующий метод (таблица 1).

Таблица 1.

Анализ полученных сигналов

|

Показатель |

Есть кризис |

Нет кризиса |

|

Есть кризис |

А |

В |

|

Нет кризиса |

С |

D |

Далее рассчитывается отношение шума к поступающему сигналу о кризисе (noise to signal ratio, NTSR) (3):

Чем меньше единицы показатель NTSR, тем надежнее система.

Композитный опережающий индикатор

Сигнальный подход был усовершенствован таким образом, что «сигнал» стал применятся не в случае достижения хотя бы одним из параметров критического значения, а для каждого из экономических параметров был выделен отдельный сигнал, который проверялся на достоверность. Таким образом, отбирались параметры с наивысшей достоверностью, а те, которые выдавали больше ложных результатов, исключались. Далее каждый из исследуемых параметров получал вес в общей системе сигналов прямо пропорционально надежности сигнала данного параметра. Эффективность данного метода сопоставима с эффективностью метода бинарного выбора.

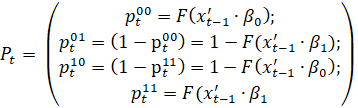

Модели с марковскими переключениями режимов

Основное преимущество данных моделей заключается в том, что она не требует введения искусственной переменной-индикатора. Считается, что для экономики существует два характерных состояния – спокойствия и кризиса. Данные модели позволяют определить текущее состояние экономики, а также предсказать, останется ли в ближайшее время экономика в этом состоянии или изменит его на противоположное. Вероятность перехода экономики из одного состояния в другое определяется матрицей (4):

(4)

(4)

где р’t – вероятность перехода из состояния i в момент t-1 в состояние j в момент t;

F – кумулятивная функция распределения (нормальное или логистическое распределение);

xt-1 – вектор объясняющих переменных;

βi – вектор параметров, где i = st-1.

Неизвестные переменные определяются с помощью метода максимального правдоподобия.

Рекурсивное разделение

Данный метод также не относится к параметрическим методам статистического анализа, как и метод извлечения сигнала. Данная модель использует алгоритм, разделяющий наблюдаемые индикаторы на группы таким образом, чтобы понять, совместное действие каких показателей и в каком масштабе приводит к кризисной ситуации и так разделить наблюдения на кризисные и не кризисные. При помощи такой группировки выявляются факторы, сильнее всего влияющие на возникновение кризиса.

Интеллектуальные техники

Данный метод стал применяться с развитием компьютерных технологий, это метод прогнозирования при помощи нейронных связей (симулирующих функционирование головного мозга человека) и ИИ. Зависим от анализируемой информации в период обучения. Данный метод критикуется по причине невозможности проследить логику компьютера, а лишь принять ее или не принять. Однако точность данного метода уже сейчас находится на отметке в 90 %.

Композитные системы

Суть подхода в том, чтобы на основе одного массива данных построить несколько моделей и соотносить их прогнозы. В случае, если основная часть моделей просигнализирует о кризисе, то композитный индикатор выдаст соответствующий сигнал, в противном случае - нет. Данный метод позволяет довести точность прогноза до 95%.

2. Аналитические методы, разработанные на основе теории цикличности развития экономики

Наиболее понятными с точки зрения восприятия и интерпретации являются аналитические методы прогнозирования кризисов, основанные на теории цикличности развития экономики.

Общеизвестно о циклическом характере экономики. Изучению циклов посвящено исследования многих ученых. Например, А. Бернс и У. Митчел [9], которые разработали крупный научный проект, связанный с экономическими циклами и выполняемый на протяжении нескольких десятилетий в США.

Согласно теории Бернса-Митчела кризис – это лишь одна из фаз экономического цикла, у которой есть ряд своих особенностей. В этот период сокращаются производственные мощности, инвестирование перестает быть актуальным, падает спрос на рабочую силу и сырье. Также наблюдают снижение роста товарных цен и заработной платы. Наступает он после «бума» (фазы экспансии) и приводит неизбежно к фазе депрессии.

В наши дни принято пользоваться комплексным представлением классификации видов, в состав которого входят шесть типов, которые были определены и особо отмечены в ходе анализа хозяйственной практики экономической наукой за всю свою историю (науке же известны более 1380 типов цикличности). В экономической литературе известны:

- Циклы Китчина (циклы запасов; 2 – 4 гг.);

- Деловые циклы (7 – 12 лет);

- Циклы Кузнеца («строительные циклы»; 20 – 25 лет);

- Длинные волны Кондратьева (47 – 60 лет);

- Циклы Модельского (глобальные экономические процессы по времени сопряжены с длинными мировыми политическими циклами, называемыми «циклами лидерства»);

- 6 300-летние циклы К. Джоэля и В. Шерера;

- Цивилизационные циклы.

Помимо этого, очень популярной стала концепция «цикличности пузырей» Э. Йенсена. По этой теории каждый исторический период рост пузырей связан с «финансиализацией» – накоплением избыточного капитала и смещением направлений его вложения с производственной сферы в сторону финансовых рынков и спекуляций.

Всего же выявлено 1380 типов экономических циклов продолжительностью от 20 ч. до 700 лет. Подробным изучением этого вопроса занимается американский Институт по изучению экономических циклов (ECRI). Доподлинно известно, что в наши дни виды циклов отличаются продолжительностью и интенсивностью.

Исходя из вышесказанного, появилась теория длинных волн Н. Д. Кондратьева, в которой ученый обратил внимание на регулярность повторения некоторых экономических показателей. Николай Дмитриевич выдвинул и обосновал идею существования полувековых экономических циклов (45 - 60 лет). Впервые он сформулировал ее в 1922 г., а в последующих работах лишь дополнял, аргументировал и статистически доказывал ее положения.

По данной теории существует «важные экономические правильности в развитии больших экономических циклов»:

1. Перед началом и в начале повышательной волны каждого большого цикла происходят глубокие изменения в условиях экономической жизни общества. Они выражаются в значительных переменах в технике, в вовлечении в мировые экономические связи новых стран, в изменении добычи золота и денежного обращения;

2. Во время повышательной волны каждого большого цикла приходится наибольшее количество социальных потрясений (войн и революций);

3. Периоды понижательной волны каждого большого цикла сопровождаются длительной и особенно резко выявленной депрессией сельского хозяйства.

Если обратить особое внимание на волны Н. Д. Кондратьева, то можно заметить такую особенность: промышленные циклы, которые протекают во время повышательной волны, характеризуются длинными и мощными подъемами и сравнительно короткими и слабыми депрессиями. Несмотря на это, промышленные циклы понижательной волны обладают абсолютно противоположными признаками.

То есть на основе данных об экономической цикличности можно легко предсказать, в какой момент времени должен случиться следующий кризис. В зависимости от цикла и его продолжительности можно даже понять «силу» этого явления.

Данное исследование показало, что природа и причины возникновения финансовых кризисов могут сильно различаться, как и методы, используемые при прогнозировании кризисов. В статье представлены и дано описание разнообразных методов прогнозирования кризисов, однако среди экономистов нет единого мнения о том, какие из них наиболее эффективные.

Авторами статьи наиболее плодотворным видится применение индивидуального подхода к анализу экономической ситуации в каждой стране, так как помимо макроэкономических показателей, есть множество экзогенных факторов влияния на экономику страны, такие как текущая политическая обстановка или назревающая политическая напряженность, ожидания и менталитет населения, исторические особенности развития и так далее, из-за чего эффективность той или иной модели для данной страны может сильно варьироваться. Точность каждой из моделей можно проверить только на практике и чем больше кризисов переживет страна, тем больше будет возможностей для улучшения и индивидуализации системы прогнозирования дальнейших кризисов, что создает парадокс, однако будущее за нейронными сетями, способными к моделированию и прокручиванию миллиардов сценариев прогнозирования, что позволит передать данную функцию беспристрастному искусственному интеллекту, обходя риски, связанные с человеческим фактором.