Особенности налогообложения физических лиц в России и в Японии

Журнал: Научный журнал «Студенческий форум» выпуск №2(2)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №2(2)

Особенности налогообложения физических лиц в России и в Японии

В данной статье представлены этапы развития НДФЛ в России, рассмотрены основные аспекты налогообложения физических лиц в России и в Японии. Проведено сравнение ключевых налоговых ставок. Выявлены положительные и отрицательные стороны прогрессивного налогообложения для отечественной практики.

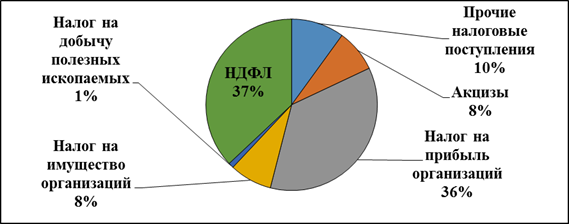

Актуальность данной статьи обоснована тем, что поступления от налога на доходы физических лиц формируют весомую долю государственного бюджета, как Российской Федерации, так и многих других стран. Это наглядно продемонстрировано на рисунке 1.

Рисунок 1. Структура налоговых доходов консолидированных бюджетов субъектов Российской Федерации на 1 апреля 2015 года

История налога на доходы физических лиц в России начинается в 1812 году, когда помещики платили за свое недвижимое имущество по прогрессивной шкале от 1% до 10%. Существовал в те времена и необлагаемый минимум дохода, который составлял 500 рублей ежегодно. Это примерно стоимость двух комнатного дома в Петербурге она составляла 250 рублей для целей взимания налога с недвижимости.

Данный вид налога терпел разного рода изменения и все-таки в 1842 году вновь был восстановлен. Благодаря постоянным изменениям и совершенствованиям он существует и сейчас.

В историю России НДФЛ должен был вновь войти в 1917 году, но Февральская, а затем Октябрьская революции решили отменить ранее принятые законы. Идея о подоходном налоге не была похоронена и в 1920-х годах, налог снова стал финансировать значительную долю государственного бюджета.

Во времена СССР ставки НДФЛ часто менялись, были попытки и его полной отмены. В 1984 году необлагаемый минимум составил 70 рублей, свыше 70 рублей взималась фиксированная плата – от 25 копеек и 8,2 рубля при доходе свыше 101 рубля. Такая система сохранилась вплоть до 1992 года.

В Российской Федерации основы нынешнего подоходного налога были заложены с принятием Закона РФ от 7 декабря 1991 года № 1998-1 «О подоходном налоге с физических лиц». С ведением его в действие с 1992 года была создана принципиально новая, чем действовавшая до этой в СССР, система подоходного налогообложения физических лиц.

Прогрессивная система сбора подоходного налога сохранялась до начала XX века, менялись ставки и уровни доходов. Ежегодно они индексировались на инфляцию. Но в 2001 году был введен нынешний налоговый кодекс. Он и утвердил в России плоскую шкалу НДФЛ на уровне 13%.

Весной 2015 предложены были три поправки. Такого рода поправки регулярно поступают на рассмотрение, но действующая система остается нетронутой.

Налог на доходы физических лиц (НДФЛ) является одним из видов прямых налогов в РФ. Расчет производится в процентах от общего заработка граждан за вычетом сумм налоговых вычетов и не облагаемых сумм.

Налог на доходы физических лиц – это федеральный налог, то есть он установлен Налоговым Кодексом Российской Федерации, и обязателен к уплате на всей территории Российской Федерации.

Практически во всех экономически развитых и развивающихся странах объектами налогообложения у жителей является одно и то же: зарплата и другие доходы рента, проценты, выигрыши, недвижимость, автомобили, унаследованное и дарованное имущество [2, с. 231].

В РФ установилось одна из низких ставок налога на доходы физических лиц в мире, это связано с установлением «единой» ставки и введением института «резиденства».

Принадлежность к резидентству РФ основывается на критерии постоянного места проживания для физических лиц и теста инкорпорации для юридических лиц [3, с. 92].

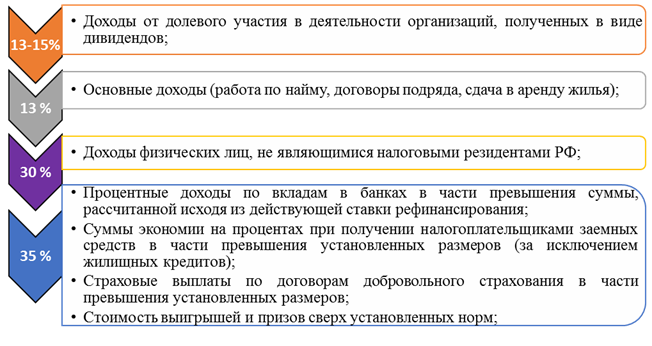

Рисунок 2. Соотношение доходов и соответствующих процентных станок на территории Российской Федерации

Из данного рисунка видно, какие виды доходов, какой процентной ставкой облагаются.

В соответствии с принципом резидентства государство распространяет свою налоговую юрисдикцию на все доходы лиц, имеющих постоянное местопребывание в данном государстве, в том числе на доходы, полученные из источников, находящихся за пределами данного государства [4, с. 81].

Использование той или иной налоговой ставки находится в зависимости от вида получаемого дохода плательщика и от его статуса.

Ежемесячные доходы граждан, которые облагаются по ставке НДФЛ в размере 13%, можно уменьшить на сумму так называемых налоговых вычетов. Существует несколько групп таких вычетов. Они представлены как стандартные, социальные и имущественные налоговые вычеты [4, с. 146].

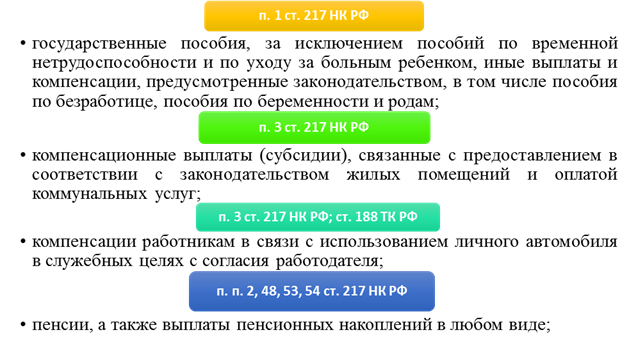

В России существует 2 вида налоговых льгот по НДФЛ. В статье 217 НК РФ освещаются доходы, которые избавлены от взимания налога с них. Этот перечень объемен и является исчерпывающим.

К необлагаемым доходам, можно отнести следующие виды доходов (ст. 217 НК РФ):

Рисунок 3. Необлагаемые виды налогов

В разные времена экономисты пытались внести поправки в законодательство по данному аспекту налогообложения, но были отвержены Думой. Основой для поправок выступал не только отечественный опыт, но и иностранная практика развитых стан.

Правительство предложило в 2016 году внести поправки. Было предложено освободить выплаты ветеранам боевых действий от налога на доходы физических лиц. Это демонстрирует то, что система динамично меняется, совершенствуется и пытается удовлетворить потребности разных слоев населения.

Применяемые налоговые ставки и основы налогообложения в каждой стране не существенно, но все же отличаются.

Рассмотрим для сравнения налог на доходы физических лиц в Японии. По сравнению с Россией в Японии подоходный налог появился в 1897 году.

Значение этого налога для государственного бюджета Японии колоссально. Налоги составляют 84% всего государственного бюджета, а неналоговые средства – 16%.

В Японии уплачивают граждане государственный налог по прогрессивной шкале. Шкала имеет 5 пороговых значений: десять, двадцать, тридцать, сорок и пятьдесят процентов. В этой стране существует префектурный налог по трем уровням: от 2% до 4% и муниципальный – от 3% до 12%.

Японская система сбора налогов предусматривает некие льготы: ключевыми налоговыми льготами, которыми пользуется средний налогоплательщик, считаются «базисная скидка» (необлагаемое минимальное количество заработка плательщика, равное 350 тыс. иен (примерно 21 тыс. руб.)) и подобные льготы на супругу (супруга) и на каждого иждивенца. Также, такие виды доходов, как заработная плата, пенсии и выплаты социального страхования имеют особые налоговые освобождения [7].

В месяц среднестатистический японец, по данным 2016 года зарабатывает 3,4 тысячи долларов [6]. Но вместе с высокими зарплатами в Японии сравнительно дорогая жизнь, даже для американцев. Цены на продукты питания, жилье, связь на порядок выше цен в России.

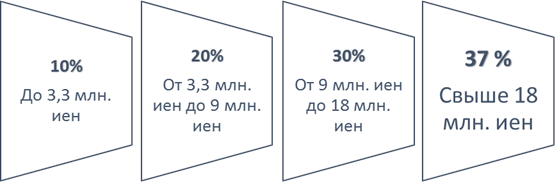

Рисунок 4. Ставки подоходного налога, взимаемого с физических лиц в Японии

Наглядно видно, что с увеличение заработка растет и ставка подоходного налога.

И рисунок 4 и таблица 1 наглядно демонстрируют, что в Японии функционирует прогрессивная шкала налога на доходы физических лиц.

Таблица 1.

Уровни налогов, уплачиваемых по месту проживания

|

Пределы облагаемого налогом дохода |

Ставка префектурного налога, % |

Ставка муниципального налога, % |

|

До 2 млн. иен (≈ до 1,3 млн. руб.) |

2 |

3 |

|

От 2 млн. иен до 7 млн. иен (≈ от 1,3 млн. руб. до 4,2 млн. руб.) |

2 |

8 |

|

От 7 млн. иен (≈ от 4,2 млн. руб.) |

3 |

10 |

Она так же действует во многих станах с развитой и развивающейся экономикой. Высокие уровни ставок налога в развитых странах не редкость у мировых держав (от 35% до 65%). В странах БРИК (кроме России) также действует прогрессивная шкала с высокими уровнями ставок: в Китае – до 45%, в Бразилии – до 27,5%, в Индии – до 30%.

И наука, и мировой опыт говорят одно: при значительной социальной дифференциации населения «плоская» шкала налога на доходы физических лиц – это провал. Однако для России может это и не так [1, с. 159].

Основная проблема экономического роста в нашей стране – недостаток покупательского спроса к товарам. Многим жителям заработка хватает лишь на продукты первой необходимости. Если взглянуть под другим углом, нищета и социальная дифференциация жителей России происходит не из-за недостатка ресурсов, а из-за их неэффективного распределения. Совершенствование аспекта распределения доходов может существенно снизить социальную дифференциацию, увеличить объем поступлений в бюджет, снизить количество бедных и сможет стимулировать покупательский спрос.

Прогрессивная шкала налога на доходы физических лиц – это система сбора налогов, построенная на том, что при росте облагаемого уровня дохода налогоплательщика увеличивается и величина налоговых ставок. Проще говоря, чем выше доход, тем выше размер налога. Прогрессивная шкала способствует установлению общественной справедливости, а также сможет пополнить бюджет и покрыть часть его дефицита в условия существующей экономической нестабильности [5, с. 81–86].

Для прогрессивной системы налогообложения, как и для любой другой системы, характерны отрицательные черты:

1. пополнятся, будут бюджеты крупных городов с большим количеством рабочих мест, бюджеты отдаленных регионов будут истощены;

2. рост теневого бизнеса, рост черной и серой зарплаты (в конвертах);

3. отсутствие стремление к увеличению заработной платы, рост безработицы.

На данном шаге внедрения и исследования разных законопроектов, необходимо четко спрогнозировать последствия и выстроить схему перехода, и оценить степень необходимости этого перехода, если эту систему все-таки планируют внедрить. Позитивные эпизоды очевидны – сглаживание социальной диспропорции населения России. Но и минусов немало.