СИСТЕМА ПОКАЗАТЕЛЕЙ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЙ РАЗЛИЧНЫХ ОРГАНИЗАЦИОННО-ПРАВОВЫХ ФОРМ ХОЗЯЙСТВОВАНИЯ

Журнал: Научный журнал «Студенческий форум» выпуск №39(218)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №39(218)

СИСТЕМА ПОКАЗАТЕЛЕЙ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЙ РАЗЛИЧНЫХ ОРГАНИЗАЦИОННО-ПРАВОВЫХ ФОРМ ХОЗЯЙСТВОВАНИЯ

Актуальность проблемы формирования системы финансовых показателей обусловлена тем, что эффективное и рациональное использование ресурсов предприятия является одной из основных задач финансовой системы хозяйствующего субъекта.

Цель исследования: изучение системы показателей финансовых результатов деятельности предприятий различных организационно-правовых форм хозяйствования.

Независимо от того, как структурирована система управления, как организованы финансовые отношения для компаний с различным правовым статусом в отрасли и экономике, организация финансовой деятельности основана на единых базовых принципах: экономическая независимость; самофинансирование; материальный интерес; финансовая ответственность; контроль, в том числе внутренний аудит; резервирование финансовых рисков.

Как отмечает Т.П.Николаева «финансовый механизм экономической единицы управляется посредством организации и функционирования финансовой системы компании и посредством реализации функции финансового управления. Этот процесс обеспечивает формирование и развитие финансового механизма компании» [6, с. 69].

Детальное изучение всех компонентов системы управления финансовыми ресурсами и планирование их взаимодействия формируют основу для развития организационного взаимодействия в финансовой системе компании. Т.В.Андреева считает, что «выбор моделей и подходов к управлению финансовым механизмом компании во многом зависит от человеческого фактора, управления производственной цепочкой, учетной политики компании и других внутренних и внешних факторов, влияющих на организацию» [1, с. 6].

Компания может достичь стабильного финансового положения, если необходимые основные средства будут увеличены в сочетании с реализацией мер по управлению оборотным капиталом. К ним относятся:

– управление оборотными активами и запасами готовой продукции;

– управление претензиями компании;

– управление денежными средствами и краткосрочными финансовыми вложениями.

В теории финансового менеджмента известны три подхода к формированию оборотных активов компаний и источников финансирования: консервативный, агрессивный и умеренный. Очевидно, что наиболее сбалансированным вариантом является умеренная политика управления оборотным капиталом. Основным преимуществом агрессивной политики является минимизация затрат на управление оборотным капиталом. Однако такая политика обычно приводит к увеличению общей стоимости компании. Каждый из этих типов действующих руководящих принципов управления имуществом «должен соответствовать соответствующей политике финансирования, то есть текущей политике управления обязательствами» [1, с. 7].

В целом политику управления финансовыми ресурсами в современных условиях можно охарактеризовать как агрессивную. На данный момент мы можем сделать вывод, что основными резервами для улучшения финансового состояния компании являются: совершенствование политики управления оборотным капиталом, оптимизация структуры оборотного капитала, повышение уровня платежеспособности, постепенное увеличение капитала и управление обязательствами.

Наиболее важными резервами для повышения эффективности использования финансовых ресурсов могут быть: «рост продаж за счет роста продаж и стимулирования продаж, сокращение запасов, нормирование оборотных средств» [4, с. 48].

Анализ возможностей повышения эффективности использования средств и совершенствования финансовой политики современной компании обычно показывает, что текущая рыночная ситуация и сложность финансового положения компании требуют улучшения управления средствами [2, с. 10].

Анализ эффективности управления финансами в современной компании показывает, что «недостаточная финансовая устойчивость обусловлена значительной долей долга в структуре источников корпоративных финансов» [1, с. 7].

Снижение финансовой устойчивости в современных условиях отмечает превышение темпов роста капитала всей компании по сравнению с темпами роста собственного капитала. Нехватка ликвидности и, как следствие, низкая платежеспособность указывают на недостаточно рациональную структуру для распределения финансовых ресурсов компании.

Для обеспечения эффективности финансового механизма торговой компании необходимо разработать систему показателей для анализа эффективности финансового управления и его систематической оценки, а также для диагностики работы подсистемы управления финансовым механизмом всей компании.

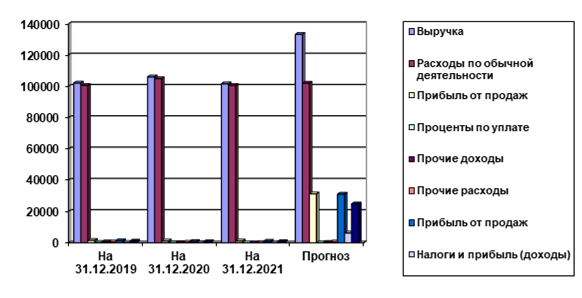

На примере компании ООО «АГМ УЛЬТРА» предложено применение методов прогнозирования при расчете прогнозных показателей и показателей, выявляющих влияние на финансовое состояние предприятия. Составлен прогнозный отчет о финансовых результатах, основываясь на известных значениях показателей отчета за 2019-2021 гг. Прогнозная функция была выполнена для показателей выручки, себестоимости, прочих доходов и расходов, процентов по уплате.

Данный материал представлен на рисунке 1.

Рисунок 1. Динамика изменения показателей Отчета о финансовых результатах

В прогнозном периоде у компании ООО «АГМ УЛЬТРА» ожидается увеличение доходов, расходов и прибыли от ведения деятельности.

Такой результат наглядно показывает, как непредвиденно может измениться ситуация и, используя методы прогнозирования и статистической обработки, можно спрогнозировать финансовое состояние предприятие и быть готовыми к изменению ситуации.

Были рассчитаны основные коэффициенты эффективности работы ООО «АГМ УЛЬТРА», основываясь на прогнозном балансе. Данные представлены в табице 1.

Таблица 1

Прогнозный баланс

|

Наименование показателя |

по состоянию на 31.12.2019 |

по состоянию на 31.12.2020 |

по состоянию на 31.12.2021 |

Прогноз |

|

Запасы |

11498 |

8535 |

10027 |

10018 |

|

Финансовые и другие оборотные активы |

11799 |

19295 |

19533 |

16873 |

|

Денежные средства и денежные эквиваленты |

5056 |

4057 |

5869 |

4943 |

|

Капитал и резервы |

6485 |

7109 |

7858 |

7149 |

|

Долгосрочные заемные средства |

3556 |

0 |

0 |

0 |

|

Краткосрочные заемные средства |

13690 |

13690 |

13690 |

3690 |

|

Кредиторская задолженность |

4623 |

11088 |

13882 |

9863 |

|

Баланс |

28354 |

31887 |

35430 |

30702 |

Таким образом, в прогнозном периоде наблюдается уменьшение валюты баланса и основных показателей баланса. Для финальной оценки состояния финансов компании была рассчитана прогнозная рейтинговая оценка финансового состояния, которая показала, что в прогнозном периоде рейтинговая оценка предприятия составляет 13 баллов, что на 1 балл больше, чем результат 2021 года, однако, рейтинг сохранится на уровне А.

В целом отметим, что использование методов прогнозирования в оценке финансового состояния компании ООО «АГМ УЛЬТРА» позволило построить краткосрочный прогноз финансового состояния компании. Это означает, что данный инструмент может быть рекомендован к применению в рабочей деятельности экономиста к ООО «АГМ УЛЬТРА» для финансового обоснования построения стратегических планов.