НАЛОГОВЫЙ КОНТРОЛЬ: ПЕРСПЕКТИВЫ ДО 2024 ГОДА

Журнал: Научный журнал «Студенческий форум» выпуск №7(230)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №7(230)

НАЛОГОВЫЙ КОНТРОЛЬ: ПЕРСПЕКТИВЫ ДО 2024 ГОДА

Аннотация. В статье авторы пытаются строить прогнозы показателей налогового контроля до 2024 года

Ключевые слова: проверка, налоговый контроль

Существование налогового контроля напрямую связано с развитием налоговой системы страны. Как часть системы налогового администрирования налоговый контроль должен выполнять задачи по уменьшению налоговой задолженности налогоплательщиков и обеспечению ее полной и своевременной уплаты в бюджеты и государственные целевые фонды [2, с.21].

В настоящее время тенденции налоговой службы заключаются не только в усилении контроля, сколько в налаживании взаимного доверия между налоговой системой и плательщиками, снижении издержек для бизнеса по исчислению и уплате налогов, создание гарантий безопасности от несправедливых претензий государства, а также открытость к диалогу [1, с.9].

Мы провели анализ показателей контрольной работы ФНС России по отчетам 2-НК в целом по РФ за период с 01.10. 2018 года по 01.10.2022 год в таблице 1.

Таблица 1

Данные отчета 2-НК по всей России за 01.10.2018-01.10.2022 годы

|

Период, год |

Вид проверки |

Доначисления, тыс. руб. |

Общее количество проверок, ед. |

Доначисления на 1 проверку, тыс. руб. |

Изменение по сравнению с предыдущим годом, % |

|

2022 |

КНП |

63116112,00 |

41952247 |

1,50 |

150,15 |

|

ВНП |

533155383,00 |

7740 |

68883,12 |

162,68 |

|

|

2021 |

КНП |

45519187,00 |

45430369 |

1,00 |

176,58 |

|

ВНП |

220308872,00 |

5203 |

42342,66 |

134,22 |

|

|

2020 |

КНП |

26120004,00 |

46033271 |

0,57 |

98,66 |

|

ВНП |

126916423,00 |

4023 |

31547,71 |

88,03 |

|

|

2019 |

КНП |

27205727,00 |

47303061 |

0,58 |

66,25 |

|

ВНП |

249602112,00 |

6965 |

35836,63 |

159,05 |

|

|

2018 |

КНП |

43459694,00 |

50062114 |

0,87 |

- |

|

ВНП |

238607103,00 |

10590 |

22531,36 |

- |

В период с 01.10.2018г. по 01.10.2022г. можно сделать вывод, что, при снижении общего количества камеральных налоговых проверок (на 16%), доначисления на 1 проверку увеличивается на 73%: доначисление на 1 проверку 1500руб. в 2022 году против 870 руб. в 2018 году. При этом показатели 2020 года по камеральным и выездным проверкам довольно скромные, что связано с ограничениями на проведение проверок из-за распространения covid-19, а также снижением деловой активности в обществе.

Из таблицы 1 мы можем сделать вывод, что общее количество камеральных проверок в период с 2020 года по 2022 год снижается, при этом сумма доначислений на 1 камеральную проверку за период увеличивается в 2,63 раза. Ситуация с выездными налоговыми проверками отличается: количество выездных налоговых проверок увеличивается с каждым годом, также растут доначисления. Сумма доначислений на 1 выездную проверку в 2022 году по сравнению с 2020 годов увеличилась в 2,18 раза.

Делая выводы, мы можем сказать, что прирост доначислений на 1 выездную налоговую проверку (2,18) за период выше прироста количества проверок (1,91), что говорит о повышении эффективности налогового контроля в целом.

Что касается камеральных налоговых проверок можно сказать, что при снижении числа проверок (0,91), прирост их эффективности (2,63) даже больше, чем у выездных проверок.

Повышение эффективности налоговых проверок связано с усилением тенденции налоговых органов к побуждению налогоплательщиков к добровольному уточнению обязательств и расширению применения предпроверочного анализа, что подтверждается увеличением выявленных нарушений даже при уменьшении их общего количества (табл.2).

В таблице 2 мы проанализировали количество проверок, по которым были выявлены нарушения за период с 01.10.2020 по 01.10.2022 год.

Таблица 2

Данные отчета 2-НК по всей России за 01.10.2018-01.10.2022 годы о количестве проверок, по которым были выявлены нарушения

|

Период, год |

Вид проверки |

Проверки с нарушениями, ед. |

Изменение по сравнению с предыдущим годом, % |

|

2022 |

КНП |

1852462 |

87,41% |

|

ВНП |

7423 |

148,58% |

|

|

2021 |

КНП |

2119276 |

124,08% |

|

ВНП |

4996 |

128,73% |

|

|

2020 |

КНП |

1708012 |

96,75% |

|

ВНП |

3881 |

57,62% |

|

|

2019 |

КНП |

1765423 |

68,80% |

|

ВНП |

6736 |

64,65% |

|

|

2018 |

КНП |

2566141 |

- |

|

ВНП |

10419 |

- |

За период с 2018 по 2022 г. количество камеральных проверок с выявленными нарушениями снижается на 27%, а выездных проверок на 28%. При этом мы выяснили выше, что доначисления на 1 проверку всех видов проверок за период увеличивается. Можно сказать, что при снижении количества проверок доначисления не снижаются, т.е. при сокращении затрат времени на проведение проверок из-за снижения их количества, эффективность их не снижается.

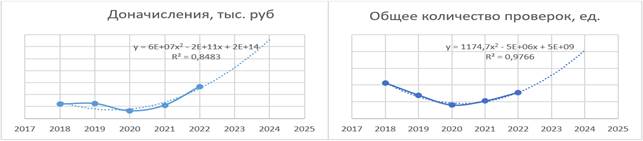

На основе данных таблицы 1 мы сделали создали полиномиальный график тренда доначислений и количества камеральных проверок до 2024 года (рис.1).

Рисунок 1. Графики-тренды доначислений и общего количества камеральных проверок до 2024г.

Из графиков видно, что тенденция до 2024 года в камеральных проверках на сокращение количества проверок, но увеличение доначислений сохраняется.

На рисунке 2 мы создали графики-тренды показателей по выездным налоговым проверкам до 2024 года.

Рисунок 2. Графики-тренды доначислений и общего количества выездных проверок до 2024г.

Из рисунка 2 мы можем отметить, что тенденция для выездных проверок отличается от камеральных: до 2024 года прогнозируем увеличение доначислений и общего количества выездных налоговых проверок.

Список литературы:

- Гладышева, М. Р. Манифест Федеральной налоговой службы: цели, основные принципы, перспективы / М. Р. Гладышева, В. С. Прищепа, З. Е. Шубникова // Налоговая политика и практика. – 2022. – № 7. – С. 9-11.

- Романова И. Б. Налоговое администрирование : учеб. пособие / И. Б. Романова. – Ульяновск : УлГУ, 2018.