БУХГАЛТЕРЛІК ЖӘНЕ САЛЫҚТЫҚ ЕСЕП: ЖАҒДАЙЫ МЕН ДАМУ ЖОЛДАРЫ/ACCOUNTING AND TAX ACCOUNTING: THE STATE AND WAYS OF DEVELOPMENT

Журнал: Научный журнал «Студенческий форум» выпуск №41(264)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №41(264)

БУХГАЛТЕРЛІК ЖӘНЕ САЛЫҚТЫҚ ЕСЕП: ЖАҒДАЙЫ МЕН ДАМУ ЖОЛДАРЫ/ACCOUNTING AND TAX ACCOUNTING: THE STATE AND WAYS OF DEVELOPMENT

ACCOUNTING AND TAX ACCOUNTING: THE STATE AND WAYS OF DEVELOPMENT

Akerke Syrymova

Master’s student at the Department Accounting and Auditing, Turan University, Republic of Kazakhstan, Almaty

Nazikul Adaeva

Scientific adviser, Associate Professor at the Department of Menegment, Turan University, Republic of Kazakhstan, Almaty

Аңдатпа. Бұл мақалада бухгалтерлік есеп пен салықтық есептің қазіргі жағдайы қарастырылады. Қолданыстағы тәжірибеге, нормативтік-құқықтық базаға және саланы қалыптастыратын жаңа тенденцияларға жан-жақты шолу жасалынады.

Мақала бухгалтерлік есеп пен салықтық есептің қазіргі жағдайы мен дамып келе жатқан тенденцияларын қарастырады. Ол осы салаларды қалыптастыратын заманауи тәжірибелерді, мәселелерді және инновацияларды зерттеуді қамтиды. Бухгалтерлік есептің жай-күйін зерттеу қаржылық ақпаратты жазу, талдау және ұсыну үшін қолданылатын әдістер мен жүйелерді нақтылайды. Сонымен қатар, салық есебін талқылау салық заңнамасының динамикалық ландшафтын, сәйкестік талаптарын және салық нәтижелерін оңтайландыру үшін қолданылатын стратегияларды қамтиды. Мақаланың мақсаты-бухгалтерлік есеп пен салықтық есептің қазіргі жағдайы туралы түсінік беру, сондай-ақ үнемі өзгеріп отыратын іскерлік және нормативтік-құқықтық ортаға жауап ретінде олардың болашақ даму жолдары мен стратегияларын қарастыру болып табылады.

Аннотация. В этой статье рассматривается современное состояние бухгалтерского и налогового учета. Будет проведен всесторонний обзор существующей практики, нормативно-правовой базы и новых тенденций, формирующих отрасль. В статье рассматривается современное состояние и развивающиеся тенденции бухгалтерского и налогового учета. Он включает в себя изучение современных практик, проблем и инноваций, которые формируют эти области. Изучение состояния бухгалтерского учета конкретизирует методы и системы, используемые для записи, анализа и представления финансовой информации. Кроме того, обсуждение налогового учета включает в себя динамический ландшафт налогового законодательства, требований соответствия и стратегий, используемых для оптимизации налоговых результатов. Цель статьи-дать представление о текущем состоянии бухгалтерского и налогового учета, а также рассмотреть пути и стратегии их будущего развития в ответ на постоянно меняющуюся деловую и нормативно-правовую среду.

Abstract. This article examines the current state of accounting and tax accounting. A comprehensive review of existing practices, the regulatory framework and new trends shaping the industry will be conducted. The article examines the current state and developing trends in accounting and tax accounting. It includes the study of current practices, challenges, and innovations that shape these areas. The study of the state of accounting specifies the methods and systems used to record, analyze and present financial information. In addition, the discussion of tax accounting includes the dynamic landscape of tax legislation, compliance requirements, and strategies used to optimize tax results. The purpose of the article is to give an idea of the current state of accounting and tax accounting, as well as to consider ways and strategies for their future development in response to the constantly changing business and regulatory environment.

Тірек сөздер: бухгалтерлік есеп, салық есебі, ұзақ мерзімді активтер, бастапқы құн, салық аударымдары, салық міндеттемесі.

Ключевые слова: бухгалтерский учет, налоговый учет, долгосрочные активы, первоначальная стоимость, налоговые отчисления, налоговые обязательства.

Keywords: accounting, tax accounting, long-term assets, initial cost, tax deductions, tax liabilities.

Салық есебі-бұл тәртіпке сәйкес топтастырылған бастапқы құжаттардың деректер базасында салық бойынша салық базасын анықтауға арналған ақпаратты жалпылау жүйесі [1]. Салық есебінің міндеті-салықтың сандық сипаттамаларын есептеу үшін маңызды сипаттамаларды, сондай-ақ муниципалды органдардың салықтық әкімшілендіруін жүргізу үшін маңызды осы сипаттамаларға әсер ететін ұйымның операциялары туралы басқа ақпаратты құру. Осылайша, салық есебі муниципалды органдарға салықтардың толық және уақтылы төленуін бақылауда ұстауға мүмкіндік береді деген қорытынды жасауға болады, ал бухгалтерлік есеп өз кезегінде ұйымның қаржылық-шаруашылық жұмысының нәтижелері туралы айыптауға болатын бухгалтерлік есепті құру мақсатында жүзеге асырылады.

Бухгалтерлік есеп белгіленген мақсаттарға байланысты болады, ал бұл түпкілікті ақпаратты ұсынуда маңызды орын алады. Бухгалтерлік есеп экономикалық ақпаратты жинау, жалпылау және түсіндіру жүйесін ұсынады. Бухгалтерлік есептің міндеті-ұйымның экономикалық жағдайы, ұйымның валюталық ағындары туралы сенімді ақпарат жасау, ұйымның қоғамдық экономикалық есептілігін пайдаланушылардың айналасында шектеусіз қаржылық қорытындыларды қабылдауға бейімделген [2].

Кесте 1.

Салық реформасының кезеңдері

|

Кезеңдер |

Ерекшеліктері |

|

Салық реформасының 1-ші кезеңі (1995 жылдан 2013 жылға дейін) |

Республикада салықтардың 40 тан астам түрі жұмыс істеді: 1.Жалпы мемлекеттік салықтар; 2.Жалпыға міндетті аудандық салықтар; 3.Аудандық салықтар. |

|

Салық реформасының 2-ші кезеңі (1995 жылдың шілдесінен 1999 жылға дейін) |

Осы кезең салықтар саны 11-ге дейін қысқарды. Олар жалпы мемлекеттік және аудандық салықтарға бөлінді. 1996 жылдан бастап "салық және бюджетке төленетін өзге де ажырамас төлемдер туралы" Заңға 30-дан астам өзгерістер мен толықтырулар енгізілді. |

|

Салық реформасының 3-ші кезеңі (2014 - 2015 ж.)

|

Үшінші қадамның жетекші міндеті-бюджетке, фискалдық органдарға және салық төлеушілерге қатысты муниципалдық органдар арасындағы қатынастардың құқықтық қасиеттерін қатаңдату. |

|

Ескерту : [5] дереккөзінің негізінде жасалынды |

|

1 кестеде салық реформасының кезеңдері көрсетілген [5]. Қазақстан Республикасының салық жүйесі қалыптасу сатысында орналасқан, бір уақытта салық құрылысы да жақсарып келеді. Қазақстан Республикасында салық салуды құқықтық реттеу өз дамуында жүргізілді. ҚР прогрессивті салық жүйесі тиісті белгілермен сипатталады:

- заңға тәуелді актілерге емес, кодекс базасына негізделеді;

- жалғыз негіздер, есептеудің жалғыз механизмі және төлемдерді жинау. Барлық салық төлемдері муниципалдық кірістер министрлігі мен оның бөлімшелерінің жалғыз бақылауында;

- салық төлеушілерге монотонды сауалдар қояды және салықтардың тізімін анықтау, ставкаларды біріздендіру, жеңілдіктерді ретке келтіру және оларды беру тетігі әдісімен пайдаға салық аударымдарын орындаудың тең бастапқы мән-жайларын жасайды, сондай-ақ салықтарды кейіннен төлеуден қалған қаражатты қолдану процесіне араласпайды;

- салық ауыртпалығын төлеушілердің жекелеген санаттары арасында дұрыс таратуға кепілдік береді, олардың мүдделерін құқықтық қорғауды арттырады;

- салық төлеудің нақты кезектілігі мен салық есептегіші ескеріледі.

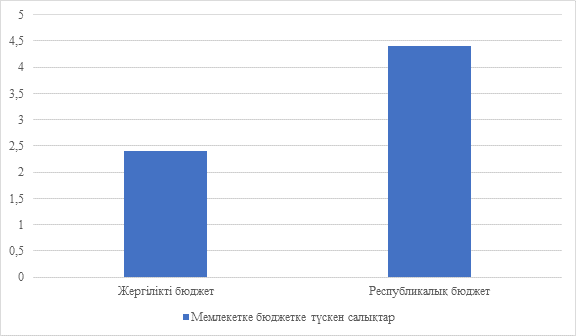

Сурет 1. 2021 жылы мемлекетке бюджетке түскен салықтар

Ескерту : [6] дереккөзінің негізінде жасалынды

1 суретте 2021 жылы мемлекетке бюджетке түскен салықтар көрсетілген. 2021 жылдың 8 айында мемлекеттік бюджетке 6,8 трлн теңгеге салық түсті: жергілікті бюджетке 2,4 трлн теңге, республикалық бюджетке - 4,4 трлн теңге салық түсті. Өткен жылдың сәйкес кезеңімен салыстырғанда салық түсімдері шамамен 32% - ға өсті [6].

Қазақстанда бухгалтерлік есеп пен аудиттің алдағы дамуы бойынша жетекші іс-шаралар:

- "Бухгалтерлік есеп және экономикалық есептілік туралы" және "Қазақстан Республикасының кейбір заңнамалық актілеріне бухгалтерлік есеп және экономикалық есептілік міндеттері бойынша өзгерістер мен толықтырулар енгізу туралы" Қазақстан Республикасы заңдарының жоспарларын қабылдауды қамтамасыз ету;

- шағын және орта кәсіпкерлік субъектілері үшін экономикалық есептіліктің жеңілдетілген стереотиптерін әзірлеу;

- бухгалтерлік және аудиторлық кәсіптерді дамыту мен реттеудегі кәсіби әлеуметтік бірлестіктердің рөлін жандандыру;

- халықаралық стандарттарға сәйкес бухгалтерлік есеп және аудит қызметкерлерін, сондай-ақ экономикалық есептілікті пайдаланушыларды даярлау және біліктілігін арттыру жүйесін жақсарту;

- бухгалтерлік есеп және аудиторлық қызмет саласында халықаралық ынтымақтастықты қалыптастыру [3].

Қазақстан Республикасының прогрессивті салық жүйесі нақты кезеңге қаржы процестерін реттеуге шын мәнінде жәрдемдеседі. Сонымен қатар, қазіргі күннің шарттарына арақатынас қажеттілігі одан үнемі жақсарту мен модернизацияны сұрайды. Бұл мағынада жеңілдіктер мен бонустар жүйесін әзірлеу және қолдану ең перспективалы болып табылады. Жалпы, бұл салық базасының кеңеюіне және осыған сәйкес бюджетке салық түсімдерінің өсуіне кепілдік береді [4].

Салық міндеттемесі-салық төлеушінің салық заңнамасымен келісе отырып құрылатын мемлекет алдындағы міндеттемесі, оның күшіне салық төлеуші салық органында тіркеу есебіне тұруы, салық салу объектілері мен салық салуға байланысты объектілерді алдын ала белгілеуі, салықтарды және бюджетке төленетін өзге де бас тартылмайтын төлемдерді есептеуі, салық есептілігін ресімдеуі, оны және қойылған мерзімдерді ұсынуы және салық және салық бюджетке төленетін басқа да қайтарылмайтын төлемдер [7].

Қазақстанның салық жүйесі тиісті теориялық тұжырымдамасыз және практикалық дағдысыз құрылды және бірқатар кемшіліктерді қамтиды:

- салық салуға арналған фискалдық есеп, немесе басқа салықтарды енгізу туралы сұрақтар жасасу кезінде, ең алдымен, олардың бюджетті толтыру ықтималдығы қарастырылады және салықтардың реттеуші функциясы ескерілмейді;

- салық заңнамасының тұрақсыздығы;

- заңды тұлғаларға салық салудың жоғары дәрежесі [8].

Салық кодексі салықтар мен алымдардың кіруіне, есептелуіне, алынуына байланысты құқықтық қатынастарды, сондай-ақ уәкілетті муниципалдық органдар атынан салық төлеуші мен мемлекет арасындағы деректерге байланысты жасалатын істерді реттейді. Салық кодексі жалпы және арнайы бөліктерден жасалған. Жалпы бөлім салық салу негіздерін, салық саласында қолданылатын негізгі пікірлер мен анықтамаларды, салық қатынастары мүшелерінің құқықтары мен тікелей міндеттерін нақтылайды, салық уәделерін орындауға байланысты барлық салық рәсімдерін реттейді. Ерекше бөлім салықтар мен басқа төлемдерді алу тәртібін, мерзімдерін, олардың мөлшерлемелерін, сондай-ақ ерекше салық режимдерін егжей-тегжейлі белгілейді [9].

Жеңілдетілген декларация негізінде салық салудың жеңілдетілген режимі заңды тұлға құрмай кәсіпкерлік қызметпен айналысатын заңды және жеке тұлғалардан алынатын табыс салығын және төлем көзінен ұсталатын табыс салығын қоспағанда, қоғамдық салықты есептеудің және төлеудің белгілі бір тәртібін нақтылайды.

Кесте 2.

Жеңілдетілген декларация негізінде салық салудың жеңілдетілген режимі

|

Тоқсандағы кіріс мөлшері |

Салық ставкасы |

|

Жеке тұлғалардың табысы |

|

|

1500,0 мың теңгеге дейін. 3000,0 мың теңгеден. |

Кіріс сомасынан 4 % |

|

1500,0 мың теңгеден астам. 3000,0 мың теңгеден. |

60,0 мың тг. + 1500,0 мың теңгеден асатын табыс сомасынан 7%. |

|

3000,0 мың теңгеден астам. 4500,0 мың теңгеден. |

3000,0 мың теңгеден асатын табыс сомасынан 165,0 мың тг + 11%. |

|

Заңды тұлғалардың табысы |

|

|

1500,0 мың теңгеге дейін, қоса алғанда |

Табыс сомасынан 5 % |

|

1500,0 мың теңгеден астам. 3000,0 мың теңгеден. |

75,0 мың теңге. + 1500,0 мың теңгеден асатын табыс сомасынан 7%. |

|

3000,0 мың теңгеден астам. 4500,0 мың теңгеден. |

3000,0 мың теңгеден асатын табыс сомасынан 180,0 мың тг + 9 %. |

|

4500,0 мың теңгеден астам. 6500,0 мың теңгеден. |

315,0 мың тг. + 3000,0 мың теңгеден асатын табыс сомасынан 11%. |

|

6500,0 мың теңгеден астам. 9000 мың теңгеден. |

535,0 мың тг. + 6500,0 мың теңгеден асатын табыс сомасынан 13%. |

|

Ескерту : [10] дереккөзінің негізінде жасалынды |

|

2 кестеде жеңілдетілген декларация негізінде салық салудың жеңілдетілген режимі көрсетілген [10]. Салық салудың жеңілдетілген режимі бар компаниялар үшін есепті кезеңде сатып алынған жалпы пайда жұмыс істейтін салық салу объектісі болып табылатын тіркелген жиынтық салық нақтыланады. Ол өнімдерді сатудан сатып алынған, есепті кезеңде өткізілген мүліктің сату құны мен іске асырылмайтын пайданы құтқару сомасы ретінде есептеледі. Жеңілдетілген салық салу және есепке алу жүйесін қолданатын фирмалар Салық кодексіне сәйкес салық заңнамасын сақтамағаны үшін жауап береді.

Салық есебін дамыту жолдары:

- Сандық салық салу: көптеген юрисдикциялар өздерінің салық жүйелерін цифрлық экономикаға қатысты мәселелерді шешуге бейімдейді. Бұл цифрлық кәсіпорындардың әртүрлі елдерде жасайтын экономикалық құндылығын көрсететін тиісті салық салынуын қамтамасыз ету үшін цифрлық салық шараларын енгізуді қамтиды.

- Салықтық технологиялық шешімдер: бухгалтерлік есеп сияқты, салық есебі де технологиялық жетістіктердің куәсі болып табылады. Салық салуға байланысты күнделікті тапсырмаларды автоматтандыру дәлдікті арттырады, сәйкестік тәуекелдерін азайтады және салық мамандарына стратегиялық салықтық жоспарлауға назар аударуға мүмкіндік береді.

Қорытындылай келе, Қазақстан заңнамасында салықтар мен алымдардың барлық түрлерінің көбірек саны көзделгеніне назар аудармай, бюджетке төленетін негізгі төлемдер бойынша ставкалар бүкіл әлеммен салыстыру бойынша төмен болып саналатынын атап өткен жөн. Олар үшін арнайы салық режимдерінің саны, сондай-ақ жиынтық ережелер бойынша салық төлеу кезінде салықтық жеңілдіктердің барлық түрлері ескерілген. Жетекші Салық заңы салық қатынастарының барлық нюанстарын мұқият реттейді, бұл салық төлеушілер үшін түсініксіз жағдайлар туындаған кезде олардың құқықтарының қосымша кепілі болып саналады. Бухгалтерлік есеп те, салық есебі де технологиялық жетістіктерге, заңнамадағы өзгерістерге және жаһандық экономикалық өзгерістерге жауап ретінде дамып келе жатқанын атап өткен жөн. Осы салалардағы мамандар нақты қаржылық ақпарат беру және салық салудың қиындықтарын шарлау үшін үнемі үйреніп, жаңа тенденцияларға бейімделуі керек.