ПРАВОВЫЕ ОСНОВЫ ЛИЗИНГОВЫХ ОТНОШЕНИЙ В РФ

Журнал: Научный журнал «Студенческий форум» выпуск №42(265)

Рубрика: Юриспруденция

Научный журнал «Студенческий форум» выпуск №42(265)

ПРАВОВЫЕ ОСНОВЫ ЛИЗИНГОВЫХ ОТНОШЕНИЙ В РФ

LEGAL BASIS OF LEASING RELATIONS IN THE RUSSIAN FEDERATION

Egor Badekin

Student, Higher School of Law, Russian Economic University named after. G. V. Plekhanova, Russia, Moscow

Svetlana Izutina

Scientific adviser, Ph.D. legal Sciences, Associate Professor, Department of Civil Law Disciplines, Russian Economic University named after. G. V. Plekhanova, Russia, Moscow

Аннотация. В статье рассмотрены правовые основы лизинговых отношений в Российской Федерации. Лизинг является одной из форм финансовой аренды, которая широко используется в коммерческой практике и имеет значительное влияние на развитие экономики страны. В статье анализируются основные нормативно-правовые акты, регулирующие лизинговые отношения, а также их взаимосвязи с другими областями права. Также рассматриваются основные права и обязанности, возникающие у сторон лизинговых отношений.

Abstract. The article discusses the legal basis of leasing relations in the Russian Federation. Leasing is one of the forms of financial lease, which is widely used in commercial practice and has a significant impact on the development of the country's economy. The article analyzes the main regulatory legal acts regulating leasing relations, as well as their interrelations with other areas of law. The basic rights and obligations arising from the parties to leasing relations.

Ключевые слова: лизинг, правовые основы, Гражданский кодекс, Федеральный закон.

Keywords: leasing, legal framework, Civil Code, Federal Law.

Одним из ключевых инструментов, с помощью которого финансируется предпринимательская деятельность в РФ, является лизинг. Под лизингом понимается договор или соглашение, согласно которому лизингодатель передает право пользования имуществом в течение определенного срока за плату лизингополучателю. Лизинг широко используется в различных сферах экономики, включая производство, сельское хозяйство, строительство, транспорт и другие.

Одним из главных требований для эффективного функционирования процесса лизинга является обеспечение надежной правовой основы для всех участников с учетом их индивидуальных и коллективных интересов. В Российской Федерации лизинговая деятельность прошла через три этапа развития как экономическая форма, охватывающая определенный комплекс хозяйственных операций, и создания своего правового окружения. В научной и специальной литературе [1,7] были рассмотрены вопросы, связанные с нормативно-правовым обеспечением осуществления лизинговой деятельности в Российской Федерации.

На начальном этапе процесса развития лизинга отсутствовало специальное законодательство, которое было необходимо для регулирования этой формы предпринимательской деятельности. Это приводило к ограниченному использованию лизинга и недостаточной защите прав и интересов участников процесса.

На следующем этапе лизинговая деятельность проводилась без четких нормативных актов, аналогично аренде. Такая неопределенность создавала неопределенность и риски для всех сторон, что сдерживало развитие лизинга и затрудняло его использование в практике предпринимательства.

В настоящее время мы наблюдаем активное формирование нормативной базы, которая регулирует лизинговую деятельность. Это включает в себя введение соответствующих положений в:

‒ Гражданский кодекс РФ (часть вторая, гл. 34 «Аренда», п. 6 «Договор финансовой аренды», ст. 665-670);

‒ Федеральный закон от 8 февраля 1998 г. № 16-ФЗ «О присоединении Российской Федерации к конвенции УНИДРУА о международном финансовом лизинге» (далее – Конвенция);

‒ Федеральный закон от 14 июля 2022 г. N 265-ФЗ «О внесении изменений в статью 38.1 Федерального закона «О финансовой аренде (лизинге)».

Эти документы способствуют улучшению условий для развития лизинга и обеспечивают большую юридическую защиту для всех участников процесса.

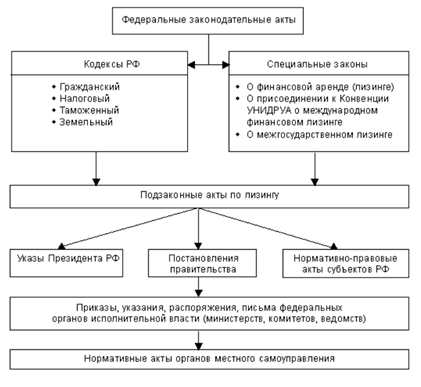

Лизинговые отношения имеют некоторые взаимосвязи с другими областями права. Например, при заключении лизинговых договоров стороны могут столкнуться с вопросами, связанными с налоговым правом, таможенным правом, гражданским правом и другими областями права. Поэтому важно учитывать нормы и принципы этих областей при заключении и исполнении лизинговых договоров. С учетом этого можно утверждать, что существует особенность регулирования лизинговых отношений, заключающаяся в разделении правовой основы финансовой аренды между нормативно-правовыми актами различных уровней государственных органов власти, обладающими разной юридической силой [1]. Далее будет представлена структура нормативно-правовой базы, которая регулирует лизинговую деятельность в Российской Федерации.

Рисунок 1. Структура законодательства, регулирующего лизинговую деятельность в Российской Федерации

Перейдем к более подробному анализу главной правовой основой регулирования лизинговых отношений в РФ.

Гражданский кодекс РФ является одним из ключевых инструментов регулирования лизинговых отношений. Особое внимание необходимо уделить п.5 ст. 34 под названием «Финансовая аренда (лизинг)». В данной статье содержаться нормы, которые обязательно соблюдать при заключении лизинговой сделки, правила составления договора, а также урегулирование деловых связей между участниками лизингового процесса [6].

Помимо этого, в ст. 666 ГК указывает, что в ходе лизинговой сделки лизингодатель может передать лизингополучателю любые непротребляемые вещи. Однако исключением являются земельные участки и другие природные ресурсы.

В ходе анализа определения договора лизинга в ГК РФ, было определено, что возможной формой является только финансовый лизинг, который предусматривает участие трех агентов в данной сделке. Лизинговые отношения формализуются между тремя сторонами, к которым относятся лизингодатель, лизингополучатель, а также продавец, который является производителем объекта лизинга. Таким образом, договор лизинга содержит в себе помимо прав и обязанностей трех сторон, еще и ответственность за невыполнение или исполнение ненадлежащего характера в отношении своих обязательств.

Необходимо отметить, что любые операции, не соответствующие нормам, изложенным в п.6 г. 34 ГК, не могут официально расцениваться как лизинг. Указанные операции, в том числе и другие формы лизинга, могут регулироваться посредством заключения отдельных соглашений с применением норм, установленных в главе 34 ГК. Следует, однако, отметить, что в таком случае стороны теряют ряд налоговых преференций, которые связаны с проведением лизинговых операций.

Конвенция УНИДРУА (UNIDROIT CONVENTION ON INTERNATIONAL FINANCIAL LEASING), принятая в 1988 году, устанавливает основные положения, регулирующие международные финансовые лизинговые операции [8].

Для того чтобы лизинговая сделка была отнесена к международной, согласно ст. 3 Конвенции, главным критерием является расположение участников процесса (лизингодателя и лизингополучателя) в различных странах. Тем не менее, местонахождение продавца или производителя объекта лизинга, независимо от того, является ли он участником договора лизинга или нет, не учитывается при определении применимости Конвенции.

Статьей 4 Конвенции установлено, что ее действие ограничено лизингом движимого имущества и не применяется к лизингу недвижимости [8].

В Конвенции УНИДРУА особое внимание уделяется аспектам имущественной ответственности, касающимся сторон лизингового процесса. Статья 8 Конвенции определяет рамки ответственности лизингодателя в отношении лизингополучателя и их взаимодействия с предметом лизинговой операции. Согласно данной статье, лизингодатель не несет ответственность перед лизингополучателем, если последний самостоятельно выбрал предмет лизинга и продавца. Более конкретно, юридическая ответственность лизингодателя возникает только при активном участии в процессе выбора производителя или продавца предмета лизинга.

Статья 10 Конвенции УНИДРУА регулирует вопросы, связанные с юридической ответственностью производителя (или продавца) перед лизингополучателем, обладающим полномочиями покупателя по договору покупки. В соответствии с данной статьей, в случае возникновения претензий либо обязательств со стороны производителя, лизингополучатель имеет возможность предъявить их в соответствии с правами, предусмотренными договором покупки. Однако, несмотря на наличие таких прав, лизингополучатель лишается возможности одностороннего расторжения или прекращения договора поставки без согласия и участия лизингодателя.

В соответствии с положениями статьи 12 Конвенции УНИДРУА, если лизингодатель не исполняется условия лизингового договора, либо исполняет ненадлежащим образом, возникают определенные права и обязанности для лизингополучателя. Зачастую нарушения со стороны лизингодателя заключается либо когда предмет лизинга не доставляется в обговоренные сроки, либо качество предмета или сам предмет не соответствует подписанному лизинговому договору. В таком случае лизингополучатель может как отказаться от использования предметом лизинга, так и расторгнуть сам договор. Тем не менее, лизингодатель имеет право передать лизингополучателю предмет договора, отвечающий его установленным нормативным требованиям. В контексте лизинговых отношений, лизингополучатель обладает правом временно приостановить осуществление регулярных лизинговых платежей до момента внесения лизингодателем корректив в процесс формирования отношений, приведших к нарушению обязательств по поставке объекта лизинга, либо до возникновения обстоятельств, влекущих утрату лизингополучателем права отказа от использования указанного объекта. Данные предписания направлены на обеспечение эффективной защиты прав и интересов лизингополучателя в случае ненадлежащего исполнения условий, прописанных в договоре лизинга со стороны лизингодателя [6].

Лизингополучатель несет ответственность в двух случаях, а именно:

- если осуществляется оплату лизинговых платежей позже указанных в договоре сроков;

- если условия использования имущества, полученного от лизингодателя, не соблюдаются.

За данные нарушения он обязан выплатить просроченные платежи, ускорить выплаты или расторгнуть договор лизинга.

Нормативы Конвенции служат основой для разработки национального законодательства по лизингу, которое способствует развитию финансового лизинга в РФ

Еще одним не менее важным нормативно-правовым актом является .Федеральный закон «О финансовой аренде (лизинге)», принятый в 1998 году в РФ. Он представляет собой первый федеральный правовой акт, регулирующий все аспекты лизинговой деятельности. В данном ФЗ лизинг предстает как форма инвестиционной деятельности, основанная на финансовой аренде непроизводственных активов.

Основная цель закона заключается в обеспечении эффективного инвестирования и защите прав и интересов всех участников лизинговых отношений. В частности, он ориентирован на обеспечение стабильности прав собственности для лизингодателя и лизингополучателя, а также на регулирование требований к субъектам лизинговой деятельности и осуществлению контроля за соблюдением этих требований.

Закон «О лизинге» обладает обширным содержанием, раскрывающим основные аспекты лизинговых операций и предоставляющим нормативное регулирование для различных аспектов таких операций. В законе подробно определены ключевые термины и понятия, связанные с лизинговыми операциями. Он также определяет участников лизинговых отношений и устанавливает их взаимные права и обязанности. Указаны основные виды лизинга, такие как финансовый лизинг, оперативный лизинг и возвратный лизинг.

В законе содержатся положения о структуре и условиях лизингового договора, включая вопросы определения арендной платы и порядка страхования лизингового имущества. Он также определяет процедуру разрешения споров между сторонами лизинговой сделки. Что касается финансовых аспектов, закон устанавливает структуру и состав лизинговых платежей. Он также предусматривает определенные требования к лицензированию лизинговой деятельности.

Особое внимание в законе уделяется государственной поддержке лизингового процесса. К мерам поддержки относятся:

- Государственные гарантии для реализации лизинговых операций;

- Возможность самостоятельного решения об определении сроков амортизации имущества всеми сторонами лизингового договора;

- Освобождение от налоговых платежей на год компаний, которые только начали свою деятельность;

- фискальные преференции для лизинговых компаний, занятых в определенных отраслях.

Все большее количество правоведов и специалистов высказывают обеспокоенность тем, что существующая правовая база в сфере лизинговых отношений содержит противоречия и несоответствия. Это приводит к нечеткому и неполному определению прав и обязанностей для лизингополучателей, включая их взаимодействие с государственными органами [5].

ФЗ «О лизинге» регулирует финансовый, возвратный и оперативный лизинг. Однако, возвратный и оперативный лизинг создают противоречия в правовом регулировании, так как отсутствуют некоторые обязательные признаки договора лизинга. Следовательно, данный факт приводит к созданию правовой коллизии из-за отсутствия соответствий между ФЗ и ГК РФ [4].

Многие специалисты придерживаются мнения о существовании коллизии в толковании понятия лизинга в соответствии с законодательством. В ГК РФ (ст.655) под лизингом понимается строго как договор финансовой аренды. Соответственно, в случает отклонения от данного определения считаются отклонением от закрепленного понятия лизинга [3]. Таким образом, оперативный лизинг, который в ФЗ «О лизинге» является отдельным видом лизинга, в ГК РФ трактуется как оперативная аренда в силу того, что он не обладает инвестиционным аспектом. Такой различный подход можно объяснить неприменимостью нормативных актов к экономическому смыслу финансовой аренды. В основу определения лизинга в юридической науке легла трактовка этого понятия согласно ГК, что привело к ограничению содержания и методов реализации лизинговых процессов.

Таким образом, в Российской Федерации лизинговая деятельность регулируется разнообразными нормативно-правовыми актами на различных уровнях. К основным источникам правового регулирования относятся: Гражданский кодекс, Федеральный закон «О присоединении Российской Федерации к конвенции УНИДРУА о международном финансовом лизинге», а также Закон «О финансовой аренде (лизинге) » и другие регулирующие акты выступают в качестве источников правового регулирования. Эти нормативно-правовые акты устанавливают права и обязанности участников лизинговых отношений (лизингодателя, лизингополучатели и поставщика), определяют порядок заключения и исполнения договоров лизинга, а также устанавливают налоговые и другие финансовые аспекты лизинговых операций. Исходя из этого правовые основы лизинговых отношений в Российской Федерации играют важную роль в обеспечении стабильности и развития лизингового рынка. Соблюдение правовых норм и принципов при заключении и реализации лизинговых отношений является необходимым условием для защиты интересов сторон и обеспечения юридической безопасности.