СДЕРЖИВАЮЩАЯ И СТИМУЛИРУЮЩАЯ НАЛОГОВАЯ ПОЛИТИКА ПРИ ОБЕСПЕЧЕНИИ НАЦИОНАЛЬНОЙ ЭКОНОМИЧЕСКОЙ БЕЗОПАСНОСТИ

Журнал: Научный журнал «Студенческий форум» выпуск №17(284)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №17(284)

СДЕРЖИВАЮЩАЯ И СТИМУЛИРУЮЩАЯ НАЛОГОВАЯ ПОЛИТИКА ПРИ ОБЕСПЕЧЕНИИ НАЦИОНАЛЬНОЙ ЭКОНОМИЧЕСКОЙ БЕЗОПАСНОСТИ

Целью научной статьи является определение текущего вектора налоговой политики Правительства России, которая направлена на обеспечение национальной экономической безопасности. Новизна исследования связана с анализом реального положения дел в налоговой политике государства, которая учитывает необходимость обеспечения бюджеты налоговыми доходами, и стимулировать развитие деловой активности субъектов предпринимательства.

Проблематика научного исследования связана с тем, что Правительство России сталкивается с выбором определения сбалансированной налоговой политики государства. С одной стороны, есть проблема дефицита бюджетных средств федерального бюджета, из-за чего необходимо повышать налоги для стимулирования дополнительных налоговых доходов. С другой стороны, от величины налогов зависит фискальная нагрузка на бизнес, которая определяет инвестиционную и деловую активность предприятий, что влияет на обеспечение национальной экономической безопасности.

Поэтому чрезмерный рост налогов может привести к обратной реакции, к снижению поступления налоговых доходов по причине:

- снижения объема производства (продаж), с которого идут уплата налога на НДС;

- уменьшения финансового результата (прибыли), с которой идет уплата налога на прибыль.

Существует два основных варианта реализации современной налоговой политики: стимулирующая, используемая в период спада, и сдерживающая, применяемая в период подъема. Инструментами проведения стимулирующей политики являются увеличение государственных расходов, сокращение налогов и увеличение трансфертов. При сдерживающей же политике нужно сокращать государственные расходы, повышать налоги и сокращать социальные трансферты.

Характеристике налоговой системы России в современной практике присущими являются [1]:

- направление использование налоговых доходов для их распределения в реальном секторе экономики с целью стимулирования модернизации промышленной инфраструктуры;

- снижение доли доходов нефтегазового сектора;

- сохранение высокого уровня развития теневого сектора в экономике страны, из-за чего происходит уклонение от уплаты налогов;

- акцентирование в стимулировании налоговых доходов бюджета через расширение базы налогообложения.

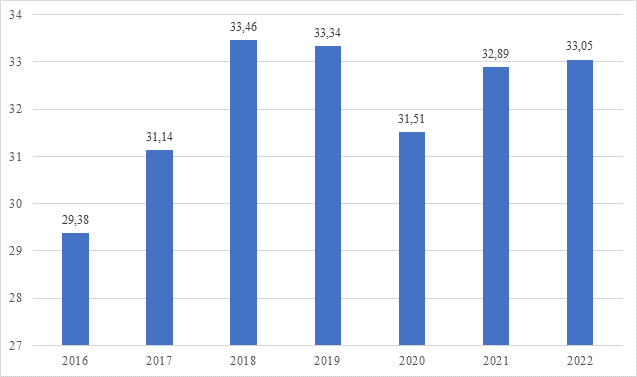

Главным индикатором здоровой налоговой политики является уровень налоговой нагрузки. На рис. 1 изображена динамика уровня налоговой нагрузки в экономике РФ [2].

Рисунок 1. Динамика уровня налоговой нагрузки на предприятиях России, в %

По данным за 2022 г. уровень налоговой нагрузки в РФ составил 33,05%, что на 0,16% выше, чем в 2021 г. и на 1,54% выше, чем в 2020 г. [2]. Налоговая политика, как инструмент создания здорового экономического пространства в России, формирует такой уровень налоговой нагрузки на коммерческую деятельности субъектов предпринимательства, при которой создаются условия инвестиционной привлекательности экономической системы, ведь российские и зарубежные инвесторы заинтересованы во вложении финансового капитала в бизнес-проекты на тех территориях и пространствах, где степень налогообложения и барьеров налогового администрирования не препятствует достижению коммерческих целей.

Чтобы обеспечить социально-экономическое развитие России на современном этапе, нужно сбалансированная налоговая политика, где между стимулирование и сдерживанием будет существовать незначительная разница. При этом важно соблюдать следующий условия: рост налогов, снижение фискальной нагрузки, формирование профицита бюджета.

Наиболее приоритетной стратегией налоговой политики Правительства России будет стимулирование экономической деятельности, деловой и инвестиционной активности хозяйствующих субъектов, предоставляя им стимулирующие факторы, льготы, дополнительные финансы, взамен получая рост производства и ВВП экономики страны, что увеличивает поступления налоговых доходов в федеральный бюджет. При этом, стоит сохранять текущий уровень налогов, ведь даже рост налога на прибыль или НДС приведет к серьезному сворачиванию экономического роста, из-за чего экономика России может потерять миллиардные поступления в бюджеты разных уровней.

Сбалансированная налоговая политика стимулирования в условиях санкций в России позволяет не только стимулировать экономический рост и увеличения производства на предприятиях, но и способствовать совокупному потреблению и предложению в общественном секторе экономики, где главным источником финансирования выступают бюджетные средства, аккумулируемые через сборы налогов и взносов.

Использование же в рамках налоговой стимулирующей политики государством различных налоговых льгот и преференций создает дополнительную привлекательность для инвесторов и предприятий организовывать объекты экономической деятельности, поскольку величина их чистой прибыли будет увеличена по причине сокращения налоговой нагрузки [3].

Таким образом, текущий вектор стимулирующей государственной налоговой политики в системе финансовых инструментов устойчивого развития России является верным решением, позволяющего решать актуальные социально-экономические проблемы, негативно влияющих на национальную экономическую безопасность и устойчивое развитие государства.

Налоговая политика России направлена на обеспечение сбалансированного и оптимального налогообложения экономических субъектов, соблюдая принципы справедливости и равности. При этом возникший дефицит бюджетных средств с 2022 г. не остается критически опасным, поскольку его процентное соотношение к объему ВВП не достигает предельного порога. И с учетом того, что данное явление временное, Правительство России проводит эффективную и сбалансированную налоговую политику, поддерживая социальное развитие и экономический рост в стране.

В выводах статьи, стоит заключить, что российскому правительству стоит продолжать текущую политику сбалансированного управления, где используются инструменты для аккумуляции дополнительных налоговых доходов в бюджеты (сдерживающая налоговая политика), а также применяются налоговые стимулы и льготы для увеличения деловой активности субъектов предпринимательства (стимулирующая налоговая политика).