Совершенствование системы лояльности клиентов

Журнал: Научный журнал «Студенческий форум» выпуск №20(41)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №20(41)

Совершенствование системы лояльности клиентов

Аннотация. В данной статье произведен анализ и выдвинуты предложения по совершенствованию системы лояльности клиентов банка. Проведена работа по определению факторов, влияющих на поведение клиентов, выявлены методы стимулирования спроса, актуальные в настоящее время. Основной миссией каждого банка должно стать не в поверхностное удовлетворение потребительского спроса, а строительство крепких длительных отношений с клиентами.

Ключевые слова: система лояльности, программа лояльности, услуга, клиент банка.

В настоящее время банки продолжают вкладывать значительные финансовые средства в разработку программ по привлечению новых клиентов, не осознавая до конца, что данная статья затрат обходится гораздо дороже, чем удержание и повышение лояльности существующих клиентов.

Переоценка ценностей, построение долгосрочных отношений с клиентами и совершенствование системы лояльности – направления, которые должны стать главенствующими в каждодневной банковской деятельности.

Лояльность (loyalty – верность), являясь оценкой клиента, выражает его преданность бренду, компании и пр.

Этот показатель изображают, как итог взаимодействия экономической и эмоциональной лояльности. Экономическая лояльность подразумевает формирование клиентом прибыли для банка (доходы от обслуживания клиента превышают затраты на это обслуживание). Статистика показывает, что увеличение срока экономической лояльности клиента невозможно без развития положительной эмоциональной лояльности.

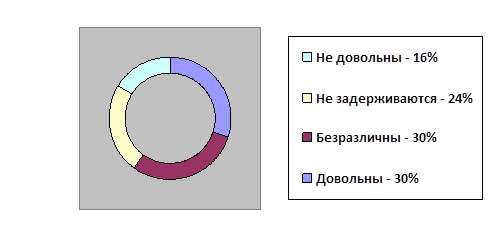

Исследование, проведенное среди пользователей банковских услуг, показало, что чуть меньше трети пользователей довольны предоставляемым сервисом, такое количество клиентов безразлично к нему, легко меняют банки и услуги (1-2 раза в год) порядка четверти пользователей, оставшаяся часть является негативно настроенной (рис. 1).

Рисунок 1. Результаты исследования

Рассмотрим особенности формирования лояльности клиентов на примере крупнейшего транснационального банка Российской Федерации - ПАО «Сбербанк».

Данный банк занимает лидирующие позиции по большинству финансовых показателей, демонстрируя стабильную положительную динамику их роста.

Контрольный пакет акций банка (более 52%) принадлежит Центральному банку России. Согласно данным Центробанка, занимает первое место в рейтинге надежности банков по итогам 2017 года.

Оценка надежности формируется из показателей, характеризующих:

· уровень прибыльности банка;

· величины займа и количество выданных кредитов;

· устойчивость финансового положения банка;

· размер собственного капитала.

Казалось бы, данные показатели надежности и финансовой устойчивости должны изначально формировать положительную эмоциональную лояльность существующих и потенциальных клиентов ПАО «Сбербанк».

Однако рынок банковских предложений не монополизирован, перечень и стоимость услуг, предоставляемых конкурентами, находятся приблизительно в одной ценовой категории, и у клиента существует возможность выбора банка, наиболее отвечающего его требованиям. Именно поэтому очень важно вести системную работу по удержанию клиентской базы, ведь наиболее лояльные клиенты распространяют позитивную информацию о банке и располагают знакомых приобщиться к его деятельности, выступая сверхрезультативным рычагом рекламы.

Посткризисный период, затронувший нашу страну, мотивирует банки к усиленной работе над удержанием лояльности осмотрительных клиентов. Механика привлечения и удержания клиентской базы все более модернизируется и усложняется.

Меняется сам подход к клиенту: подчеркивается важность решения банком комплексных финансовых потребностей клиента с наибольшими удобствами и пользой. Осознав результативность такого взаимодействия, клиент становится лояльным.

18 января 2017 года был опубликован, сформированный Frank Research Group, рейтинг программ лояльности банков Российской Федерации. Компания предоставила итоги в третий раз проводившегося исследования рынка розничных банковских услуг, в котором по 120 параметрам осуществлен глубокий анализ 25 программ лояльности.

Оценке подверглись, как польза и практичность для клиента, так и финансовая эффективность программ.

Далеко не новость, что карточный продукт в настоящее время является основой большинства предложений банков, ведь количество безналичных операций среди физических лиц неуклонно растет, за последнее время, увеличившись более чем на 30% и превысив 13 миллиардов рублей по суммам онлайн платежей.

Эволюция информационных технологий породила качественно новые продукты на рынке банковских услуг:

· онлайн обслуживание;

Осознавая круглосуточную необходимость взаимодействия с клиентом, банки привлекают наибольшее количество имеющихся каналов связи. Клиенты стали обслуживаться как стандартным способом - в офисе, так и в созданных мобильных приложениях или на сайте банка.

В частности, Тинькофф банк комплексно вывел бизнес в онлайн режим. Сосредоточение в каком-либо одном сегменте рынка предполагает его более глубокое освоение, нежели поверхностное присутствие конкурентов на нескольких нишах сразу. Детальная проработка юзабилити онлайн пространства выделяет Тинькофф банк среди прочих банков, в том числе и ПАО «Сбербанк».

· пакеты услуг;

Услуги в пакете не ограничены банковской картой и предоставляемым кредитом. Комплекс услуг включает и такие бонусы, как сберегательный счет, копилку, вклад, страхование, кошелек и пр.

Исследователями были выделены наиболее привлекательные пакеты услуг следующих банков: Альфа-банк (пакеты: «Оптима», «Комфорт», «Максиум», вип-пакет «А-клуба»), а также ВТБ24 (пакеты: «золотой», «платиновый», «классический», вип-программа «Привилегия»).

Для поддержания конкурентоспособности, ПАО «Сбербанк» должен более гибко подходить к ценообразованию и объему услуг, включенных в предлагаемые клиентам пакеты.

Новшества информационных и банковских технологий, ежедневно появляющиеся на рынке, необходимо незамедлительно анализировать, преобразовывать и предлагать клиентам, как дополнительные бонусы.

· программы под определенные цели;

В реалиях сегодняшнего дня, для достижения наибольшего эффекта присутствия, банки должны рассматривать клиентов не под призмой бездушных финансовых возможностей, а детально - ориентируясь на образ жизни каждого из них.

Продукты необходимо предлагать опосредованно: на ремонт, на путешествия, для участия в благотворительности и пр. ПАО «Сбербанк» здесь является безусловным лидером, предоставляя целую линейку подобных пакетов: «Подари жизнь», «Аэрофлот», «Мир», молодежные и пенсионные карты.

Это дает возможность предложить уникальный продукт для каждой социальной или возрастной категории.

· онлайн площадки, электронные платежи;

Двадцатка крупнейших банков России предоставляют клиентам возможность пользоваться своим мобильным приложением или онлайн-банком. Практически любая финансовая операция возможна на данных платформах: оформление и оплата кредитов, счетов, подача заявки на ипотеку и пр. В США электронная площадка ApplePay совмещена с глобальными карточными технологиями, такими, как ExpressPay, MasterCard PayPass, Visa PayWave, American Express. Все это является предпосылкой того, происходящие в режиме онлайн ежедневные расчеты, с каждым днем будут только расти и уже в ближайшем будущем составят более 50% всех расчетов.

Поэтому, каждый банк, в том числе и рассматриваемый нами ПАО «Сбербанк», должен регулярно обновлять и модернизировать мобильное приложение и онлайн-банк, получая обратную связь от пользователей об удобствах и минусах своих платформ.

Итого в десятку лучших программ лояльности вошли следующие банки с пакетами услуг:

1. ВТБ 24: платиновая «Карта мира»;

2. Райффайзенбанк: кредитная карта «#ВсёСразу»;

3. Кредит Европа Банк: кредитная карта Card Credit Gold;

4. Промсвязьбанк: программа PSBonus;

5. Банк «Восточный»: дебетовая «Карта № 1»;

6. Touch Bank: карта Touch Bank World (тариф Daily);

7. Кредит Европа Банк: расчетная карта Megacard с овердрафтом;

8. Бинбанк: программа «Бинбонус»;

9.ЮниКредит Банк: программа Cashback (пакеты услуг «Классический» и «Золотой»);

10. ПАО «Сбербанк»: программа «Спасибо».

Как мы видим, ПАО «Сбербанк», являясь самым надежным банком России, занимает в данном рейтинге лишь десятое место, что свидетельствует об имеющихся недостатках пакетной программы «Спасибо». Рассмотрим ее подробнее:

«Спасибо от Сбербанка» – одна из крупнейших российских банковских программ лояльности, неоднократно удостаивавшаяся наград премии Loyalty Awards в следующих номинациях: «Лучшая программа лояльности финансовых институтов» и «Лучшая коалиционная программа лояльности». В настоящий момент численность пользователей программы превышает 19 миллионов.

Суть программы состоит в том, что ее участники, совершая покупки по карте, накапливают бонусы СПАСИБО, которые в дальнейшем можно обменивать на скидки в различных магазинах – партнерах программы. Минимум 0,5% от суммы сделки переводится в накопительные балы.

Свыше 600 торговых сетей стали партнерами данной программы. Один рубль скидки равен одному бонусу СПАСИБО.

Участником программы лояльности совершенно бесплатно может стать каждый держатель карты ПАО «Сбербанк». Процесс регистрации можно осуществить по одной из трех схем: СМС сообщение, банкомат ПАО «Сбербанк», система Сбербанк Онлайн.

Плюсы данной программы лояльности очевидны, однако, имеются и определенные минусы:

· Сравнительно небольшая величина базового процента начисления бонусов с покупок (0,5%);

Исходя из учета того, что средняя российская семья тратит на базовые расходы 12 тысяч рублей в месяц, в конце года она сможет накопить, ориентировочно, чуть больше 700 бонусов СПАСИБО, что вряд ли можно считать ощутимым пополнением к бюджету.

· Количество магазинов-партнеров, предоставляющих повышенный уровень начисления бонусных баллов СПАСИБО, невелико;

· Бонусными баллами СПАСИБО нельзя оплачивать услуги ЖКХ, кредиты и пр.;

· Бонусы СПАСИБО не всегда начисляются сразу после совершения покупки;

Начисление осуществляется в течение 5 рабочих дней при покупке товаров стоимостью до 15 тыс. рублей. Если стоимость товара выше данной суммы, начисление производится в течение 40 рабочих дней.

· Бонусы СПАСИБО сгорают, если клиент пользуется картой в течение 12 месяцев;

· Бонусы СПАСИБО начисляются только за операции, совершённые в безналичной форме;

· Бонусы СПАСИБО не начисляются при обналичивании денежных средств, а также при оплате доступа в глобальную сеть, штрафов, обучения, выставленных счетов и зачислении средств на счет «Виртуального кошелька»;

· За исключением абонентов МТС, бонусы СПАСИБО не могут использоваться для оплаты услуг мобильной связи.

Все эти минусы снижают степень лояльности клиентов к продукту, либо оставляют его равнодушным к данному предложению, поэтому руководству ПАО «Сбербанк» необходимо пересмотреть некоторые аспекты бонусной программы.

Согласно исследованию, проведенному компанией Forrester Consulting, полностью удовлетворены имеющимися программами лояльности только 13% опрошенных топ-менеджеров банков.

Не довольны ее результатами вдвое больше опрошенных.

Чем больше программ появляется на рынке, тем меньше их совокупная ценность, поэтому банкам, чтобы удержаться на плаву, необходимо искать новые модели мотивации клиентов.

Итак, программы лояльности на сегодняшний день могут и должны рассматриваться, как один из наиболее эффективных способов удержания клиентов в банке.

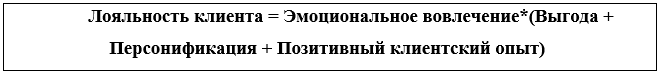

Схематично лояльность можно изобразить так (рис. 2):

Рисунок 2. Схематическое изображение лояльности

Необходимо создать радость от участия в игре, ожидание получения подарка, построить взаимоотношения с клиентом таким образом, чтобы он ощутил свою значимость и почувствовал причастность к жизни банка.

Только максимальная персонификация и эмоциональное вовлечение способны привести к подобным результатам.

Главной миссией ближайшего будущего должно стать воспитание преданного клиента, пользующегося услугами одного банка.