Методы управления ликвидностью коммерческого банка

Журнал: Научный журнал «Студенческий форум» выпуск №7(7)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №7(7)

Методы управления ликвидностью коммерческого банка

Ликвидность – это такой экономический термин, который означает способность активов быстро обращаться в деньги, то есть быть проданными по близкой к рыночной цене.

Эффективное управление банком и его объективная оценка уровня ликвидности считаются главными аспектами деятельности коммерческого банка. Особое внимание банк вынужден уделять поддержке стабильного уровня ликвидности для того, чтобы вовремя осуществлять платежи, возвращать средства с депозитных счетов и отвечать по другим обязательствам. В банковском менеджменте именно эта проблема является одной из основных.

Если банк имеет способность располагаться средствами, которые привлекаются по разумной цене и в тот момент, когда они необходимы, то его можно считать ликвидным. Это значит, что банк либо имеет необходимую сумму ликвидных средств, либо может быстро их получить при помощи продажи активов, а также с помощью займов.

Прибыльность банка непосредственно связана с ликвидностью. Чем выше ликвидность, тем меньше прибыль банка. Основная сущность этой связи заключается в том, что высокоприбыльные активы имеют низкую ликвидность, а наиболее ликвидные приносят наименьший доход. Для того, чтобы устранить такого рода расхождения банк занимается управлением ликвидностью.

В мировой банковской практике управление активами осуществляется при помощи нескольких теорий и методов. Но, как правило чаще всего используют единый метод управления активами и пассивами [2, c.81]. В этой статье мы рассмотрим два основных метода – это метод общего фонда средств и метод распределения активов.

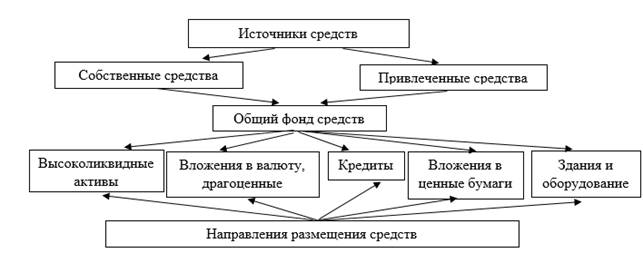

Для применения на практике самым простейшим является метод общего фонда средств. Идея метода заключается в том, что в процессе управления активами все имеющиеся ресурсы соединяются в общий фонд ресурсов коммерческого банка [1, c.53]. Далее эти средства распределяются между такими видами активов, которые с точки зрения прибыльности банка считаются более благоприятными. Для осуществления конкретной активной операции в модели общего фонда средств неважно, из каких источников поступают средства, пока же их размещение способствует достижению поставленных целей перед банком.

При применении этого метода первоначально определяется доля средств, размещающаяся в активах, которые представляют собой резервы первой очереди, то есть средства, которые могут быть непосредственно использованы для одобрения заявок на кредиты или выплаты изымаемых вкладов. Это и является ключевым источником ликвидности коммерческого банка.

Вслед за тем, определяется доля средств, которая размещается в резервы второй очереди и содержит в себе высоколиквидные активы, которые приносят соответствующий доход. При необходимости их можно применять для наращивания резервов первой очереди. К таким высоколиквидным активам относятся межбанковские кредиты, предоставленные на незначительные сроки, краткосрочные государственные ценные бумаги и высоколиквидные ссуды с долговременными сроками погашения. От спроса на кредит и диапазона колебаний объемов обязательств банка зависит размер резервов второй очереди.

Формирование портфеля кредитов является третьим этапом размещения средств по методу общего фонда. Самый большой доход банку приносит предоставление кредитов, и в то же время это является преимущественно рискованным видом банковской деятельности.

И, наконец, первоклассные ценные бумаги с сравнительно долговременными сроками погашения являются последней группой активов. Назначение портфеля инвестиций – это в первую очередь предоставление банку конкретного постоянного дохода и выступление в качестве дополнения резерва второй очереди по мере приближения срока погашения долговых обязательств.

Рисунок 1. Метод общего фонда средств

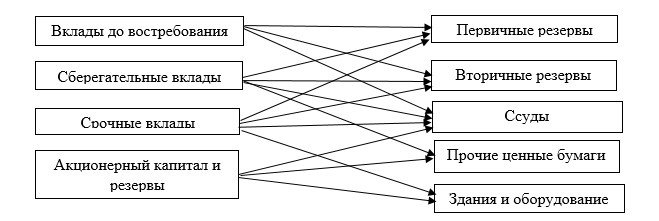

При применении метода распределения активов, устанавливается зависимость ликвидных активов от источников привлеченных банком средств [2, c.28]. В частности, необходимо устанавливать более высокую норму обязательных резервов по вкладам до востребования, чем по срочным вкладам. Отсюда большая доля средств, привлеченных в виде вкладов до востребования, должна размещаться в резервы первой и второй очереди, соответственно, что и будет обеспечивать выполнение обязательств банка перед вкладчиками.

В соответствии с этим методом определяется несколько центров ликвидности, которые называются «банки внутри банка». Этими центрами являются: счета до востребования, уставный капитал и резервы, срочные обязательства банка. Для того, чтобы обеспечить ликвидность и прибыльность средств, которые будут соответствовать конкретному уровню, необходимо чтобы из каждого такого центра они могли размещаться только в определенные виды активов. Так, поскольку обязательства до востребования требуют самого высокого уровня обеспечения, то в резервы первой очереди направляется большая их часть. Путем приобретения краткосрочных государственных ценных бумаг в резервы второй очереди направляется другая существенная часть доли обязательных резервов. А в ссуды банка с малозначительными сроками возврата размещается только лишь сравнительно малая ее часть. Требования ликвидности для привлечения средств, имеющих отношение к центру срочных обязательств, по сравнению с другими будут уменьшаться, и в следствии этого основная часть этих средств располагается в ссуды банка, в меньшей степени в первичные и вторичные резервы, и в незначительной степени в ценные бумаги.

Средства, которые непосредственно принадлежат центру уставного капитала и резервов, в определенной мере вкладываются в здания, технику, оборудование и отчасти в паи и низколиквидные ценные бумаги. Уменьшение доли вложений дополнительных средств в ссуды и ликвидные активы, ведущей к увеличению нормы прибыли, является ключевым преимуществом рассматриваемого метода. «Увеличение нормы прибыли достигается устранением избытка ликвидных активов, противостоящих сберегательным и срочным вкладам, а также основному капиталу» – заявляют сторонники метода распределения активов [4, c.72].

Основным достоинством метода распределения активов по сравнению с методом общего фонда средств считается то, что на основе расчета он позволяет точнее установить долю высоколиквидных активов и за счет ее снижения вложить дополнительные ресурсы в высокодоходные активы.

Источники средств Размещение средств через «центры ликвидности – прибыльности».

Рисунок 2. Метод распределения активов

Рассмотренные два метода являются слегка упрощенными. Их рассматривают как совокупную схему, в границах которой руководство банка определяет подход к решению проблемы управления активами, а не как комплекс нормативных указаний, предоставляющий основу для принятия решений. Применение любого из этих двух методов подразумевает способность группы квалифицированных руководителей изучить весь комплекс взаимосвязей и вносить те усложнения в анализ и принятие решений, которые будут соответствовать конкретному положению данного банка.

Таким образом, процесс управления ликвидностью банка включает в себя поиск источников заемных средств, выбор среди них самых достоверных с наиболее длительными сроками привлечения и установление необходимого приемлемого соответствия между отдельными видами пассивов и активов, предоставляющего возможность банку отныне выполнять собственные обязательства перед кредиторами. Кроме того, при формировании кредитных ресурсов следует принимать во внимание все расходы банка, связанные с привлечением средств, с той целью, чтобы они имели минимально вероятный уровень, позволяющий банку не снижать норму прибыли при размещении этих средств в активные операции.

В заключении можно сказать, что процессы управления активами и пассивами взаимозависимы, взаимосвязаны и осуществляются одновременно.