Этапы анализа кредиторской задолженности

Журнал: Научный журнал «Студенческий форум» выпуск №27(78)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №27(78)

Этапы анализа кредиторской задолженности

В процессе осуществления хозяйственной деятельности предприятия активно контактируют друг с другом (а в некоторых сферах деятельности – и с физическими лицами). Момент получения ресурсов и их оплаты не всегда совпадает. Это обусловлено как сугубо техническими причинами (оплата по безналичной схеме), так и особенностями протекания экономических процессов. В результате складывается ситуация, в которой все всем должны.

С точки зрения права кредиторская задолженность рассматривается как ситуация, когда у организации появляются обязательства, которые подлежат исполнению, и оценка этих обязательств осуществлена в денежной форме [2, c. 367]. Как экономическая категория кредиторская задолженность – это потеря в будущем экономической выгоды вследствие обязательств, имеющихся у организации, в случае передачи активов или предоставления услуг другим организациям в результате прошлых сделок [1, с. 42].

При управлении кредиторской задолженностью основной задачей является такое построение структуры внешних источников финансирования (в том числе формирования оборотных активов), которое бы позволило максимизировать рентабельность при сохранении финансовой устойчивости и платежеспособности организации. Такая структура может считаться рациональной. Кредиторская задолженность должна быть всегда сбалансированной и оправданной [5, c. 474].

Управление кредиторской задолженностью может быть разбито на этапы.

На первом этапе производится анализ динамики и структуры задолженности. Анализ динамики предполагает сравнение общей суммы кредиторской задолженности предприятия с аналогичным показателем предшествующих периодов. Анализ структуры заключается в исследовании доли кредиторской задолженности в источниках финансирования (в частности – в заемном капитале), а также соотношения объемов кредиторской задолженности по видам. Этот же этап включает проверку своевременности выплат по счетам, а также оценку среднего периода от начисления средств до реализации выплаты.

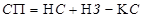

Важным показателем уровня кредиторской задолженности является доля оборотных активов, сформированных за счет этой задолженности. Расчетная формула:

,

,

где КЗ – кредиторская задолженность;

ОА – оборотные активы.

Для контроля могут использоваться показатели ликвидности [3, c. 126].

На втором этапе производят анализ оборачиваемости кредиторской задолженности. Сами по себе значения оборачиваемости малоинформативны: они очень зависят от фазы делового цикла и отрасли, в которой действует предприятие. Интерес представляет как сравнение показателей в динамике (ускорение или замедление оборачиваемости), так и сравнение с оборачиваемостью дебиторской задолженности. Это дает возможность сделать вывод о роли кредиторской задолженности в финансовом цикле организации.

Коэффициент оборачиваемости кредиторской задолженности:

Следующим шагом является расчет средней продолжительности использования кредиторской задолженности в обороте предприятия (Пкз):

,

,

где Т – выраженная в днях длительность периода;

Кобкз – коэффициент оборачиваемости кредиторской задолженности.

На третьем этапе происходит прогнозирование средних сумм по отдельным видам кредиторской задолженности.

В нормальных условиях большая часть кредиторской задолженности приходится на счет 60 «Расчеты с поставщиками и подрядчиками». Для построения прогноза по ожидаемому обороту расчетов с поставщиками и подрядчиками используется формула:

,

,

где СП – платежная сумма;

НС – сальдо начальное;

НЗ – начисленная задолженность;

КС –сальдо конечное.

Исходя из этого может быть сделан вывод о том, что кредиторская задолженность поставщикам и подрядчикам зависит от ожидаемого объема поступлений материальных ценностей [4, c. 152].

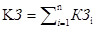

На четвертом этапе прогнозируют среднюю сумму и размер прироста кредиторской задолженности по предприятию в целом. Для этого предполагаемые средние размеры различных разновидностей кредиторской задолженности суммируются:

,

,

где КЗ – прогноз по средней сумме кредиторской задолженности в целом по предприятию;

КЗi – прогноз по средней сумме кредиторской задолженности в разрезе ее видов (i – номер вида).

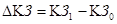

Прирост кредиторской задолженности по организации в целом определяется как:

,

,

где  – прогноз прироста усредненной суммы кредиторской задолженности в целом по организации в плановом периоде;

– прогноз прироста усредненной суммы кредиторской задолженности в целом по организации в плановом периоде;

КЗ1 – прогноз средней суммы кредиторской задолженности по организации в целом на плановый период;

КЗ0 – значение средней суммы кредиторской задолженности по прошедшему периоду.

Пятый этап посвящен оценке эффекта от прироста кредиторской задолженности в будущем периоде (на который строится прогноз). Такой эффект рассматривается как уменьшение потребности организации в привлечении кредитных ресурсов и сопутствующих расходов, которые связаны с его обслуживанием.

Шестой этап служит для того, чтобы проконтролировать своевременное проведение начислений и выплат средств по каждой разновидности кредиторской задолженности.

Таким образом, бухгалтерия контролирует начисление кредиторской задолженности по результатам осуществления каких-либо хозяйственных операций. Процесс управления кредиторской задолженностью основывается на своевременном наблюдении за ее состоянием. А также необходим анализ кредиторской задолженности с целью недопущения неплатежеспособности предприятия.