К вопросу о налоговом стимулировании в особых экономических зонах на примере томской технико-внедренческой экономической зоны

Секция: Юриспруденция

XL Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

К вопросу о налоговом стимулировании в особых экономических зонах на примере томской технико-внедренческой экономической зоны

Уже несколько лет направлением №1 налоговой политики Российской Федерации на год и на плановый период выбирается налоговое стимулирование инновационной деятельности.

С 2005 года в России действуют особые экономические зоны (далее – ОЭЗ), среди которых есть и технико-внедренческие (далее – ТВ ОЭЗ): Зеленоград, Дубна, Санкт-Петербург и Томск. Они предназначены для развития компаний инновационной сферы, разработки и внедрения продуктов научной деятельности. Налогообложение резидентов особых экономических зон имеет свои особенности. Рассмотрим их на примере особой экономической зоны г. Томск [3].

1. Льготы по налогу на прибыль. Доход от технико-внедренческой деятельности резидентов облагается по пониженной ставке налога на прибыль в части налога, подлежащего зачислению в бюджеты субъектов РФ. В Томске, как и во всех существующих ОЭЗ применяется максимально низкая ставка налога на прибыль в размере 13,5%.

2. Налоговые каникулы. Резиденты ОЭЗ с момента получения ими такого статуса на определенный срок получают частичное или полное освобождение от уплаты налога на имущество, земельного и транспортного налогов.

3. Налог на имущество. Резиденты ОЭЗ освобождены от уплаты этого налога сроком на 10 лет с момента учета на балансе в качестве основных средств (движимое и недвижимое имущество). При этом необходимо выполнение нескольких условий: основные средства созданы или приобретены в целях ведения деятельности в ОЭЗ; расположены на территории ОЭЗ; используются на этой территории в рамках соглашений о создании ОЭЗ; находятся на балансе резидента. Но если отдельные объекты имущества на балансе резидента используются полностью для ведения иных видов деятельности, то налогообложение имущества производится по ставке 2,2%.

4. Транспортный налог. Резиденты ОЭЗ освобождены от уплаты налога в отношении транспортных средств, учитываемых на балансе (в Томске – на максимальный срок – 10 лет, начиная с первого числа месяца, в котором резидент был зарегистрирован на территории ОЭЗ).

5. Земельный налог. Резиденты – юридические лица ОЭЗ освобождены от уплаты налога земельного налога на 5 лет с месяца возникновения права собственности на каждый земельный участок (п. 9 ст. 395 НК РФ). При этом земельный участок должен располагаться на территории ОЭЗ и принадлежать резиденту на праве собственности или праве бессрочного пользования, а также использоваться компанией для реализации инвестиционного проекта.

6. Льготы, связанные с уплатой страховых взносов в государственные внебюджетные фонды. Резиденты технико-внедренческой ОЭЗ, которые производят выплаты физическим лицам, работающим на данной территории, используют ставку 14%.

Также к налоговым преференциям можно отнести и гарантию от неблагоприятного изменения законодательства о налогах и сборах. В течение срока действия соглашения о ведении технико-внедренческой деятельности предприятия к нему не применяются законодательные акты, ухудшающие финансовое положение (ст. 38 Федерального закона от 22.07.2005 № 116-ФЗ «Об особых экономических зонах в Российской Федерации»), за исключением налогообложения подакцизных товаров.

По итогам 2010 года Счетной Палатой Российской Федерации было подсчитано, во сколько обошлись государству налоговые льготы. Общая сумма на стимулирование инвестиционной и инновационной деятельности, которой лишились бюджеты, составила 366,2 млрд. руб. [1] (Табл. 1). Однако при таких затратах желаемый результат пока не виден. Из первого отчета Министерства экономического развития России об эффективности работы ОЭЗ следовало, что все существующие российские ОЭЗ абсолютно не оправдывают бюджетные инвестиции в инфраструктуру и выдаваемые налоговые льготы. Тем не менее до 2016 года все ОЭЗ оставались действующими. Наилучшие результаты показала ОЭЗ «Алабуга» (Татарстан), возвратив уплаченными налогами 20% вложенных средств. Из пяти сибирских ОЭЗ самой успешной стала ТВ ОЭЗ «Томск» – вернула в бюджеты 3,6% вложенных в нее средств [4].

Таблица 1.

Стимулирование инвестиционной и инновационной деятельности в РФ

|

Направление стимулирования |

Сумма, млрд.руб. |

|

Инвестиционная деятельность, в том числе: |

354 |

|

· Амортизационная премия по налогу на прибыль организаций в размере 10 и 30% (одномоментное уменьшение базы налога на прибыль организаций до начала амортизации основных средств). |

112 (налог на прибыль организаций) |

|

· Налоговые каникулы по налогу на добычу полезных ископаемых для добывающих компаний в отношении новых месторождений и сверхвязкой нефти и ряду других. |

176 |

|

· Предоставление отдельным категориям налогоплательщиков пониженной ставки налога на прибыль организаций, подлежащего зачислению в бюджеты субъектов Российской Федерации. |

51 |

|

· Ускоренная амортизация по налогу на прибыль организаций некоторых видов амортизируемого имущества. |

15 |

|

Инновационная деятельность, в том числе: |

12,2 |

|

· Освобождение от НДС операций по реализации исключительных прав на результаты интеллектуальной деятельности. |

8,2 |

|

· Освобождение от НДС операций по выполнению организациями НИОКР. |

3,5 |

|

· Вычет расходов из базы налога на прибыль организаций с повышающим коэффициентом 1,5. |

0,5 |

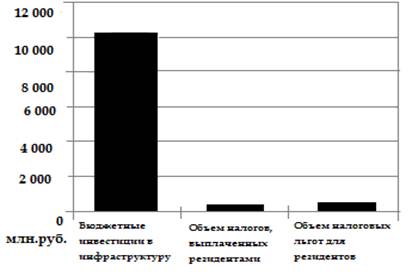

В томской ОЭЗ создано более 900 рабочих мест, зарегистрировано 59 резидентов, а объем налоговых поступлений в бюджеты всех уровней составил 366 млн. рублей. За тот же период было получено 369,9 млн. налоговых льгот. Следовательно, данная ОЭЗ остается убыточной. Власти проводят работу по оценке эффективности льгот в целях оптимизации налоговых преференций. Эта работа должна привести к эффективному использованию предоставляемых льгот, которые будут способствовать скорым результатам от инновационной деятельности. Залог успеха развития ОЭЗ – это крупные инвесторы. В томской ОЭЗ такими являются СИБУР, «Микран», MOJE Keramik-Implantate. Для компании Bosсh местное ООО «Центр технологий бизнеса» построит в томской зоне инжиниринговый центр. Однако инвесторы пока не дают ожидаемый эффект (Рис. 1).

Рисунок 1. Бюджетные инвестиции и налоговый эффект в ТВ ОЭЗ «Томск» до 2011 года включительно (Источник: Минэкономразвития)

В 2016 году Правительство Российской Федерации досрочно прекратило деятельность восьми ОЭЗ [5]. Проверка эффективности ОЭЗ проводилась регулярно на протяжении 10 лет. За этот период создано 33 ОЭЗ разных видов и теперь восемь из них более не действуют, отметим, что при этом число ТВ ОЭЗ осталось прежним, как и состав участников. Однако не все показывают результаты, а те, что имеют отдачу, по-прежнему остаются ресурсозатратными.

Выводы аудиторов Счетной Палаты были следующего содержания:

1. Туристические и портовые ОЭЗ работают неэффективно, условно эффективны лишь промышленные и ТВ ОЭЗ.

2. Эффективность вложения бюджетных средств составляет 173%, в том числе в ОЭЗ ППТ в Липецкой области – 1 123%, ОЭЗ ППТ в Калужской области – 638%, ОЭЗ ТВТ в Московской области – 845%, ОЭЗ ТВТ в г. Томске – 719%. Аналогичный показатель является низким в ОЭЗ ППТ в Псковской области – 0%, ОЭЗ ТВТ в Республике Татарстан – 0%, ОЭЗ ТРТ в Республике Алтай – 0,7%, ОЭЗ ТРТ в Республике Бурятия – 3%, ОЭЗ ТРТ, входящих в туристический кластер – 5%, ОЭЗ ПТ в Ульяновской области – 10%.

3. В ходе контрольного мероприятия были установлены факты неэффективного и нецелевого расходования средств уставного капитала ОАО «ОЭЗ». Так, средства в объеме 93 млн. руб. были использованы на ОЭЗ в Краснодарском крае и Калининградской области, которые досрочно закрыты, а также на ОЭЗ в Красноярском крае, которая в итоге так и не была создана. Не по целевому назначению были использованы средства в сумме 23,6 млн руб., которые пошли на разработку концепции развития ОЭЗ в Приморском крае.

4. Общий объем налоговых льгот и таможенных преференций, полученных резидентами, превысил 6,5 млрд. руб. В виде налоговых отчислений бюджет получил 8 млрд. руб. (за счет ОЭЗ промышленно-производственного и технико-внедренческого типов).

5. Новые технологии, продукция, товарные знаки, программы, созданные на территории ОЭЗ ТВТ за 2014 год, составляют 93 шт., за период с начала функционирования ОЭЗ ТВТ – 430 шт. В том числе патенты за 2014 год – 15 шт., за период с начала функционирования ОЭЗ ТВТ – 134 шт.

Таким образом, мы считаем действующие условия налогообложения благоприятными для стимулирования и развития инновационной деятельности в России, и в частности, в г. Томске. Данный институт развивается в нужном направлении. Предоставляемые государством налоговые преференции максимально снижают налоговое бремя для инновационных предприятий. Например, на этапе становления, у предприятий-резидентов технико-внедренческой зоны по факту возникают обязательства перед бюджетом лишь по налогу на прибыль и перед государственными внебюджетными фондами, ставки при этом минимальны. А это значит, что государство со своей стороны расширяет возможности для развития инновационной деятельности, а предприятиям остается лишь воспользоваться ими в нужном направлении. Но пока отдача минимальна.

В заключение, проиллюстрируем пять результатов ТВ ОЭЗ г.Томск:

1. Системы мониторинга и управления подвижными объектами «НТП «КИБЕРЦЕНТР». Система, позволяющая контролировать движение транспорта. отличие от аналогов используются несколько каналов связи (к сотовой добавлена еще и радиосвязь), автоматизированы многие функции.

2. Cистема проектирования автодорог «ИНДОРСОФТ». Инженер заносит в программу данные, на основе которых программа формирует чертеж, рассчитывает радиус кривизны поворотов, автоматически создает разметку, автобусные карманы, пешеходные переходы. Можно выполнить несколько вариантов и выбрать лучший, с минимальной стоимостью работ. Например, с помощью этого программного продукта проектировалась транспортная «развязка» г.Томска. Аналогов нет.

3. Производство глиоксаля «ПРОМЫШЛЕННАЯ КОМПАНИЯ «НОВОХИМ» Это стратегический дефицитный материал. Его можно использовать в ракетном топливе, нефтегазовой и военной промышленности, фармацевтике, деревообработке, строительстве. Россия стала восьмой страной в мире, в которой производят глиоксаль. Эти разработки запатентованы и держатся в секрете странами-правообладателями.

4. Биоактивная керамика «БИОИМПЛАНТ». Материал для протезирования. Для замены поврежденных костей и участков внутренних органов пациентам. В отличие от аналогов имплантаты из биоактивной керамики не только некоторое время выполняют функции пораженного участка кости, но затем рассасываются, а на их основе воссоздается этот поврежденный участок.

5. Натуральный косметический продукт «НАТУРАЛЬНОЕ МЫЛО». Производится из растительных масел, экстрактов лекарственных трав Сибири и Алтая. Может отмыть мазут, смолу и соки растений, не вредя при этом коже. Оно подходит для использования вместо шампуня, может заменить пену для бритья (не сушит кожу и быстро заживляет ее). В отличие от обычного глицеринового мыла, не содержит животных жиров, синтетических пенообразователей, натрия хлора, синтетических стабилизаторов, антиоксидантов и отдушек, титана.