Налоговое планирование на предприятии

Конференция: CII Студенческая международная научно-практическая конференция «Молодежный научный форум»

Секция: Экономика

CII Студенческая международная научно-практическая конференция «Молодежный научный форум»

Налоговое планирование на предприятии

«Нет ничего дурного в том, чтобы осуществлять деятельность, платя минимум налогов. Так поступают все – и бедные, и богатые, - и все поступают правильно, поскольку никто не должен платить более предписанного законом: налог является закрепленным изъятием, а не добровольным пожертвованием» - эти слова принадлежат американскому судье Лирнду Хэнду. Данная фраза лишь подтверждает тот факт, что в процессе ведения деятельности руководство и управленческий персонал экономического субъекта должны осуществлять налоговое планирование.

Налоговое планирование – это неотъемлемая часть управления деятельность экономического субъекта, поскольку налоговые платежи в значительной мере влияют на расходы организации. Именно поэтому возникает необходимость их планирования и управления.

Процесс налогового планирования представляет собой – поиск законных методов и способ максимального сокращения налоговых обязательств, в том числе с применением всех предусмотренным законом налоговых льгот и вычетов, а также иных благоприятных положений налогового законодательства.

Практике налогового планирования на предприятии поспособствовало совершенствование налогового администрирования, в первую очередь, контроль за уровнем налоговых рисков, в соответствии с Концепцией системы планирования выездных налоговых проверок. Именно с помощью данной Концепции налогоплательщик имеет возможность самостоятельно оценить риски налоговых правонарушений, с помощью общедоступных критериев. Немаловажным является и тот факт, что такая оценка поможет прогнозировать налоговые риски не только по итогам налогового или отчетного периодов, но и в рамках налогового планирования.

Налоговое планирование может осуществляться с помощью разных методов. Выделим несколько из них:

- замена организационной правовой формы юридического лица, то есть выбор формы собственности с наибольшими преимуществами;

- использование специальных налоговых режимов;

- переход к другому виду деятельности;

- выбор учетной политики.

Перед принятием наилучшего метода, нужно проанализировать возможные результаты и последствия от его внедрения.

Стоит отметить, что одним из самых значимых инструментов налогового планирования являются налоговые льготы, которые в свою очередь, зависят от регионального законодательства.

Основными этапами налогового планирования являются:

- обнаружение налоговых рисков, возможности понести финансовые потери;

- анализ существующих проблем и постановка задач;

- определение основных инструментов для осуществления налогового планирования;

- разработка плана действий и дальнейшее следование ему.

При осуществлении налогового планирования персоналу хозяйствующего субъекта необходимо учитывать возможные изменения налогового законодательства.

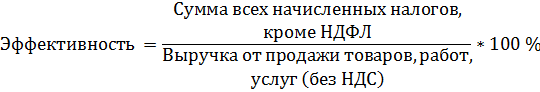

Для того, чтобы оценить эффективность налогового планирования необходимо воспользоваться формулой:

Таким образом, можно сделать вывод о том, что налоговое планирования является одним из основополагающих критериев функционирования и развития прибыльного бизнеса.