Анализ влияния цен на коксующийся уголь на акции компании АО «Мечел»

Конференция: XIII Студенческая международная научно-практическая конференция «Молодежный научный форум»

Секция: Экономика

XIII Студенческая международная научно-практическая конференция «Молодежный научный форум»

Анализ влияния цен на коксующийся уголь на акции компании АО «Мечел»

Введение

Инвестирование в производственную и обрабатываемую промышленность – один из главных двигателей, стимулирующих экономику, так как чтобы грамотно распределять финансовые ресурсы и научиться оптимальному управлению финансовой компании, прежде нужно уметь рационально распределить

В ходе проведения работы мы планируем проверить ряд гипотез:

1. Стоимость коксующегося угля оказывает влияние на стоимость акций компании АО «Мечел»

2. Между ценой на акции компании АО «Мечел» и стоимостью коксующегося угля существует коинтеграция.

Данные:

· Периодичность – ежедневная

· Временной интервал – 3 года начиная с 01.05.2014

· Единицы измерения – Доллары

· Источник – данные фирмы, биржевые котировки

Ход работы

Воспользуемся тестом Дикки-Фуллера для определения порядка интегрируемости рядов.

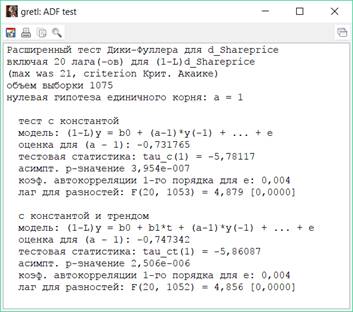

Рассмотрим ряд Shareprice. Используя уровень переменной получаем:

Рисунок 1. Тест Дикки-Фуллера

Гипотезы:

· Н0: r(П) =0

· Н1: r(П) ≠0

Основываясь на асимптотическом p-значении делаем вывод о нестационарности ряда и проводим тест для первой разности:

Рисунок 2. Тест первой разности

Как видно, данный ряд имеет порядок интегрируемости I(1).

Аналогичные результаты получаем и для ряда Futurescoalprice.

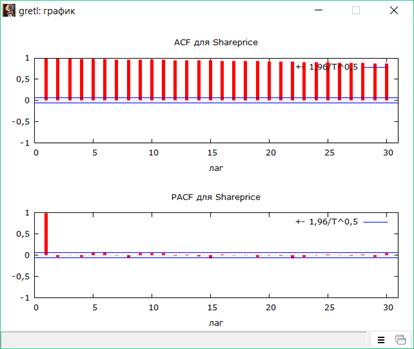

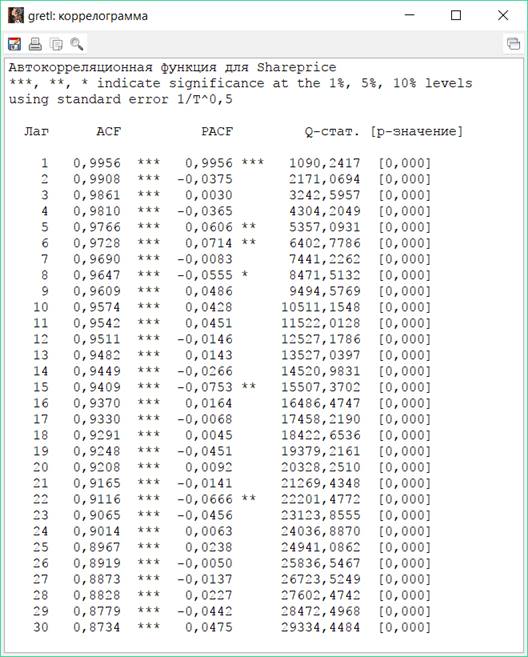

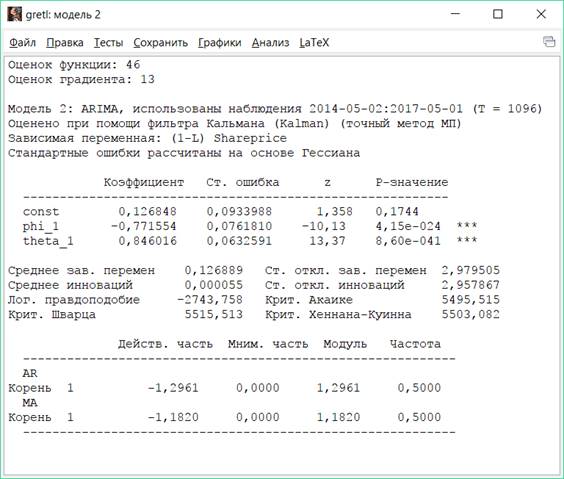

Для построения прогноза стоимости акций компании необходимо построить модель ARIMA. Для начала обратим внимание на коррелограмму остатков ряда Shareprice:

Рисунок 3. Коррелограмма остатков ряда

Таблица 1.

Коррелограмма остатков ряда (численные значения)

Таким образом для построения модели было принято решение использовать первые лаги AR и MA:

Рисунок 4. Модель ARIMA

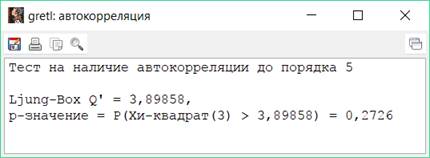

Проверка на наличие автокорреляции показала ее отсутствие.

Рисунок 5. Проверка на наличие автокорелляции

Гипотезы:

· H0: коэффициенты автокорреляции = 0

· H1: коэффициенты автокорреляции ≠ 0

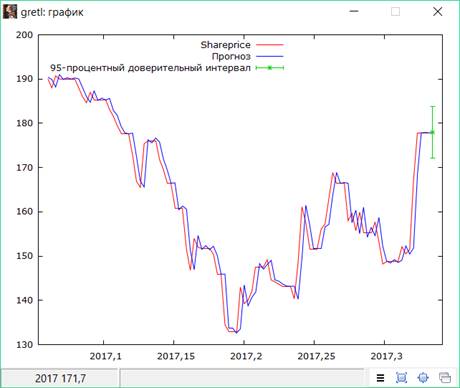

Теперь воспользуемся построенной моделью, чтобы построить прогноз на один период вперед:

График 1. Прогноз на один период вперед

Для 95% доверительных интервалов, z(0,025) = 1,96

|

Набл. |

Shareprice |

Предсказание |

Ст. ошибка |

95% доверительный интервал |

|

2017-05-02 |

не определено |

177,919 |

2,95787 |

(172,121, 183,716) |

Таким образом, с вероятностью в 95% прогнозируемое значение ряда Shareprice будет лежать на промежутке от 172.12 до 183.72.

Воспользуемся построенной моделью и определим наличие ARCH эффекта.

Таблица 2.

Тест на наличие ARCH процессов

Гипотезы:

· H0: ARCH процессы отсутствуют

· H1: ARCH процессы присутствуют

Полученное p-значение близко к 0, гипотеза, а значит H0 об отсутствии ARCH-процессов отвергается с вероятностью в 95%.

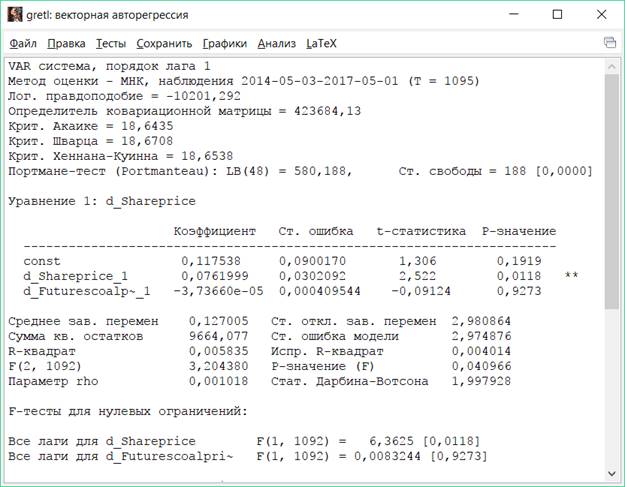

Проведем оценку VAR для d_Shareprice и d_Futurescoalprice.

Для этого в начале необходимо определить необходимый порядок лага.

Таблица 3.

Оценка VAR для переменных

Как видно, два теста из трех указали на первый лаг, поэтому мы будем использовать его.

Рисунок 6. Уравнения VAR системы

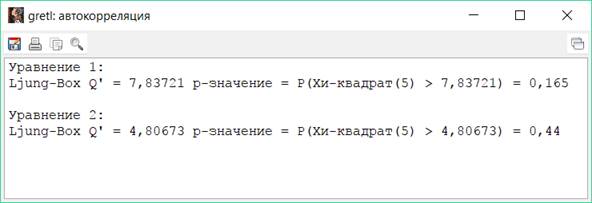

Проверка на наличие автокорреляции показала ее отсутствие.

Рисунок 7. Проверка на наличие автокорреляии

Построив график единичных корней можем наблюдать, что все они лежать внутри единичного круга, а значит модель стационарна.

График 2. Обратные корни VAR

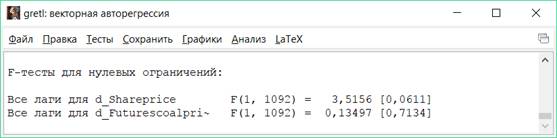

Теперь перейдем к анализу причинности по Грйенджеру.

Для Уравнения 1:

Рисунок 8. F-тесты для нулевых ограничений (1-ое уравнение)

Гипотезы

· H0: d_Shareprice не является причиной по Грейнджеру для d_Shareprice

· H1: d_Shareprice является причиной по Грейнджеру для d_Shareprice

· H0: d_Futurescoalprice не является причиной по Грейнджеру для d_Shareprice

· H1: d_Futurescoalprice является причиной по Грейнджеру для d_Shareprice

Для Уравнения 2:

Рисунок 9. F-тесты нулевых ограничений (2-ое уравнение)

Гипотезы

· H0: d_Shareprice не является причиной по Грейнджеру для d_Futurescoalprice

· H1: d_Shareprice является причиной по Грейнджеру для d_Futurescoalprice

· H0: d_Futurescoalprice не является причиной по Грейнджеру для d_Futurescoalprice

· H1: d_Futurescoalprice является причиной по Грейнджеру для d_Futurescoalprice

На основании полученных результатов F-тестов для нулевых ограничений можем сделать следующие выводы:

· d_Shareprice оказывают влияние на d_Shareprice, а также (0,06 располагается достаточно близко к 0,05) на d_Futurescoalprice

· d_Futurescoalprice не является причиной по Грейнджеру ни для d_Futurescoalprice, ни для d_Shareprice

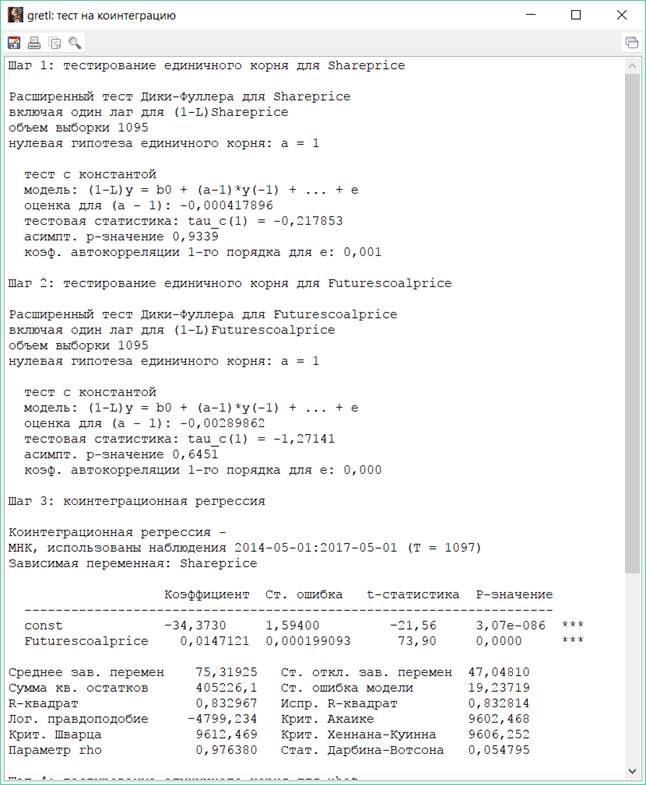

Проведем тест Ингла-Грейнжера на коинтеграцию для первоначальных рядов Shareprice и Fouturescoalprice.

Рисунок 10. Тест на коинтеграцию

Гипотезы:

· H0: присутствует единичный корень для остатков

· H1: отсутствует единичный корень для остатков

Из проведенного теста можно сделать вывод о том, что между рядами Futurescoalprice и Shareprice существует коинтеграция, так как отсутствует единичный корень.

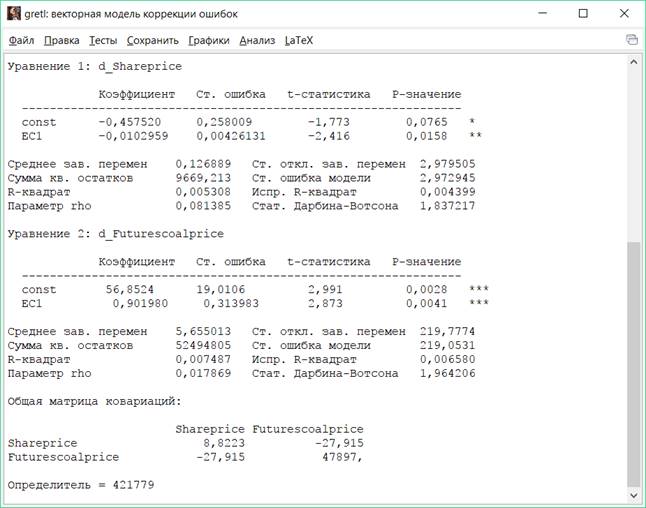

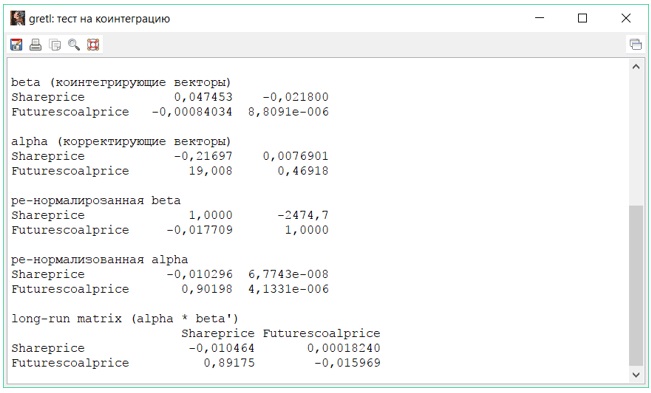

Рисунок 11. Векторная модель коррекции ошибок

Для того, чтобы удостовериться в наличии коинтеграции перейдем к пункту 7.

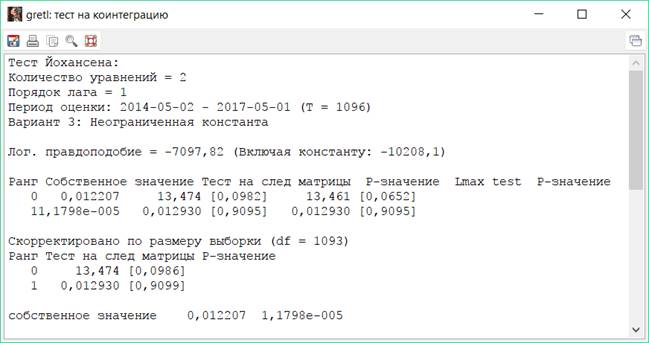

Проведем тест Йохансена на количество коинтеграционных соотношений в VECM:

Рисунок 12. Тест на коинтеграцию

Гипотезы:

· Н0: r(П) =0

· Н1: r(П) ≠0

Как видно р-значения для Lmax test мы не отвергаем нулевую гипотезу с вероятностью в 95%, то есть тест Йохансена не подтверждает результаты прошлого пункта об отсутствии коинтеграции, однако стоит сказать, что на 10% уровне значимости результаты обоих тестов были бы одинаковыми и мы бы не отвергли гипотезу о наличии одного коинтеграционного соотнощения.

Заключение

В ходе проведенного нами исследования было выявлено, что цены на коксующий уголь не влияли на стоимость акций компании АО «Мечел», что является необычным выводом. Однако другая гипотеза о наличии коинтеграции между двумя данными рядами была подтверждена.