РОЛЬ КРЕДИТНЫХ ПОТРЕБИТЕЛЬСКИХ КООПЕРАТИВОВ НА ФИНАНСОВОМ РЫНКЕ РОССИИ

Конференция: CXLVI Студенческая международная научно-практическая конференция «Молодежный научный форум»

Секция: Экономика

CXLVI Студенческая международная научно-практическая конференция «Молодежный научный форум»

РОЛЬ КРЕДИТНЫХ ПОТРЕБИТЕЛЬСКИХ КООПЕРАТИВОВ НА ФИНАНСОВОМ РЫНКЕ РОССИИ

На современном финансовом рынке нашей страны наблюдается бурный рост потребительского кредитования и ежегодный рост его объемов, что является результатом снижением ставок по кредиту в силу выхода российской экономики из стагнации, восстановление доверия населения к кредитным организациям после массовых отзывов лицензии и отложенного потребительского спроса ввиду ужесточения требований к заемщикам. Однако, в условиях роста потребительского кредитования и объемов выдачи рынок кредитной кооперации отмечается замедлением темпов развития и спадом доверия населения как участнику финансового рынка.

В соответствии с российским законодательством, кредитная кооперация - система кредитных потребительских кооперативов различных видов и уровней, их союзов (ассоциаций) и иных объединений [1]

Кредитный потребительский кооператив (далее - кредитный кооператив) - основанное на членстве добровольное объединение физических и (или) юридических лиц по территориальному, профессиональному и (или) социальному принципа, в целях удовлетворения финансовых потребностей членов кредитного кооператива (пайщиков). [1]

Кредитный кооператив является некоммерческой организацией. Деятельность кредитного кооператива состоит в организации финансовой взаимопомощи членов кредитного кооператива (пайщиков) посредством: 1) объединения паенакоплений (паев) и привлечения денежных средств членов кредитного кооператива (пайщиков) и иных денежных средств в порядке, определенном Федеральным законом, иными федеральными законами и уставом кредитного кооператива;2) размещения части денежных средств путем предоставления займов членам кредитного кооператива (пайщикам) для удовлетворения их финансовых потребностей.

Первый КПК в современной России появился 28 марта 1992 года. Это был кредитный потребительский кооператив граждан "Женский деловой центр" в городе Челябинск. Этот город можно назвать родиной современной кредитной кооперации. На март 2021 года в Челябинской области действуют 45 КПК. С этого момента и до 2002 года количество КПК росло, а прекращения деятельности не было как таковой на протяжении 10 лет. К 2002 году в России действовали 632 кредитных потребительских кооператива, а закрылись в этом же году 3 предприятия. Этот год стал стартовым для анализа жизненного цикла компании, в отношении КПК, который отслеживается в графике открытия новых предприятий. С 2004 года вида годовая цикличность обновления предприятий, которая стала стабильной и показательной. Таким образом можно предположить, что кредитные потребительские кооперативы открываются с расчётом на срок работы в 1-3 года.

Рисунок 1. Динамика открытия новых кредитных потребительских кооперативов

Источник: Рынок кредитных потребительских кооперативов (КПК). История кредитной кооперации современной России до 2021 года [Электронный ресурс]. – Режим доступа: https://fintegra.ru/novosti-i-stati/kpk-russia-2021.html

До 2011 года число кредитных кооперативов неизменно росло. Начиная с 2012 число организаций в области потребительской кредитной кооперации снижалось с 3350 до сегодняшних 1313 действующих КПК – за прошедшие 9 лет число кредитных кооперативов в России снизилось на 61%.

Кредитные кооперативы вправе предоставлять займы только своим пайщикам. То есть для получения даже самой мелкой ссуды заемщику необходимо присоединение к КПК, что влечет за собой определенные расходы и налагает ряд значимых обязательств. Чтобы вступить в кооператив, кандидат подает письменное заявление и получает согласие правления КПК. Новый член кооператива должен внести взносы: обязательный паевой, а также вступительный, если это предусмотрено уставом. Кредитные кооперативы взимают с новых членов небольшую единовременную плату, причем при выходе или исключении из КПК паевой взнос подлежит возврату. Кооперативы не афишируют размера невозвратного ежегодного членского взноса (на покрытие текущих расходов). Возможно, не во всех объединениях он такой же символический, как в КПК «КВ» [2].

С учетом того, что КПК вправе привлекать кредиты не только от пайщиков, но и от государства, банков и иных юридических лиц [1], у членов кооператива есть существенные риски того, что они окажутся должны не только по договорам займов.

Кроме того, практически все кооперативы заставляют заемщиков вносить дополнительные взносы, что в значительной мере увеличивает полную стоимость займов. Обязательная (если пайщик хочет получить кредит) передача добровольного (по закону) паевого взноса является наименее обременительной, так как указанная сумма подлежит возврату при прекращении членства в КПК. Однако внесение 20%-го паевого взноса эквивалентно увеличению процентной ставки на четверть. Если же пайщик после погашения займа планирует использовать кредитные ресурсы, то вряд ли он сразу выйдет из членов кооператива, то есть КПК будет использовать эти деньги де-факто бесплатно.

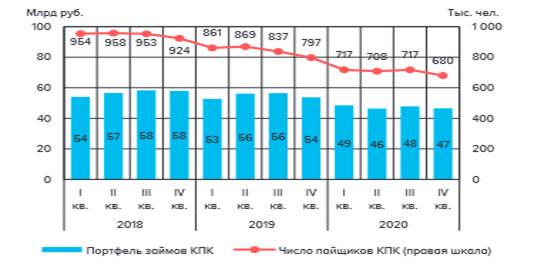

В 2020 г. продолжался процесс консолидации в отраслях КПК и СКПК. По состоянию на конец года число КПК в реестре снизилось до 1971 (-4% г / г), СКПК – до 748 (-13% г / г). КПК по итогам 2020 г. сократили масштабы своей деятельности. Портфель зай мов КПК по итогам года составил 46,5 млрд руб. (-13% г / г), а число пайщиков КПК – 680 тыс. человек (-15% г / г) (рис. 15). За год в отношении КПК поступило 2,6 тыс. жалоб (-45% г / г), основная их часть по-прежнему связана с возвратом инвестированных средств. Снижение количества жалоб практически вдвое свидетельствует о постепенном очищении рынка от недобросовестных участников. В условиях неопределенности динамики будущих доходов заемщиков на фоне пандемии важную поддержку заемщикам в сельской местности оказывают СКПК (зачастую ввиду недоступности других способов финансирования). Портфель займов СКПК в 2020 г. вырос до 16 млрд руб. (+11% г / г) (рис. 2). В то же время количество пайщиков СКПК ( ассоциированных и действующих) снизилось до 233 тыс. человек (-3% г / г). Банк России продолжает оптимизировать регуляторную нагрузку на участников. В 2021 г. вступают в силу изменения в законодательство2, согласно которым КПК с более чем 3 тыс. пайщиков должны будут с 01.07.2021 раскрывать информацию о своей деятельности в Интернете. КПК будут обязаны уведомлять Банк России об открытии обособленных подразделений [7]. Законом исключается возможность смены организационно-правовой формы КПК, которую недобросовестные участники могли использовать для ухода от регулирования. Помимо этого, с февраля 2021 г. под надзором Банка России окажутся КПК и СКПК с числом пайщиков менее 3 тыс. и с размером активов более 100 млн руб. либо с числом пайщиков от 3 тыс. (ранее в качестве критерия рассматривалось лишь число пайщиков от 3 тыс.)

Рисунок 2. Динамика основных показателей деятельности КПК

Источник: Обзор ключевых показателей микрофинансовых институтов. Информационно-аналитический материал [Электронный ресурс]. – Режим доступа: http://vkk-journal.ru/wp-content/uploads/review_mfi_20q4.pdf

Среди основных факторов, сдерживающих положительную динамику в России в секторе кредитной кооперации участники микрофинансового рынка отмечают: отсутствие общегосударственной программы развития кредитной кооперации в стране; несовершенство законодательства о микрофинансовой и микрокредитной деятельности, позволяющее найти возможности для создания преступных схем; низкий уровень правового сознания, правовой культуры и финансовой грамотности населения (обман микрофинансовой организации не воспринимается в обществе как преступление; низкий уровень знаний о деятельности таких организаций); несоблюдение на практике принципов деятельности кооперативов [3]

ЦБ вернулся к вопросу регулирования сегмента кредитных кооперативов, работа над которым была приостановлена в период пандемии Регулятор опубликовал проект дорожной карты, которая предполагает создание реестровой модели допуска КПК и СКПК, основанной на деловой репутации, регламентацию нормативов, реализацию механизма защиты личных сбережений, регламентацию раскрытия информации, совершенствование требований по управлению рисками.

Таблица 1.

Мероприятия в отношении КПК

|

Допуск КПК - реестровая модель, деловая репутация, регламентация нормативов |

2021 - 2023 |

|

Проработка вопроса о мерах защиты пайщиков и минимизации недобросовестных практик на рынке кредитной кооперации |

2021 - 2022 |

|

Анализ возможности реализации механизма защиты личных сбережений (при условии функционирования за счет средств участников рынка и СРО) |

2021 - 2022 |

|

Проработка инициатив участников рынка по созданию собственных систем стабилизации и (или) гарантирования (с учетом изменения регулирования компенсационных фондов) в случае их поступления |

|

|

КИДы, раскрытие информации членам об условиях привлечения личных сбережений |

2021 - 2023 |

|

Подготовка предложений, направленных на совершенствование требований к рекламе привлечения личных сбережений в КПК |

|

|

Оценка практики применения Указания N 5348-У и подготовка предложений |

2021 - 2023 |

|

Обеспечение принципа пропорциональности в принимаемых нормативных актах для рынка кредитной кооперации |

2021 - 2024 |

|

Содействие повышению квалификации сотрудников СРО и МФИ |

2021 - 2024 |

|

Оценка практики применения требований законодательства о принципах объединения КПК и подготовка предложений |

2022 - 2023 |

|

Подготовка предложений, направленных на совершенствование составов уголовных преступлений и мер уголовной ответственности в отношении должностных лиц КПК |

2022 - 2023 |

|

Анализ практики применения установленных критериев распределения полномочий по контролю и надзору между Банком России и СРО, подготовка предложений |

2023 |

|

Подготовка предложений по изменению законодательства о несостоятельности (банкротстве) с учетом специфики деятельности кредитного кооператива |

2023 - 2024 |

|

Корпоративное управление, проведение online собраний, анализ реализации изменений института уполномоченных |

2023 - 2420 |

|

Совершенствование требований к СУР, ВК и ВА |

2023 - 2420 |

|

Анализ возможности реализации агентских функций КПК |

2024 |

|

Подготовка к переходу на ОСБУ с 2025 г. |

202 |

Источник: Дорожная карта по внесению изменений в законодательство о кредитной кооперации на период 2021 - 2024 годов

Изменения подходов к допуску на финансовый рынок кредитных кооперативов, в том числе через определение новых требований к деловой и профессиональной репутации лиц, наделенных полномочиями управления финансовыми ресурсами, предоставленными членами кооперативов становится необходимым [8].

Итогом реализации Дорожной карты должно являться раскрытие потенциала и возможностей кредитной кооперации. Решение этой задачи должно не только в вопросах ужесточения контроля и надзора за участниками рынка, но и предоставления возможности расширения деятельности участников рынка. При этом под «расширением» понимается не буквальное увеличение количества членов (пайщиков) в кредитном кооперативе за счет увеличения территориального присутствия подразделений отдельного кредитного кооператива. Напротив, наиболее приемлемой формой развития для кредитного кооператива должна являться локальная суть его деятельности и обеспечение возможности предоставления финансовых услуг для местных сообществ [8]

Кредитные потребительские кооперативы (КПК) недовольны действиями ЦБ по регулированию и оздоровлению рынка. Опрошенные ассоциации считают, что принимаемые Банком России меры, в том числе ужесточение правил включения в реестр, приведут к усилению финансовой нагрузки на КПК и сокращению числа участников рынка. Однако правозащитники уверены, что предложенные ЦБ меры должны быть приняты уже давно — от проблем КПК ежегодно страдают более 100 тыс. пайщиков

В целом, статистика развития рынка кредитной кооперации неутешительная – количество организаций, величина активов и количество пайщиков их года в год сокращается. При этом, это связано не только с падением доверия и интереса к данному сегменту финансового рынка, ужесточению регуляторных требований, но и с тем, что действующее законодательство допускает вход на финансовый рынок групп лиц, которые изначально не ставят перед собой задачу развития финансовой взаимопомощи, как это определено действующим законодательством, а выходят на рынок совершенно с иными целями, направленными на их личное обогащение, а в некоторых случаях и на откровенные мошеннические действия с денежными средствами, которые доверяют им члены кооператива