P2P КРЕДИТОВАНИЕ: СОВРЕМЕННЫЕ ТЕНДЕНЦИИ РАЗВИТИЯ И ПРАВОВОЕ ОБЕСПЕЧЕНИЕ В РОССИИ

Конференция: CLIV Студенческая международная научно-практическая конференция «Молодежный научный форум»

Секция: Юриспруденция

лауреатов

участников

лауреатов

участников

CLIV Студенческая международная научно-практическая конференция «Молодежный научный форум»

P2P КРЕДИТОВАНИЕ: СОВРЕМЕННЫЕ ТЕНДЕНЦИИ РАЗВИТИЯ И ПРАВОВОЕ ОБЕСПЕЧЕНИЕ В РОССИИ

Аннотация. В статье дается анализ современных тенденций развития краудфандинга, в том числе p2p кредитования, в России. Представлена характеристика правового регулирования p2p кредитования в России и рассмотрены особенности нормативно-правовой базы. В целях раскрытия потенциала функционирования в России p2p кредитования – выявлены основные проблемы в нормативно-правовом регулировании данного сегмента экономики и предложены первоочередные пути их решения.

Ключевые слова: краудфандинг, p2p кредитование, кредитор, заемщик, Центральный Банк Российской Федерации, финансовые технологии, инвестиционные платформы, альтернативное кредитование.

В современной экономике России активно развивается инвестиционный рынок, в том числе рынок по альтернативному инвестированию и кредитованию, по организации привлечения инвестиций и предоставления кредитов – краудфандинг (от англ. crowd — «толпа», funding — «финансирование»). Краудфандинг – это инновационный финансовый инструмент инвестирования-кредитования, который подразделяется на четыре вида (сегмента), отличающиеся между собой по типу субъектов, участвующих в сделке:

- p2p кредитование – субъектами сделки в части кредитора и заёмщика являются физические лица;

- p2b кредитование – субъекты сделки: физическое лицо в части кредитора, юридическое лицо в части заёмщика;

- b2b кредитование – субъекты юридические лица в качестве и кредитора и заёмщика;

- rewards краудфандинг – субъектами могут выступать и физические и юридические лица в качестве и кредитора и заёмщика; особенностью данного вида краудфандинга является кредитование проектов за нефинансовое вознаграждение.

В данной статье раскроем современные тенденции развития отдельного сегмента краудфандинга – p2p кредитования в России и его основы и проблемы правового регулирования.

P2p кредитование («person-to-person») – сделки по предоставлению кредиторами своих временно свободных средств заёмщикам на условиях возвратности, платности, срочности. Субъектами данных сделок выступают физические лица, а финансирование проводится через площадки-посредники (операторы инвестиционных платформ). Особенностями p2p кредитования являются необеспеченность выдаваемых кредитов и, соответственно, наличие высокого риска их невозврата. Как следствие, процентные ставки по такому кредитованию выше уровня среднерыночных ставок по банковским кредитам.

К положительным сторонам p2p кредитования можно отнести:

Для кредитора и заёмщика: во-первых, это мобильный сервис, который позволяет удалённо проводить кредитные сделки, без личного визита; во-вторых, скорость получения кредита – подбор наиболее выгодного предложения по кредиту производится автоматизированной системой в режиме online. Для заёмщика: по p2p кредитам существует высокая степень вероятности его одобрения, так как отсутствуют законодательные требования к заемщику и его кредитной истории [5].

Основным институтом, обеспечивающим развитие новых финансовых технологий в России, в том числе p2p кредитование, является Центральный Банк Российской Федерации (далее – ЦБ РФ).

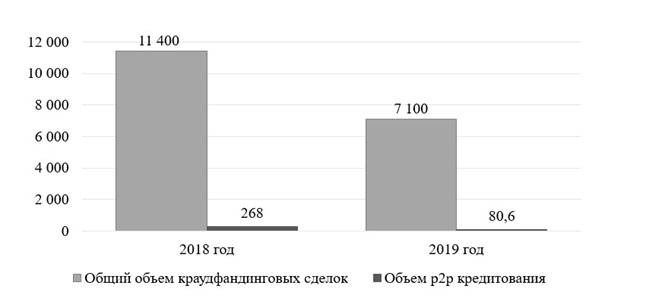

По опубликованной информации ЦБ РФ: p2p кредитование составляет совсем незначительную долю в общем объёме краудфандинговых сделок [7]. Так в 2019 году произошел спад объемов p2p кредитования на 70%: с 268 млн. руб. в 2018 году до 80,6 млн. руб. в 2019 году. И объем p2p кредитования в 2019 году составил чуть больше 1% от общего объема всех краудфандинговых операций (рис. 1).

Рисунок 1. Объем краудфандинговых операций, в т.ч. p2p кредитование, в России в 2018-2019 гг., млн. руб.

Из представленной статистики, наглядно видно, что p2p кредитование не является распространенным видом кредитования/инвестирования у физических лиц в России. Одной из причин такой динамики является, как раз, недостаточное правовое регулирование отношений между субъектами p2p кредитования в части прав и обязанностей субъектов сделки - кредиторов и заёмщиков.

В современной мировой экономике практически в любом государстве - финансовый (денежно-кредитный) регулятор страны испытывает дилемму по вопросу внедрения и регулирования новых финансовых технологий [6]. С одной точки зрения, должны быть сведены к минимуму риски по дестабилизации финансовой устойчивости экономической системы. А с другой точки зрения, игнорировать новые финансовые технологий – невозможно, следовательно, необходимо поступательно разрабатывать и внедрять нормативно-правовую базу по их регулированию [6].

Первым этапом в законодательном регулировании краундфандинга, в том числе p2p кредитования, стала разработка ЦБ РФ Федерального закона от 02.08.2019 г. №259-ФЗ «О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты РФ» [1], который вступил в силу 01 января 2020 года.

Указанный Федеральный закон от 02.08.2019 г. №259-ФЗ «О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты РФ» регулирует отношениях субъектов краудфандинговых сделок: заёмщиков и кредиторов с инвестиционными площадками, а также законодательно регулирует требования к таким площадкам [1]. Непосредственно сам ЦБ РФ является контролирующим органом по соблюдению инвестиционными площадками требований Федерального закона от 02.08.2019 г. №259-ФЗ «О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты РФ», в его полномочия, в частности, входит ведение актуального реестра операторов инвестиционных платформ и проведение проверок их деятельности [1].

Важно также отметить, что в Федеральном законе от 02.08.2019 г. №259-ФЗ «О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты РФ» законодатель, в частности, для p2p кредитования, определил максимальную сумму, которую физические лица могут инвестировать (кредитовать) через операторов инвестиционных платформ – не более шестисот тысяч рублей в год, а также установил, что для инвестирования физические лица не обязаны регистрироваться в качестве индивидуальных предпринимателей [1]. Возможно предположить, что внесение в Федеральный закон от 02.08.2019 г. №259-ФЗ «О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты РФ» ограничения по максимальной сумме в размере шестьсот тысяч рублей для физических лиц по инвестированию на инвестиционных платформах обусловлено противодействием легализации (отмыванию) доходов, полученных преступным путем, финансированию терроризма и финансированию распространения оружия массового уничтожения. Правовой механизм такого ограничения заложен в Федеральном законе от 07.08.2001 г. №115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма» [3].

Остаются и законодательно не урегулированные вопросы в сфере p2p кредитования:

1.Не решён вопрос о законодательном регулировании прав и обязанностей сторон в сделках по p2p кредитованию (отношения между заёмщиком и кредитором) [4]. Так как под действие Федерального закона от 21.12.2013 г. №353-ФЗ «О потребительском кредите (займе)» не попадают кредитные отношения между физическими лицами, так как ст. 3 Федерального закона «О потребительском кредите (займе)» определяет кредитора только как кредитную организацию или некредитную финансовую организацию [2].

2.Не защищены также права заёмщиков. У кредиторов и операторов инвестиционных площадок в сделках по p2p кредитованию отсутствуют обязанности по предоставлению полной и доступной информации заёмщику о предоставляемом кредите.

И так, подводя итог анализу рынка p2p кредитования в России и его правовой обеспеченности, необходимо отметить, что инновационные, современные финансовые технологии уже присутствуют в нашей отечественной экономике, это новая экономическая реальность. Новый финансовый инструмент, как p2p кредитование, пока занимает на отечественном кредитном рынке совсем незначительную долю. Но если в России появится соответствующая нормативно-правовая база, которая снизит кредитные риски, у p2p кредитования есть огромный потенциал для наращивания своих объемов. Начало появления такой нормативно-правовой базы уже положено – это принятие и вступление в силу Федерального закона от 02.08.2019 №259-ФЗ «О привлечении инвестиций с использованием инвестиционных платформ и о внесении изменений в отдельные законодательные акты РФ», который регулирует отношения между субъектами кредитования и инвестиционными площадками и контролирует деятельность таких операторов инвестиционных площадок [1].