ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ НАЛОГА НА ПРИБЫЛЬ И ДОХОДЫ ОРГАНИЗАЦИИ В СОВРЕМЕННЫХ УСЛОВИЯХ ХОЗЯЙСТВОВАНИЯ

Конференция: CLXV Студенческая международная научно-практическая конференция «Молодежный научный форум»

Секция: Экономика

CLXV Студенческая международная научно-практическая конференция «Молодежный научный форум»

ЭКОНОМИЧЕСКАЯ СУЩНОСТЬ НАЛОГА НА ПРИБЫЛЬ И ДОХОДЫ ОРГАНИЗАЦИИ В СОВРЕМЕННЫХ УСЛОВИЯХ ХОЗЯЙСТВОВАНИЯ

В современных условиях для управления организацией необходим багаж знаний во многих областях экономики. Наряду с менеджментом, маркетингом, бухгалтерским учетом и некоторыми другими направлениями основы налогообложения занимают одно из центральных мест и являются неотъемлемой частью деятельности любого субъекта хозяйствования. Налогообложение прибыли осуществляется во всех без исключения развитых странах мира, принимая форму налога на прибыль или доход юридических лиц, либо налога с корпораций.

Налог на прибыль является одной из основных современных форм налогового изъятия. Он занимает особое место в налоговых системах разных стран, так как напрямую уменьшает прибыль, которая является целью предпринимательской деятельности. Поэтому через этот налог государство может наиболее активно воздействовать на развитие экономики в целом и отдельных субъектов хозяйствования. Особенности его применения обусловлены теми или иными приоритетами конкретного государства или его экономическим положением.

По своей экономической сущности налог на прибыль является формой изъятия части чистого дохода, созданного производительным трудом и поступающего в государственный бюджет [1].

Выделение такого объекта налогообложения как доход организации было обусловлено тем, что по некоторым видам деятельности материальные затраты невелики, зато в себестоимости значительная часть приходится на заработную плату. Объектом обложения являются дивиденды и приравненные к ним доходы [2, с.146].

Правовое регулирование взимания налога на прибыль и доходы организаций в Республике Беларусь осуществляется в соответствии ст. 166– ст. 187 главы 16 Налогового кодекса Республики Беларусь (Особенная часть) [3].

Налог на прибыль относится к группе прямых и пропорциональных налогов, поскольку его сумма, с одной стороны, зависит от конечных финансовых результатов деятельности организаций, а с другой ‑ непосредственно относится на уменьшение их доходов. В отличие от косвенных налогов, которые не связаны с результатами финансово-хозяйственной деятельности субъекта и при использовании которых фискальный эффект достигается даже в условиях убыточной деятельности, налог на прибыль учитывает уровень платежеспособности налогоплательщика. При этом налоговый метод обложения прибыли обеспечивает правовую защиту имущественных интересов предприятия независимо от формы собственности. Он строится на стабильных и долговременных финансовых отношениях с бюджетом и обеспечивает полную самостоятельность предприятий в распоряжении прибылью после его уплаты.

Являясь частью налоговой системы государства, налог на прибыль учитывает особенности налогообложения различных видов доходов хозяйствующих субъектов, направленных на выполнение основных функций налогов. Функциональная определенность налогообложения предопределяет особенности построения налогов, характер их действия и сферу применения, формируя таким образом налоговую политику государства [1].

Налог на прибыль был введен в 1992 г. по всей территории Беларуси, но белорусам он и раньше был знаком: в 20-е годы государственные и кооперативные организации облагались подоходным налогом, однако с 1930 г. налогообложение юридических лиц упразднили, заменив двухканальной системой, когда чистый доход расщеплялся на два элемента ‑ прибыль и налог с оборота. Действовал различный режим аккумуляции средств в бюджет: из прибыли отчислялась ее часть, а налог с оборота поступал полностью. Связь организаций с бюджетной системой основывалась на жесткой системе распределения прибыли.

В конце 70-х годов сформировалась новая модель взаимоотношений хозяйствующих субъектов с бюджетом: был введен нормативный метод распределения прибыли, что явилось основой для налогообложения прибыли. В то же время экономические нормативы отчислений прибыли в бюджет не смогли заменить налоги, так как нормативы были дифференцированы по отраслям, регионам и даже по отдельным предприятиям; они часто менялись.

Сравнивая налоговый и нормативный методы обложения прибыли, следует отметить преимущества первого:

- он усиливает правовую защиту имущественных интересов хозяйствующих субъектов независимо от форм собственности;

- строится на основе стабилизации долговременных финансовых взаимоотношений с бюджетом в соответствии с устойчивым законодательством, которое охраняет юридическое лицо от диктата министерства, ведомства и другого централизованного органа;

- обеспечивает полную самостоятельность предприятиям в распоряжении прибылью после уплаты налога;

- создает мощный стимул повышения эффективности производства;

- предоставляет государству важный рычаг для регулирования производства путем использования ставок налога, льгот и санкций [6, с. 225].

В целом налогообложение прибыли хозяйствующих субъектов обеспечивает им более или менее безболезненные условия вхождения в рыночные отношения, способствует возникновению свободной конкуренции между предприятиями различных форм собственности.

В странах Запада налог на прибыль компаний (корпорационный налог) существует на постоянной основе с начала второй мировой войны. Система налогообложения прибыли построена по единой схеме: прибыль компаний облагается как центральным правительством, так и местными органами власти, объектом обложения выступает прибыль; ставки налога, как правило, устанавливаются пропорционально или имеют незначительную прогрессию.

Налог на прибыль во всех странах имеет двоякое значение, основанное на основных его функциях (рисунок 1).

Рисунок 1. Значение налога на прибыль во всех странах

Двоякое значение налога на прибыль объясняется следующим. Во-первых, налог на прибыль является важным доходным источником бюджета. Во-вторых, налог на прибыль играет роль экономического инструмента регулирования экономики. Государство, лишенное собственности, не способно управлять производственным процессом административными методами, поскольку они не подкрепляются экономическими стимулами. Деятельность частных предприятий, акционерных обществ определяется в первую очередь требованиями рынка. По этим причинам управление хозяйственными процессами возможно лишь экономическими методами и, прежде всего, набором элементов налогообложения прибыли: ставками, расчетом объекта обложения, льготами и санкциями. Через эти рычаги государство оказывает серьезное влияние на развитие производства: стимулирует либо сдерживает [2, с. 227].

Далее проанализируем налоговую нагрузку на экономику Республики Беларусь и обозначим роль налога на прибыль в формировании ВВП и налоговых доходов Республики Беларусь.

На рисунке 2 представлена налоговая нагрузка на экономику Республики Беларусь в 2008-2020 гг.

Рисунок 2- Налоговая нагрузка на экономику Республики Беларусь в 2008-2020 годах

Из данных рисунка 2 видно, что в 2020 году величина налоговой нагрузки на экономику Республики Беларусь составила 22,8 % к ВВП и по сравнению с 2019 годом снизилась на 1,7 п. п., что обусловлено опережающей динамикой снижения налоговых доходов в сопоставимых ценах (темп роста – 92,3 %) по отношению к сокращению ВВП (темп роста – 99,1 %).

В таблице 1 проанализированы налоговые доходы консолидированного бюджета Республики Беларусь в 2019-2020 годах:

Таблица 1.

‑ Налоговые доходы консолидированного бюджета Республики Беларусь в 2019-2020 годах

|

Виды доходов |

Удельный вес в ВВП, % |

Отклонение (+/-), п. п. |

Справочно: |

||

|---|---|---|---|---|---|

|

2019 г. |

2020 г. |

удельный вес в налоговых доходах в 2020 г., % |

темп роста поступлений к 2019 г., % |

||

|

Налоговые доходы, в том числе: |

24,5 |

22,8 |

-1,7 |

100,0 |

92,3 |

|

налоги на товары (работы, услуги) |

11,9 |

12,0 |

0,1 |

52,6 |

100,1 |

|

налоги на доходы и прибыль |

7,4 |

6,6 |

-0,8 |

29,3 |

89,2 |

|

налоговые доходы от внешнеэкономической деятельности |

3,5 |

2,8 |

-0,7 |

12,3 |

78,9 |

|

налоги на собственность |

1,2 |

1,0 |

-0,2 |

4,2 |

78,9 |

|

другие налоги, сборы (пошлины) и иные обязательные платежи |

0,5 |

0,4 |

-0,1 |

1,6 |

79,4 |

Как видно из таблицы 1, уровень налоговой нагрузки (налоговых доходов в ВВП) в 2020 году снизился по сравнению с 2019 годом за счет сокращения в ВВП доли налогов на доходы и прибыль (-0,8 п. п.), налоговых доходов от внешнеэкономической деятельности (-0,7 п. п.), налогов на собственность (-0,2 п. п.), других налогов, сборов (пошлин) и иных обязательных платежей (-0,1 п. п.). В то же время степень снижения налоговой нагрузки смягчилась ростом доли в ВВП налогов на товары (работы, услуги) (+0,1 п. п.).

Отметим, что налоги на доходы и прибыль занимают второе место в налоговой нагрузке, но в эту сумму включен подоходный с физических лиц налог, который составляют большую часть налогов на прибыль и доходы в таблице 1.

Поэтому в таблице 2 рассмотрим составные элементы обобщенной группы «налоги на прибыль и доходы» и выделим долю в ВВП налога на прибыль и доходы организаций в 2019-2020 годах.

Таблица 2.

Структура налогов на доходы и прибыль и их удельный вес в ВВП

|

Наименование платежа |

Поступления |

Удельный вес в % к ВВП |

||||

|

млн. р. |

темп роста к 2019 г., % |

в % к общей сумме |

2019 г. |

2020 г. |

отклонение, (+/-), п.п. |

|

|

Всего налогов на доходы и прибыль, |

9 815,5 |

89,2% |

100,0% |

7,4% |

6,6% |

-0,8 |

|

в том числе: |

||||||

|

подоходный налог |

6 669,5 |

102,4% |

68,0% |

4,4% |

4,5% |

0,1 |

|

налог на прибыль |

2 789,7 |

66,7% |

28,4% |

2,8% |

1,9% |

-0,9 |

|

налог на доходы |

356,3 |

116,8% |

3,6% |

0,2% |

0,2% |

– |

Из данных таблицы 2 видно, что налог на прибыль в ВВП составляет 6,6 % в 2020 году по сравнению с 7,4 % в 2019 году, а налог на доходы составляет по 0,2% в 2019-2020 годах.

Сокращение в ВВП доли налога на прибыль (-0,9 п. п.) произошло по причине снижения поступлений данного налога на 33,3 % вследствие ухудшения финансовых результатов деятельности организаций в условиях сложной эпидемиологической обстановки [4].

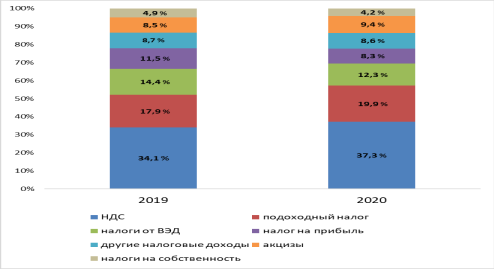

На рисунке 3 представлена структура налоговых доходов консолидированного бюджета Республики Беларусь в 2019-2020 годах.

Рисунок 3. Структура налоговых доходов консолидированного бюджета за январь-декабрь 2019-2020 гг.

На рисунке 3 видно, что наибольший удельный вес (91,4%) в общем объеме налоговых поступлений занимают: налог на добавленную стоимость (37,3%), подоходный налог (19,9%), налоговые доходы от внешнеэкономической деятельности (12,3%), акцизы (9,4%), налог на прибыль (8,3%), налоги на собственность (4,2%).

За 2020 год поступления по основным доходным источникам составили:

по налогу на добавленную стоимость – 12 495,7 млн. р. (увеличение на 11,0% в номинальном выражении, на 0,8% – в реальном);

по подоходному налогу – 6 669,5 млн. р. (увеличение на 12,7% в номинальном выражении, на 2,4% – в реальном);

по налоговым доходам от внешнеэкономической деятельности – 4 123,2 млн. р. (уменьшение на 13,1% в номинальном выражении, на 21,1% – в реальном);

по налогу на прибыль – 2 789,7 млн. р. (уменьшение на 26,6% в номинальном выражении, на 33,3% – в реальном);

по акцизам – 3 144,2 млн. р. (увеличение на 12,6% в номинальном выражении, на 2,3% – в реальном);

по налогам на собственность – 1 395,4 млн. руб. (уменьшение на 13,2% в номинальном выражении, на 21,1% – в реальном) [5].

Таким образом, в налоговой системе Республики Беларусь налог на прибыль организации является одним из наиболее значимых ‑ он обеспечивает значительные поступления средств, как в республиканский бюджет, так и в местные бюджеты.

Налог на прибыль является одним из эффективных инструментов перераспределения доходов и макроэкономического регулирования. Он имеет значительный потенциал влияния на межрегиональное распределение ресурсов. Вопросы, связанные с этим налогом, имеют большое значение не только для государства, но и для отдельных организаций, так как сумма его выплат зачастую достаточна значительна.

Налог на прибыль организаций является традиционно бюджетообразующим налогом. Фискальная природа налога и назначение его как средства финансового обеспечения деятельности государства неоспоримы. В доходах бюджетной системы Республики Беларусь роль налога на прибыль организаций достаточно существенна.

Налог на прибыль организаций занимает второе место после НДС в формировании налоговых доходов. Также высока его роль в формировании доходной базы местных бюджетов Республики Беларусь, где он занимает третье место в их доходных источниках, уступая лишь подоходному налогу и налогам на собственность, полностью зачисляемым в местные бюджеты. Налог на прибыль организаций фактически является налогом на финансовый результат, сформированный в учете по факту совершения организацией всех хозяйственно значимых действий в истекшем периоде.

Вместе с тем налог на прибыль играет существенную роль в экономике и финансах любого государства. Налог на прибыль организаций является тем налогом, с помощью которого государство может наиболее активно воздействовать на развитие экономики. Благодаря непосредственной связи этого налога с размером полученного налогоплательщиком дохода, через механизм предоставления или отмены льгот и регулирования ставки государство стимулирует или ограничивает инвестиционную активность в различных отраслях экономики и регионах. Значительную роль в регулировании экономики играет также амортизационная политика государства, напрямую связанная с налогообложением прибыли организаций. Велика роль этого налога в развитии малого предпринимательства, а также в привлечении в экономику страны иностранных инвестиций, поскольку и законодательстве многих стран предусматривается полное или частичное освобождение от уплаты именно этого налога в первые годы создания и функционирования малых и совместных с иностранным участием предприятий.

На основании результатов исследования можно сделать вывод, что снижение доли налога на прибыль в ВВП на 0,9 п. п. в 2020 году по сравнению с 2019 годом произошло по причине сокращения поступлений данного налога на 33,3 % вследствие ухудшения финансовых результатов деятельности организаций в условиях сложной эпидемиологической обстановки.