Дробление бизнеса: налоговая оптимизация или необоснованная минимизация

Конференция: XVIII Студенческая международная научно-практическая конференция «Молодежный научный форум»

Секция: Юриспруденция

XVIII Студенческая международная научно-практическая конференция «Молодежный научный форум»

Дробление бизнеса: налоговая оптимизация или необоснованная минимизация

Business split: tax optimization or unreasonable minimization

Victoria Che

Student of FGBOU HPE "Far Eastern State Transport University" Institute of Integrated Forms of Education, Russian Federation, Yuzhno-Sakhalinsk

Аннотация. В статье рассмотрены теоретические и практические проблемы дробления бизнеса. Дробление бизнеса рассматривается как один из неоднозначных, рисковых и, нередко, незаконных способов снижения налоговых расходов предприятия. Приведены мнения исследователей о сущности дробления бизнеса.

Abstract. The article considers theoretical and practical problems of business fragmentation. Business fragmentation is seen as one of the ambiguous, risky and, often, illegal ways to reduce the company's tax expenses. The views of researchers on the essence of business fragmentation are presented.

Ключевые слова: дробление бизнеса, налоговая оптимизация, минимизация налогов, налоги

Keywords: business fragmentation, tax optimization, tax minimization, taxes

Предпринимательская деятельность, как осуществляемая на свой риск предпринимателями деятельность, имеет целью получение прибыли от пользование имуществом, продажи товаров, выполнения работ или оказания услуг. Процесс генерации прибыли укрупненно обусловлен двумя группами эффективных действий предпринимателя: повышения доходов в результате увеличения выручки, товарооборота и снижения расходной части предпринимательской деятельности. Таким образом, стремление к снижению затрат предпринимателей становится необходимым условием генерации прибыли.

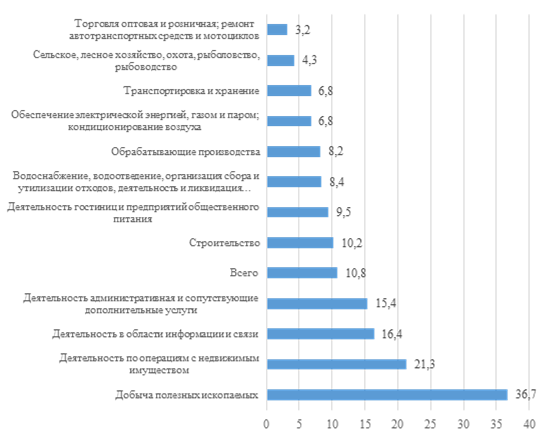

Традиционной одной из основных статей затрат предпринимательской деятельности становятся налоговые отчисления в бюджеты различных уровней. Даже с учетом минимальных границ Департамента Налоговой политики Минфина РФ, налоговая нагрузка в среднем на российские предприятия и на предприятия отдельных секторов экономики достаточно существенна (рисунок 1).

Рисунок 1. Налоговая нагрузка по видам экономической деятельности в России, 2017 г.

Источник: Налоговая нагрузка по видам экономической деятельности в 2017 году [Электронный ресурс] / Консультант. URL – http://www.consultant.ru/ (дата обращения 21.08.2018 г.)

В таких условиях предпринимательские структуры оптимизируют и налоговые затраты – законными и незаконными, действенными и недейственными способами. Одним из распространенных в российской и зарубежной практике способов снижения налоговых затрат, имеющих неоднозначные оценки как с точки зрения предпринимательства, так и с позиций налогового правоприменения является дробление бизнеса. Неоднозначность данного способа снижения налоговых затрат требует его изучения и оценки с различных позиций.

Отметим прежде, что «дробление бизнеса» воспринимается по-разному и представителями исследовательской общественности. Мнения относительно экономической и правовой природы дробления бизнеса можно разделить на две группы. В соответствии с первой группой, дробление бизнеса рассматривается в положительном и дозволенном для предпринимателей ключе как одно из направлений снижения расходов на налоги В том числе дробление бизнеса рассматривают в этой группе мнений как:

- инструмент повышения эффективности управления бизнесом [1];

- метод налоговой оптимизации [2];

- способ налоговой оптимизации [3];

В соответствии с другой позицией, дробление бизнеса рассматривается в деструктивном ключе, преимущественно как имеющая признаки незаконной деятельность, способствующая противоправному занижению налоговой базы и объема уплачиваемых налогов предпринимателями. Здесь дробление бизнеса рассматривается, соответственно, как:

- способ ухода от уплаты от налогов [4];

- схема уклонения от налогообложения [5];

- незаконный способ снижения налоговой нагрузки [6] и др.

Такое разделение мнений обусловлено различным содержанием моделей и схем, используемых при дроблении бизнеса [3]. Действительно, при дроблении бизнеса не всегда явно прослеживается грань между законностью и незаконностью предпринимаемых бизнесом действий.

Федеральная налоговая служба в силу своих функций, относится к проблеме дробления бизнеса весьма критично. В 2017 году указанным ведомством в письме от 11 августа 2017 г. № СА-4-7/15895@ предпринята попытка выделить признаки согласованности действий участников схем дробления бизнеса с целью получения необоснованной налоговой выгоды (далее - ННВ) [6]. К таким признакам отнесены:

- дробление бизнеса с целью получения ННВ используется, как правило, несколькими лицами, использующими специальные системы налогообложения (ЕНВД или УСН) вместо исчисления и уплаты НДС, налога на прибыль и налога на имущество;

- необоснованное дробление бизнеса приносит экономические результаты всем участникам данной схемы;

- выгодоприобретателями необоснованного дробления бизнеса являются налогоплательщик, его участники, должностные лица или лица, осуществляющие фактическое управление деятельностью семы;

- участники необоснованного дробления бизнеса осуществляют аналогичный вид экономической деятельности;

- для необоснованного дробления бизнеса характерно создание организаций в течение небольшого промежутка времени непосредственно перед расширением производственных мощностей или увеличением численности персонала;

- участники такой схемы несут расходы друг за друга;

- аффилированность участников схемы;

- формальность распределения персонала без изменения их должностных обязанностей;

- отсутствие у подконтрольны лиц оборотных средств, кадровых ресурсов;

- использование участниками необоснованного дробления одних и тех же вывесок, адресов фактического местонахождения, банков и др.;

- фактическое управление деятельностью участников одними лицами и др.

Таким образом, однозначный ответ на вопрос о том, является ли дробление бизнеса налоговой оптимизацией или необоснованной минимизацией возможен только при понимании степени законности используемой схемы дробления. Законные способы дробления бизнеса, не противоречащие сложившейся налоговой и судебной практике, позволяют получить ряд преимуществ, в том числе:

- возможность провести кадровую оптимизацию бизнес-процессов компании;

- возможность централизовать управление группой компанией из единого центра для обеспечения координации и получения экономических преимуществ от неё;

- получение банковских кредитов за счёт обеспечения «прозрачности» осуществляемой деятельности;

- не противоречащее налоговому законодательству снижение затрат на налоги компании.

Недостатки дробления бизнеса проявляются преимущественно при использовании необоснованных схем дробления. В частности, возрастают риски ответственности компании, получения штрафов, потерь времени на судебные разбирательства.