Минимизация трансакционных издержек на примере Сбербанка России

Конференция: II Студенческая международная научно-практическая конференция «Молодежный научный форум»

Секция: Экономика

II Студенческая международная научно-практическая конференция «Молодежный научный форум»

Минимизация трансакционных издержек на примере Сбербанка России

В последние годы наблюдается тенденция, заключающаяся в том, что многие крупные компании используют снижение трансакционных издержек как средства повышения прибыли.

В связи с этим возрастает роль информационных технологий, которые существенным образом преобразуют бизнес, повышают информационную привлекательность, снижают трансакционные издержки. Именно снижение трансакционных издержек является одной из оптимальных стратегий повышения эффективности деятельности фирмы. С помощью информационных технологий сотрудничество с другими кампаниями и клиентами становится более быстрым и менее дорогостоящим.

Рассмотрим способы минимизации трансакционных издержек на примере коммерческого банка – Сбербанка России.

Сбербанк является современным крупнейшим многоцелевым коммерческим банком, на территории Российской Федерации и стран СНГ. Сбербанк России производит обслуживание физических и юридических лиц, а так же государственные предприятия, муниципалитеты и субъекты РФ. Услугами Сбербанка пользуются более 110 млн физических лиц. Также, из всех зарегистрированных в России юридических лиц, 22% отдают предпочтение Сбербанку. Широкий спектр услуг, предоставляемых Сбербанком, включает в себя: депозиты, различные виды кредитования (потребительские кредиты и ипотеку), банковские карты, денежные переводы, банковское страхование и брокерские услуги. Банк занимает крупнейшую долю на рынке вкладов и считается самым крупным кредитором российской экономики. На его долю приходится 46% вкладов населения, 38,7% кредитов физическим лицам и 32,2% кредитов юридическим лицам. Сбербанк, на сегодняшний день, имеет 12 территориальных банков и более 14 тысяч отделений по всей стране, в 83 субъектах РФ.[1]

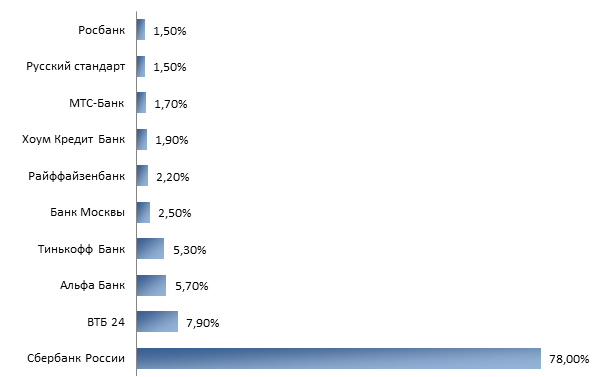

Интернет-банк — наиболее популярный дистанционный канал, осуществляющий банковское обслуживание. Большая часть пользователей в России имеет интернет-банк «Сбербанк Онлайн». Им пользуется более 29 млн человек, что составляет почти 82 % от числа всех пользователей интернет-банкинга в России.

Рисунок 1. Топ-10 интернет-банков по количеству пользователей (относительно всей аудитории интернет банкинга)

С помощью системы мобильного банкинга Сбербанка «Мобильный банк» клиенту предоставляется возможность получать полную информацию по всем проводимым операциям, осуществлять платежи, денежные переводы и прочие процедуры с мобильного устройства, что в значительной степени экономит время клиента. «Сбербанк Онлайн» — также является системой мобильного банкинга. Данное приложение даёт возможность совершать различные банковские операции(в дальнейшем БО) на личном ПК или ноутбуке, независимо от времени суток.[6] Система интернет-банкинга «Сбербанк Бизнес Онлайн» – это система ДБО, благодаря которой, можно подготавливать и отправлять платежные документы, получать информацию о движении денежных средств по счетам, взаимодействовать с сотрудниками Сбербанка путем обмена сообщениями.[7]

Рисунок 2. Схема основных услуг ДБО Сбербанка

В России мобильными банковскими приложениями Сбербанка для смартфонов и планшетов пользуются 14 млн человек, то есть 78% всей аудитории Мобильного банкинга.[1]

Рисунок 3. Топ-10 мобильных банков по количеству пользователей (относительно всей аудитории мобильного банкинга)

Благодаря развитию электронно-вычислительной техники сократились трудовые затраты при совершении БО и появилась возможность внедрения принципиально новых банковских продуктов. Однако в это же время произошло увеличение других видов трансакционных издержек. В частности, обращающий на себя внимание рост издержек информационного обмена (оказание услуг информационно-консультационного характера, развитие платежно-расчетных систем).[4]

Таким образом, можно предположить, что Сбербанк, отдает больший приоритет информационному обеспечению БО и получает возможность сократить трансакционные издержки на взаимодействие с контрагентами. Также, группа Сбербанка может оптимизировать расходы, которые связанны с трудовыми ресурсами. Так, в 2017 году в РФ сократилось количество офисов банковского обслуживания населения на 1327 единиц — до 14,826 тыс. офисов с 16,174 тыс. на начало прошлого года, а сокращение штата в 2017 году составило 5,6 тыс. человек.[1]

Вследствие развития каналов удаленного обслуживания клиентов основные сервисы Сбербанка становятся более мобильными и дистанционными, а значит более комфортными для клиента, о чем свидетельствует статистика пользователей «Сбербанк Бизнес Онлайн»: 1,4 млн клиентов совершают операции в этой системе; к концу 2017 года 99 % платежей совершались через «Сбербанк Бизнес Онлайн».[1]

К преимуществам, которые дает банку развитие трансакционного бизнеса относятся:

· развитие розничной инфраструктуры банка в местах, где открытие филиалов, отделений, дополнительных офисов и т.д. по каким-то причинам представляется нецелесообразным;

· обеспечение статуса «высокотехнологичного» банка;

· значительное упрощение продвижения новых банковских продуктов и услуг

Перечислим преимущества трансакционного бизнеса для клиентов[5]

· эффективное использование временно свободных денежных средств;

· возможность согласования условий размещения и размещения депозитов, используя при этом электронные средства связи.

· стоимость каждой трансакции, которая включена в пакет трансакционных услуг, существенно ниже стоимости такой же БО в отдельности.

Коммерческие банки, вкладывая средства в развитие информационных технологий, создавая удобные для клиентов мобильные приложения в первую очередь, повышают эффективность собственной работы за счёт снижения трансакционных издержек. Такая практика положительно влияет на доходы банка и на удовлетворение потребностей клиента.