Проблемы, особенности и пути развития технологии «Интернет-банкинг»

Конференция: LXVII Студенческая международная научно-практическая конференция «Молодежный научный форум»

Секция: Экономика

LXVII Студенческая международная научно-практическая конференция «Молодежный научный форум»

Проблемы, особенности и пути развития технологии «Интернет-банкинг»

Данная статья посвящена современному обслуживанию клиентов кредитных организаций, использованию технологии «Интернет-банкинг». На примере ПАО «Сбербанк России» показано как быстро развивается данная технология, вовлекая большое количество клиентов. Тенденцию к такому росту невозможно игнорировать, а значит, обеспечение дистанционного обслуживания является приоритетной задачей банков.

Технологии меняют нашу жизнь, внедряясь во все сферы деятельности человека. Кредитные организации так же приспосабливаются к новым реалиям, создавая всё новые и новые способы использования банковских услуг. Одной из таких услуг является интернет-банкинг - самый популярный вид обслуживания.

Интернет-банкинг – относительно новая технология, используемая в кредитных организациях для дистанционного обслуживая клиентов с помощью устройств, подключенных к сети «Интернет».

Технология «интернет-банкинг» является составной частью дистанционного банковского обслуживания, однако уже сейчас, некоторые организации, включая банки, разделяют эти понятия, считая, что интернет-банкинг – отдельный, самостоятельный сервис [1, с. 55]. Из этого вытекает первая проблема – проблема терминологии.

Клиенты не знают разницы между дистанционным банковским обслуживанием, SMS-банкингом и интернет-банкингом. Во многом, данная неясность обусловлена отсутствием единого нормативного документа, который бы давал основные понятия и разделял их. Для устранения проблемы, государству необходимо нормативно установить и обновить банковскую терминологию, чтобы избавиться от путаницы. Из-за отсутствия точной и современной нормативно-правовой базы, кредитные организации разрабатывают собственные локальные акты, которые регулируют данные понятия. Это приводит к тому, что каждая организация в данный момент может сама решать, что считать дистанционным банковским обслуживанием и стоит ли включать в это понятие «интернет-банкинг» [1, с. 61]..

Проанализировав проблему терминологии, следует рассмотреть текущее состояние и динамику развития самой технологии.

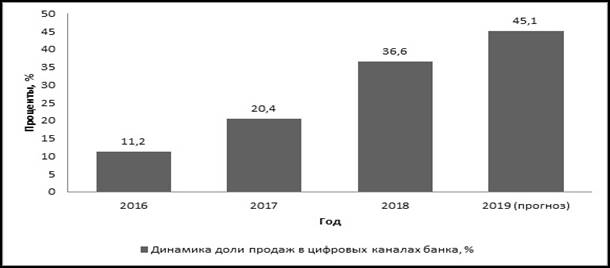

По данным ежегодного отчёта ПАО «Сбербанк России», динамика доли продаж в цифровых каналах банка за последние три года растёт высокими темпами (рисунок 1) [3].

Рисунок 1. Динамика доли продаж в цифровых каналах ПАО «Сбербанк России» в период 2016-2018 года, %, по данным [3].

Если в 2016 году доля продаж в цифровых каналах банка была всего лишь 11,2%, то к 2018 году этот показатель вырос на 25,4% и составил 36,6%. Такой рост можно связать с политикой банка, которая старается переводить своих клиентов на дистанционное обслуживание для того, чтобы снизить нагрузку клиентопотока на офисы банка, а так же для уменьшения расходов на их содержание [3]. Согласно прогнозам, рост немного замедлится в связи с набором основной массы аудитории, которая пользуется сервисом «Сбербанк Онлайн».

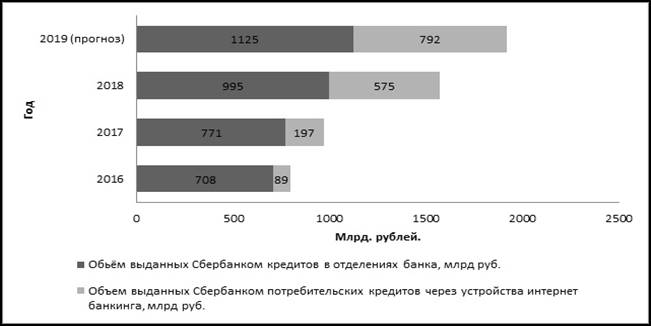

Для того чтобы рассмотреть динамику на примерах реальных услуг и увидеть разницу в объёмах выданных кредитов между отделениями Сбербанка и сервисами интернет-банкинга обратимся к рисунку 2.

Рисунок 2. Сравнение объёма выданных потребительских кредитов в отделениях и с использованием технологии интернет-банкинг в ПАО «Сбербанк России» 2017-2019 года, млрд. руб. по данным [3]

Данная гистограмма показывает, что объём выданных потребительских кредитов через интернет-банкинг вырос за последние три года в несколько раз и составил на 2019 год 575 млрд рублей.

Этому способствует всё та же политика Сбербанка, а так же специальные предложения, которые предлагают клиентам сервиса «Сбербанк онлайн» подавать заявки на потребительские кредиты по пониженным процентам. Банку выгодна такая позиция, так как на обслуживание одного клиента в отделении банка тратиться много времени, а так же требуется специально обученный специалист, которому необходимо платить заработную плату. Клиенту же, данная политика тоже выгодна: не нужно ходить в отделение банка, а пониженные хоть на пол процента ставки при большом сроке кредитования помогают сэкономить.

На данный момент сервисы, предоставляющие услуги интернет-банкинга намного удобнее физического похода в банк, однако и они имеют свои недостатки.

Основным критерием для любых клиентов является безопасность. Несмотря на продвинутые системы защиты, люди по-прежнему могут потерять свои деньги из-за мошенников. Самой большой проблемой стали телефоны, ведь мошенник может получить доступ к информации на памяти устройства, а так же, взломав пароль для приложения «Сбербанк Онлайн», получить доступ к счетам клиента.

Кроме этого, существует вероятность перехвата платежей. На сервера банка может произойти атака, после которой есть вероятность, что мошенники получат доступ к системе и смогут управлять денежными средствами клиентов, пока кредитная организация решает проблемы безопасности [1, с. 74].

Однако для клиентов, самым важным является получение полной информации об услугах, особенно при использовании услуги интернет-банкинг. Если в случае офисного обслуживания, человек может спросить у сотрудника банка интересующую его информацию, или же прочитать условия в договорах, то при дистанционном обслуживании кредитные организации могут намеренно скрывать самую актуальную информацию, например об уплате комиссий.

Так как технология интернет-банкинга не идеальная и имеет свои недостатки, следует рассмотреть перспективную модель развития данных сервисов. Модель системы интернет-банкинга для клиента заёмщика должна иметь максимально доступную систему безопасности.

Каждая система должна использовать биометрические данные для доступа к приложениям на телефоне. Таким образом, даже в случае потери устройства, мошеннику будет сложнее взломать пароль с целью использования средств клиента.

Для обеспечения защиты со стороны банка, следует использовать самую безопасную на данный момент систему блокчейн. Она имеет преимущества в безопасности, так как связь между блоками обеспечивается не только нумерацией, но и тем, что каждый блок содержит свою собственную хеш-сумму и хеш-сумму предыдущего блока. Для изменения информации в блоке придётся редактировать и все последующие блоки. Чаще всего копии цепочек блоков хранятся на множестве разных компьютеров независимо друг от друга. Это делает крайне затруднительным внесение изменений в информацию о счетах клиента, уже включённую в блоки [2]. Данная система сделает почти невозможным взлом со стороны сервиса интернет-банкинга, а значит, солидно повысит доверие клиентов к кредитной организации.

Для решения проблемы информирования, следует структурировать данные об услугах таким образом, чтобы клиенты могли видеть полную информацию в удобном виде, чтобы самые необходимые показатели были доступны, без маркетинговых уловок.

Использование данной модели поможет кредитным организациям получать новых клиентов, а вторые, в свою очередь, будут уверены в продуктах банка, что приведёт к непосредственному росту доверия к дистанционной системе обслуживания.