Стратегическое налоговое планирование в организации: основные этапы и способы повышения эффективности

Секция: Экономика

XIX Студенческая международная научно-практическая конференция «Общественные и экономические науки. Студенческий научный форум»

Стратегическое налоговое планирование в организации: основные этапы и способы повышения эффективности

Обязанность по уплате налогов в бюджеты различных уровней, а также во внебюджетные государственные фонды возникает у предприятия в момент его регистрации и сохраняется на протяжении всего срока функционирования. Производство и реализация товаров, выполнение работ и оказание услуг связаны с созданием добавленной стоимости, которая облагается НДС, владение имуществом приводит к обязанности по выплате налога на имущество, а найм сотрудников обязывает компанию выплачивать отчисления во внебюджетные государственные фонды. Вышеперечисленные налоги чаще всего уплачиваются предприятием с самого начала его жизненного цикла, даже при отсутствии у предприятия прибыли, а в процессе увеличения объёмов и количества видов деятельности организации расширяется и список подлежащих к уплате в бюджет налогов, а также их объём.

Налоговые поступления являются одним из основных источников дохода любого государства, а плательщиками большинства видов налогов являются юридические лица. Кроме того, компании также могут являться налоговыми агентами, например, в России юридические лиц и индивидуальные предпринимателей исполняют роль налоговых агентов по НДФЛ в отношении своих сотрудников. Таким образом, массовое неисполнение предприятиями своих обязанностей по уплате налогов может привести к стремительному росту бюджетного дефицита, поэтому государство через уполномоченные органы жёстко контролирует исполнение налогового законодательства и устанавливает строгие санкции за допущенные нарушения.

В таких условиях вопросы налогообложения являются неотъемлемой частью жизни организации, оказывая непосредственное влияние на итоговый финансовый результат деятельности фирмы и отношения юридического лица с государственными органами.

Следовательно, формирование политики фирмы в отношении налоговых обязательств — обязательное условие разработки эффективной стратегии компании. В данной статье автором будут рассмотрены особенности стратегического налогового планирования и выделены основные принципы и правила построения эффективной стратегии налогового планирования.

В. В. Зябриков выделяет 4 варианта налоговой политики компании, которые представлены в табл. 1.

Таблица 1.

Виды налоговой политики фирмы

|

|

Законные по намерениям способы |

Незаконные по намерениям способы |

|

Активный подход |

Налоговое планирование |

Уклонение от уплаты налогов |

|

Пассивный подход |

Стандартный способ |

Обход налогов |

Источник: Зябриков, В. В. Презентация «Налоги и налоговое планирование» / В. В. Зябриков // 2018. – 357 с.

Наиболее предпочтительным вариантом налоговой политики для компании, по мнению автора, является налоговое планирование, которое предполагает проактивную позицию фирмы в вопросах управления своими налоговыми обязательствами в рамках существующего законодательства. Стандартный способ управления налоговыми обязательствами, т. е. отказ от оптимизации налоговых выплат приводит к завышенным налоговым платежам в бюджет, а обход и уклонение от уплаты налогов являются противозаконными деяниями, совершение которых предполагает наложение санкций на юридическое лицо, а в некоторых случаях и на физических лиц, которые умышленно нарушили законодательство.

Таким образом, налоговое планирование является важным аспектом деятельности организации, на котором должно быть сконцентрировано внимание топ-менеджмента любой фирмы. Стоит отметить, что в России проблема реализации эффективного налогового планирования особенно актуальна, так как потребность в его осуществлении возникла относительно недавно, после перехода к рыночной экономике.

В научном сообществе существует два подхода к определению понятия «корпоративное налоговое планирование». Первый подход рассматривает налоговое планирование как деятельность, направленную на минимизацию налоговых отчислений в бюджет (в абсолютном или относительном выражении). Такого мнения придерживается, например, А. Б. Высотская, которая считает налоговое планирование «последовательностью действий и избранием порядка ведения бухгалтерского учёта, ориентированного на легитимное снижение бремени налогообложения» [3, С. 56]

В то же время, в экономической науке существует другой подход к определению понятия «корпоративное налоговое планирование», представители которого акцентируют внимание не на минимизации налоговых платежей, а на их оптимизации в рамках общей стратегии компании, и его популярность в научном сообществе в последнее время повышается.

Обобщающим определением понятия «корпоративное налоговое планирование» в рамках второго подхода является, по мнению автора, определение данное С. В. Барулиным, который считает, что корпоративное налоговое планирование «представляет собой интеграционный процесс, заключающийся в упорядочивании хозяйственно-финансовой деятельности в соответствии с действующим налоговым законодательством и стратегией развития предприятия» [2]. Определение С. В. Барулина, на взгляд автора, наилучшим образом раскрывает приоритетность выгоды, получаемой предприятием от оптимизации своей хозяйственно-финансовой сферы и улучшения стратегии развития с помощью осуществления налогового планирования, над абсолютными суммами экономии налогов, которые может обеспечить процесс налогового планирования.

Успешность оптимизации деятельности компании с помощью налогового планирования зависит от воплощения компанией следующих принципов налогового планирования, перечисленных в работе Г. И. Анохиной [1, С. 392]:

- Комплексность – учёт разных сторон жизни организации в процессе осуществления налогового планирования.

- Гибкость – способность системы налогового планирования подстраиваться под изменение внутренних и внешних условий.

- Альтернативность – существование нескольких схем проведения налоговой оптимизации, выбор наиболее эффективной из которых является ключевой задачей предприятия.

- Индивидуальность – недопустимость копирования системы налогового планирования другой организации.

- Законность – соответствие инструментов налогового планирования, используемых компанией текущему законодательству.

- Эффективность – превышение экономии налоговых платежей, полученной в процессе налогового планирования затрат, понесённых в процессе достижения этой экономии.

Несмотря на то, что налоговое планирование позволяет сократить выплачиваемые компанией налоги и увеличить доступную для дальнейшего распределения прибыль, процесс налогового планирования, а также дальнейшего исполнения выбранной налоговой стратегии требует от компании несения дополнительных расходов. По мнению некоторых исследователей, существующая на уровне компании зависимость аналогична кривой Лаффера, которая представляет собой зависимость между ставкой налогообложения и объёмом собранных налоговых платежей на макроуровне. Поэтому целью стратегического налогового планирования должна, как было сказано ранее, являться оптимизация налоговых платежей в разумном объёме.

К факторам, которые влияют на необходимую компании степень глубины проработки вопросов налогового планирования, относятся:

- мировая, региональная и отраслевая конъюнктура, текущая стадия цикла развития экономики;

- количество юрисдикций, в рамках которых компания осуществляет собственную деятельность; стабильность налогового законодательства и вид правовой системы, существующие в странах, где у фирмы возникают налоговые обязательства перед бюджетом;

- текущая налоговая нагрузка на фирму, её величина относительно аналогичного показателя фирм, сопоставимых с исследуемой по основным экономическим показателям;

- планы по расширению масштаба деятельности фирмы, диверсификации, внедрению инноваций и усовершенствованию её основной деятельности;

- степень налаженности внутренних бизнес-процессов фирмы, квалификация и опыт сотрудников бухгалтерской службы, отвечающих за составление документов налогового учёта.

При упрощённом рассмотрении данного вопроса все факторы, влияющие на важность процесса налогового планирования для конкретной фирмы, можно разделить на внешние и внутренние. Наиболее благоприятными для компании являются стабильные внешние (экономическая конъюнктура, налоговое законодательство и т. д.) и внутренние (внутрифирменные связи, планы развития и т. д.) факторы, так как это позволяет проводить последовательную налоговую политику и упрощает процесс налогового планирования.

Однако, наибольшую пользу эффективное стратегическое налоговое планирование приносит организации в критические моменты её развития, когда компания находится в неустойчивом положении перед выходом на новый уровень развития. В рамках малого бизнеса, который находится на начальном этапе своего развития, эффективность налогового планирования, как правило, невысока, так как абсолютные выгоды, которые оно приносит предприятию, обычно очень малы.

Тем не менее, процесс стратегического налогового планирования целесообразно начинать осуществлять с первых дней жизни организации и поддерживать его на протяжении всего жизненного цикла организации. Стоит отметить, что при решении вопросов управления налоговой нагрузкой использование юридического подхода к определению момента начала отсчёта жизненного цикла фирмы, т. е. признание даты регистрации компании датой её «рождения», невозможно, так как важнейшие мероприятия стратегического налогового планирования совершаются до момента регистрации компании в процессе подготовки начала деятельности фирмы.

Этапы стратегического и текущего налогового планирования (табл. 2), выделяемые в экономической науке подтверждают тезис о необходимости начала процесса налогового планирования с момента появления бизнес-идеи об организации нового предприятия. Некоторые этапы стратегического налогового планирования (№№ 1-3 в табл. 2) могут быть в быстром порядке реализованы только до момента регистрации предприятия (открытия филиала или дочерней компании), а в дальнейшем их реализация связана со значительными издержками.

Таблица 2.

Основные этапы стратегического и текущего налогового планирования

|

Этапы стратегического налогового планирования |

Этапы текущего налогового планирования |

|

|

1. Рассмотрение вопросов возможного использования налоговых льгот |

1. Определение основных видов налогов, уплачиваемых в бюджет, их налоговой ставки и базы |

|

|

2. Выбор наиболее выгодной юрисдикции для расположения фирмы, в т. ч. её филиалов и дочерних компаний |

2. Осуществлений действий, позволяющих подтвердить право на получение налоговой льготы |

|

|

3. Определение организационно-правовой формы наилучшим образом подходящей к специфике деятельности организации |

3. Управление отношениями с контрагентами в интересах снижения налоговых рисков |

|

|

4. Решение вопросов территориального размещения активов и прибыли (для компаний, действующих в разных регионах или странах) |

4. Расчёт плановых сумм налогов, подлежащих к уплате в бюджет, анализ отклонений реальной суммы налоговых платежей от плановых |

|

|

5. Оценка возможностей применения специальных методов налоговой оптимизации |

|

|

Составлено по: Трушевская, А. А. Налоговое планирование и оптимизация: современные финансовые инструменты и технологии / А. А. Трушевская // Проблемы современной экономики. – 2014. – №2(50). – С. 141-147. Цепилова, Е. С. Концепция налогового планирования в хозяйствующих субъектах / Е. С. Цепилова // Дайджест-финансы. – 2015. – №1(233). – С. 16-23.

Решения задач стратегического налогового планирования представляет собой междисциплинарную задачу, которая требует от менеджера обладания знаниями в областях экономики и права. В отличие от большинства других процессов, протекающих в рыночной экономике без внешнего влияния, налогообложение носит директивный характер, поэтому налоговое планирование предполагает использование специфических инструментов, основной целью использования которых является сбор информации о состоянии налоговой системы государства.

А. А. Трушевская [8, С. 147] выделяет следующие инструменты налогового планирования:

- использование экспертных правовых систем и баз данных по налоговой тематике;

- составление и отправка обращений и запросов в Федеральную налоговую службу, Министерство финансов и другие уполномоченные органы;

- исследование судебной практики по делам, связанным с процессом налогообложения;

- изучение периодической специальной литературы;

- получение консультаций у специализированных консалтинговых компаний.

Применение данных инструментов позволяет осуществлять принятие решений, владея максимальным объёмом релевантной информации о текущем состоянии налоговой системы государства, отношении судебной власти к тем или иным действиям налогоплательщиков и перспективах развития системы налогообложения.

В соответствии с полученной информации компания имеет возможность выбрать наиболее эффективную стратегию налоговой оптимизации, что является конечной целью процесса налогового планирования. В рамках разработанной стратегии компании используют различные методы налоговой оптимизации, которые подразделяются на общие и специальные (табл. 3).

Таблица 3.

Основные методы налоговой оптимизации

|

Общие методы налоговой оптимизации |

Специальные методы налоговой оптимизации |

|

Метод замены налогового субъекта |

Метод замены отношений |

|

Метод изменения вида деятельности налогового субъекта |

Метод разделения отношений |

|

Метод замены налоговой юрисдикции |

Метод отсрочки налогового платежа |

|

Принятие учётной политики предприятия с максимальным использованием предоставленных законодательством возможностей |

Метод прямого сокращения объекта налогообложения |

|

Использование различных льгот и налоговых освобождений |

Метод оффшора |

Источник: Слесаренко, В. Методика оптимизации налогообложения [Электронный ресурс] URL: www.public-optimiz.ru (дата обращения: 20.04.2019).

Подробное рассмотрение и изучение данных методов является отдельной объёмной темой в рамках изучения процессов налогового планирования и налоговой оптимизации. Список методов налоговой оптимизации постоянно обновляется и трансформируется, более того, не существует общепринятой классификации методов налогового оптимизации.

По этой причине грамотное использование перечисленных в табл. 3 и иных методов налоговой оптимизации является непростой задачей, в рамках которой компании необходимо выбрать наиболее подходящие для конкретной ситуации методы и правильно их использовать, однако, при должной квалификации менеджеров компании позволяет существенно сократить налоговые обязательства компании перед государством.

Оценка эффективности налогового планирования является заключительным и очень важным этапом оптимизации налоговых платежей, позволяющим руководству предприятия осуществить функцию контроля и получить обратную связь по итогам реализации принятых ими решений. Ключевой проблемой, возникающей при оценке эффективности, является сложность оценки степени оптимальности выбора налоговой политики на уровне предприятия в целом.

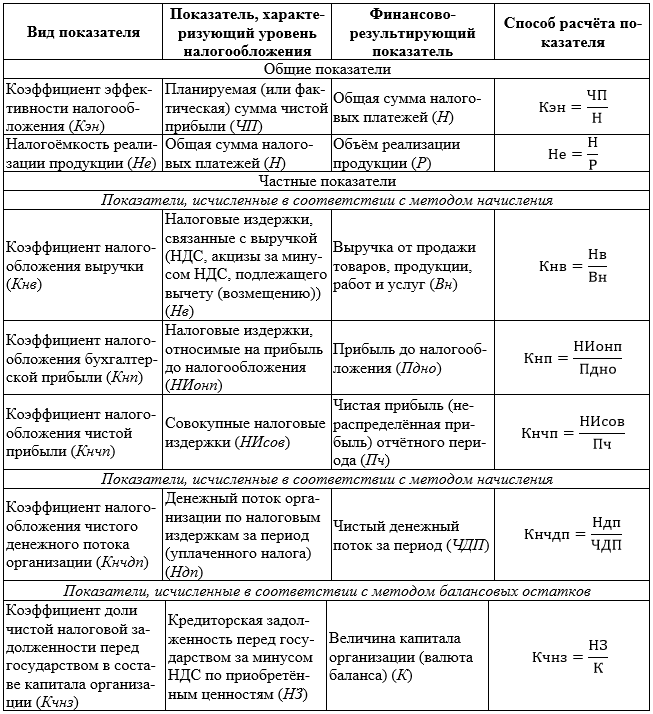

Е. А. Самсонов предлагает несколько показателей для оценки эффективности действующей на предприятии налоговой системы (табл. 4), однако, они ориентируются на минимизацию налогового бремени на компанию, а не его оптимизации в полном смысле данного слова.

Таблица 4.

Показатели, характеризующие налоговую нагрузку на фирму

Источник: Самсонов, Е. А. Оценка эффективности действующей системы налогового планирования в организации / Е. А. Самсонов // Статистика и экономика. – 2014. – №4 – С. 97-100.

Общие показатели налоговой нагрузки оценивают её уровень для фирмы в целом, соответственно, динамика этих показателей за определённый период времени позволяет сделать вывод об эффективности проводимой предприятием налоговой политики. При проведении компанией успешной налоговой политики коэффициент эффективности налогообложения (Кэн) должен увеличиваться, а налогоёмкость реализации продукции (Не) – снижаться. Следует отметить, что данные показатели не позволяют в полной мере оценить эффективность налоговой системы, так как учитывают только самые очевидные затраты, связанные с налогообложением, однако, могут позволить руководство получить общую информацию о динамике налоговой нагрузки на фирму и сделать предварительные выводы о качестве принятой на предприятии налоговой политики.

Частные показатели налоговой нагрузки на фирму позволяют оценить долю того или иного финансового результата компании, которую получает государство в виде налогов, а также оценить, какие виды налогов оказывают наибольшее влияние на итоговый результат коммерческой деятельности компании. Однако, они имеют недостатки аналогичные тем, которые имеют общие показатели, выделяемые Е. А. Самсоновым.

Важно отметить, что существует большое количество разнообразных подходов к определению величины налоговой нагрузки на фирму. Собственные методики расчёта имеют Правительство РФ, ФНС РФ, а также многие авторы, изучающие данную тему. В данной статье приведен подход Е. А. Самсонова, так как он является наиболее актуальным и был создан с опорой на приведённых выше авторов.

Тем не менее, он также не является оптимальным. В частности, он не рассматривает потребности предприятия на разных стадиях жизненного цикла и не разделяет способы определения степени эффективности налоговой системы для компаний, находящихся на разных этапах траектории своего жизненного цикла.

Попытки решения этой проблемы есть в работах В. В. Зябрикова [4], который считает, что налоговое планирование на разных стадиях жизненного цикла должно основываться на разных принципах.

На стадии детства он предлагает минимизировать соотношение налоговых выплат и себестоимости продукции в рамках реализации маркетинговой стратегии внедрения на рынок, в рамках которой фирма должна стремиться к достижению экономической эффективности путём управления себестоимостью реализуемой продукции.

Стадии юности, которую также называет стадией роста, ставит перед компанией задачу увеличения продуктивности и завоевания большей доли рынка, поэтому ключевым показателем для компании является объём реализуемой продукции. Именно с этим показателем необходимо связывать налоговую нагрузку на этом этапе развития фирмы, поэтому налоговая стратегия должна быть направлена на минимизацию отношения налоговых платежей и выручки.

Стадия зрелости является этапом, на котором компания пожинает плоды своей деятельности на предшествующих этапах своего развития и ставит целью своей деятельности максимизацию собственной прибыли путём увеличения и продуктивности, и эффективности. Поэтому стратегическое налоговое планирование должно быть основано на минимизации налогов, уплачиваемых из прибыли предприятия.

Стадия старости является этапом, связанным с высокой степенью неопределённости в деятельности компании, на котором компания реализуют стратегию сокращения объёмов своей деятельности. Поэтому с точки зрения налогового планирования важнейшей задачей является минимизация отношения налоговой нагрузки к добавленной стоимости, создаваемой компанией, что позволяет получить максимальный доход от завершающего этапа деятельности компании на рынке.

По мнению автора данной статьи, в целях развития перечисленных выше подходов целесообразно учитывать в показателях, характеризующих уровень налогообложения, альтернативные издержки предприятия. Такой подход позволит исключить ситуацию, при которой снижение налоговой нагрузки на фирму может сопровождаться резким снижением абсолютной величины прибыли, получаемой организацией, а также оценивать потенциальные штрафы, связанные с ошибками в проведении налоговой оптимизации. Указанные действия позволят более точно оценивать эффективность налогового планирования как неотъемлемой части стратегического планирования, осуществляемого компанией.

По итогам проведенной работы автор пришёл к выводу, что налоговое планирование является одним из важнейших элементов стратегического управления организацией. Оно должно находиться под непрерывны контролем со стороны руководства организации и быстро реагировать на глобальные изменения внешней и внутренней среды компании.

В целях повышения эффективности системы стратегического налогового планирования руководство должно придерживаться следующих правил:

- Осуществление стратегического налогового планирования необходимо начинать с момента появления бизнес-идеи, регистрация компании должна быть осуществлена в наиболее подходящей для её основной деятельности организационно-правовой форме и юрисдикции.

- Качество, проводимой компанией налоговой политики, напрямую зависит от объёма информации, которой владеет руководство компании, а также от возможности получать квалифицированные консультации от специалистов в области налогового законодательства тех стран, в которых фирмы ведёт свою деятельность. Исходя из этого, в бюджете фирмы в обязательном порядке должны быть заложены расходы на получение релевантной информации о действующих налоговых системах в странах, где компания осуществляет свою деятельность, и их потенциальных изменениях.

- Методы налоговой оптимизации крайне разнообразны, однако, их использование должно быть продиктовано эффективностью того или иного метода в конкретной ситуации, а также его соответствия законодательству юрисдикции, в которой он будет применяться, поэтому компания должна располагать квалифицированными сотрудниками, способными осуществлять налоговое планирование, используя творческий подход к своей деятельности.

- Оценка существующей системы стратегического налогового планирования должна осуществляться с учётом стратегических целей организации, а также её текущего положения на траектории жизненного цикла фирмы. Минимизация отношения налоговых выплат и того или иного финансового показателя компании не учитывает абсолютную динамику финансового показателя, что может сказаться на кредитоспособности компании и её устойчивости в среднесрочной и долгосрочной перспективе.

- На данный момент не существует идеальных способов оценки налоговой нагрузки на фирму и эффективности проводимой налоговой политики. Менеджерам действующих компаний необходимо улучшать существующие подходы к оценке действующей налоговой политики в соответствии с особенностями конкретной компании и учитывать при их создании большее количество переменных, например, потенциальные штрафы от неудачной налоговой оптимизации и дополнительные затраты на бухгалтерское и налоговое проведение операций по оптимизации налогообложения.