Экономическая безопасность коммерческих банков

Секция: Экономика

XXVIII Студенческая международная научно-практическая конференция «Общественные и экономические науки. Студенческий научный форум»

Экономическая безопасность коммерческих банков

Коммерческий банк – это кредитная организация, созданная с той целью (и имеющая на это исключительное право), чтобы осуществлять банковские операции, привлекать капитал, грамотно распределять его и предоставлять ряд услуг клиентам.

Но ведущим принципом в работе банка, как и в совершенно любой коммерческой организации, является максимизация прибыли и финансовой стабильности, а значит, всё это стремление ограничивается рисками, из-за которых можно понести убытки. Отсюда и берёт своё начало главная задача банка в области рисков – эффективное управление ими. Но чтобы это сделать предстоит непростая работа по ограничению совокупного уровня рисков по операциям, в соответствии с ресурсами на их покрытие, сокращению числа непредвиденных событий, влекущих за собой негативные последствия, работа по оценке эффективности деятельности банка, а также по совершенствованию системы риск-менеджмента. Всё это требуется для того, чтобы извлекать максимально возможную в текущих обстоятельствах прибыль и соблюдать принципы для поддержания собственной экономической безопасности.

Под экономической безопасностью банка понимается состояние финансово-кредитной организации, при котором учтены все риски в областях функционирования и связей с негативными факторами внешней и внутренней среды с помощью нормативно-правовых, экономических, организационных, технических, социальных мероприятий. Соответственно, под угрозой экономической безопасности банка следует понимать любое потенциально или реально возможное событие, процесс, способное отрицательно повлиять на устойчивость или, в худшем случае, вовсе остановить деятельность финансово-кредитной организации.

Чтобы соблюсти все необходимые меры для поддержания экономической безопасности, банки создают внутреннюю структурированную службу. Она включает в себя специалистов в области юриспруденции, экономики, экономического анализа, а также специалистов информационной безопасности.

Основная цель службы по обеспечению экономической безопасности коммерческих банков является обеспечение надёжности и эффективности работы кредитных организаций с учётом настоящего времени и динамики развития, поскольку в условиях рыночной экономики значение и роль таких банков в деле обеспечения экономической стабилизации, как домашних хозяйств, так и страны в целом неуклонно возрастает. [1]

Чтобы добиться этой цели экономическая безопасность банка выполняет следующие задачи:

- контроль и мониторинг соблюдения законодательства РФ и нормативных актов;

- контроль и обеспечение, как результативности, так и эффективности работы систем внутреннего контроля;

- разработка и реализация мер по улучшению финансовой и информационной безопасности;

- обеспечение подбора высококвалифицированных специалистов различных отраслей знаний и постоянное повышение их квалификации, навыков;

- создание резервов, предусмотренных на каждый вид операций банка, а также рациональный порядок их использования.

Когда мы хотим понять и сделать вывод о том, на каком уровне экономическая безопасность банка, важно выбрать критерии, по которым будет производиться анализ и оценка. В огромном множестве научной литературы перечислено такое же огромное количество критериев, но из всего множества акцент, традиционно, сосредоточен на двух:

- финансовая стабильность коммерческого банка, определяющаяся на основе финансовой стабильности и индикаторов оптимальности;

- уровень качества кредитного портфеля коммерческого банка.

После выявления уровня финансовой устойчивости и кредитного портфеля, идёт разработка механизмов, с помощью которых можно будет оценить уже сам уровень экономической безопасности коммерческого банка.

Можно также установить прогнозируемый объём убытков от деятельности службы экономической безопасности, исходя из принадлежности к одному из пяти уровней, зависимо от того, какое положение финансовой устойчивости и кредитного портфеля сейчас у банка. Размер ущерба представляется нам в процентах от уставного капитала банка согласно с классификационным уровнем экономической безопасности.

Таким образом, регулярно осуществляя расчёты, мы можем получить оценку возможностей поддержания показателей прибыльности активов в неожиданных и переломных для организации моментах.

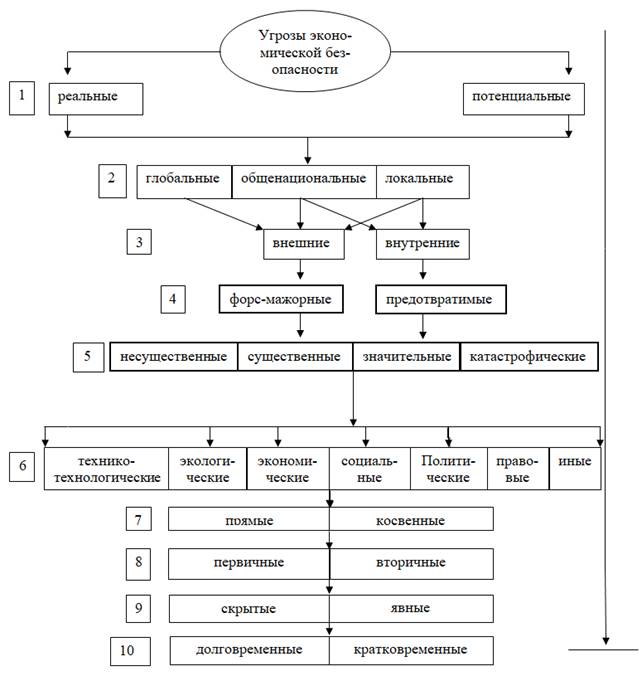

Ввиду многообразия внешних и внутренних угроз, целесообразно их классифицировать по признакам. В своё время, учёные и профессора, занимающиеся изучением проблем экономической безопасности банковских систем, уже разработали классификацию угроз. Одна из таких классификаций была представлена доктором экономических наук, профессором Алениным В.В. [1]:

- реальность осуществления;

- масштаб последствий;

- источник причин;

- вид и сфера деятельности;

- характер воздействий;

- причинно-следственные связи;

- характер выявления;

- временной лаг.

Он, также, представил схему угроз экономической безопасности (рис. 1)

Значимость угроз

Рисунок 1. Схема классификации угроз экономической безопасности:

1 – реальность осуществления; 2- масштаб последствий; 3 – источник причин; 4 – возможность предотвращения; 5 – значимость или существенность ущерба; 6 - вид и сфера деятельности;7 – характер воздействия; 8 – причинно-следственные связи;9 – характер выявления;10 – временной лаг.

Очень важно выбрать правильный подход для выявления, ранжирования угроз, непосредственно представляющих наивысшую опасность для экономической системы. К примеру, можно не только распределить по группам в зависимости от признаков угроз, но ещё и определить соподчинённость таких групп по значимости влияния на экономику.

Описанный выше подход, с позиции выявления и устранения причин возникновения угроз, представляющих серьёзную опасность, для субъектов экономической безопасности имеет большое практическое значение.

Объектом банковской безопасности может служить что угодно, начиная с отдельных компонентов банковского сектора, заканчивая размерами и уровнями. Объектами, также, могут быть другие кредитные организации, предприятия банковской инфраструктуры или вовсе банковский сектор как целостный механизм, изучаемый на региональном, либо общенациональном уровне.

Рассмотрим вопрос взаимодействия и его влияния. К примеру, если мы берём во внимание региональный банковский сектор, который, в свою очередь, работает с внешней средой – это может быть политическая, социальная, ну и конечно экономическая сфера народнохозяйственного комплекса региона. Естественно, результат такой совместной работы может быть разным: как позитивным, так и негативным. При позитивном влиянии мы наблюдаем устойчивое развитие банковского сектора, а также полное финансовое обеспечение процессов в регионе. При негативном же влиянии, можно заметить противоположную – дестабилизирующую сторону внешней среды, которая ведёт лишь к спаду экономического роста и социально-экономического состояния региона в целом. [2]

В виду необходимости обозначим субъекты банковской безопасности при нынешнем экономическом раскладе. В условиях рыночной экономики ими являются сами банки, организующие и поддерживающие функционирование их же системы безопасности. Чтобы руководить общенациональной банковской системой в целом, государство создало аппарат именуемый Банком России, который руководит развитием и создаёт новые подходы для функционирования системы безопасности.

Отсюда следует, что на уровне регионов действуют так называемые территориальные подразделения Центробанка России в субъектах Российской Федерации. Учитывая специфику объекта безопасности, коим у нас является региональный банковский сектор, никакие другие органы управления и контроля больше не в состоянии так же профессионально, в полном объёме и надлежащем качестве выполнять такие функции. Но никуда не делось и внешнее влияние, а именно, своё воздействие на безопасность банковской системы могут оказать региональные органы власти.

Таким образом, изучив понятийный аппарат, мы выяснили и сформулировали основные подходы для определения экономической безопасности как коммерческих банков, так и экономической банковской системы в целом. Систематизировали угрозы для экономической безопасности и обозначили объекты и субъекты экономической безопасности.