Критериальная оценка финансовой безопасности Российской Федерации за 2019-2020 гг.

Секция: Экономика

XLI Студенческая международная научно-практическая конференция «Общественные и экономические науки. Студенческий научный форум»

Критериальная оценка финансовой безопасности Российской Федерации за 2019-2020 гг.

В системе управления финансовой безопасностью центральное место занимает проблема оценки ее фактического уровня и выбора способа и метода данной оценки. Стоит выделить, что в целях решения данной проблемы нужно применить системный подход, который заключается в выборе методов оценки, разработке системы критериев, индикаторов и пороговых значений.

Для того чтобы определить, каким из всевозможных способов вести оценку финансовой безопасности, нужно прежде всего, определить методологию проведения оценки. Выбор метода оценки финансовой безопасности имеет важное практическое значение, так как исходя из полученных результатов, нужно принять управленческое решение, по предотвращению выявленных угроз [1]. Исходя из множества подходов определения финансовой и количества включённых в данный термин других безопасностей, отличаются и методы оценки её уровня. Финансовая безопасность государства, прежде всего, включает в себя следующие подсистемные уровни: бюджетная, денежная, кредитная и валютная.

Одной из методик определения экономической безопасности государства является методика В.К. Сенчагова, Г.Н. Мальцева, И.Г. Мальцевой, которая включает 21 индикаторов оценки экономико-финансовой защищенности страны [4]. В общем виде к показателям финансовой безопасности России можно отнести:

- стабильность цен;

- устойчивость банковской системы и национальной валюты;

- состояние и уровень развития финансового рынка;

- нормализация и стабильность финансовых потоков;

- «прозрачность» финансовых потоков;

- процесс инвестиционной деятельности;

- уровень дефицита бюджета;

- золотовалютный запас страны;

- внешний и внутренний долг государства;

- дефицит платежного баланса;

- исполнение платежных обязательств, уровень неплатежей;

- доля денежных расчетов в общем объеме оборота;

- несанкционированная утечка финансового капитала за рубеж;

- скорость и величина обращения денежной массы [2,4].

Приведённые выше показатели для более правильного критериального анализа следует разделить на две группы: количественные (измеримые показатели) и качественные. Количественные показатели имеют пороговые значения, превышение которых свидетельствует о повышении уровня данной угрозы, и соответственно о потери финансовой устойчивости. Качественные показатели, являются относительными величинами, которые выражают соотношение количественных показателей, прежде всего в динамике.

Представленные выше индикаторы и их пороговые значения для оценки финансовой безопасности следует считать по её структурным составляющим, поэтому все имеющиеся показатели были поделены на следующие группы: 1) Группа «Индикаторы, отражающие макрофинансовые условия функционирования экономики»; 2) Группа «Ценовые индикаторы»; 3) Группа «Индикаторы, отражающие устойчивость госбюджета и долговую устойчивость»; 4) Группа «Индикаторы банковской деятельности» [8].

Далее в таблице 1 представлен расчёт данных показателей. При расчёте критериальных показателей оценки финансовой безопасности следует использовать метод сравнения, то есть провести анализ сопоставления фактических значений индикаторов с их пороговыми значениями. При расчёте приведённых показателей использовались данные Федеральной службы государственной статистики, Единой межведомственной информационно-статистической системы и Центрального банка РФ [5,6,7,10,11].

Таблица 1.

Оценка финансовой безопасности России

|

№ |

Индикаторы |

Пороговое значение |

2019 г. |

2020 г. |

|

Индикаторы, отражающие макрофинансовые условия функционирования экономики |

||||

|

1. |

Среднегодовые темпы прироста ВВП, % |

не менее > 5,0–6,0 |

1,3 |

- 3,1 |

|

2. |

Критический уровень изменения реальной процентной ставки по кредитным ресурсам и по депозитам, % |

Δr / r < 50 % |

-14 (по кредиту) |

-22 (по кредиту) |

|

-20,8 (по депозитам) |

-28,5 (по депозитам) |

|||

|

3. |

Рентабельность экономики РЭ |

РЭ > inf |

11,4 |

0,5 |

|

4. |

Отношение инвестиций в основной капитал к ВВП, % |

> 25% |

17,6 |

18,9 |

|

5. |

Дефицит платежного баланса (уровень оттока капитала), % |

не более 50% |

31,6 |

97,7 |

|

Ценовые индикаторы |

||||

|

6. |

Уровень инфляции, % |

не более и не менее 0,0–6,0 |

3,0 |

4,9 |

|

7. |

Уровень монетизации экономики или отношение денежного агрегата М2 к ВВП, в % |

не менее > 50 |

46,9 |

55 |

|

8. |

Индикатор изменения объема и структуры денежного спроса и предложения в экономике, % |

ТпрМ2 < inf + 10 % |

- (15,1>13) |

+ (13,5<15) |

|

9. |

Прирост денежной массы, % к предыдущему году, % |

уровень инфляции + 10% |

37 |

-10,5 |

|

Индикаторы, отражающие устойчивость госбюджета и долговую устойчивость |

||||

|

10. |

Отношение (уровень) бюджетного дефицита к ВВП, в % |

не более ≤ 3,0–5,0 |

1,8 (профицит) |

3,9 |

|

11. |

Отношение (уровень) госдолга к ВВП, в % |

не более 60,0 |

14,2 |

19,1 |

|

12. |

Отношение (уровень) внешнего госдолга к ВВП, в % |

не более ≤ 25,0 |

3,9 |

4,6 |

|

13. |

Отношение (уровень) внутреннего госдолга к ВВП, в % |

не более ≤ 75,0 |

10,1 |

14,5 |

|

14. |

Удельный вес (доля) расходов на обслуживание госдолга по отношению к общему объёму расходов федерального бюджета, в % |

не более ≤ 20,0 |

4,3 |

4,6 |

|

15. |

Размер золотовалютных резервов, %. |

Не ниже 40% от гос. бюджета |

170 |

286 |

|

16. |

Индикатор достаточности золотовалютных резервов, % |

пр. резервов > пр. ден. базы |

+ |

+ |

|

Индикаторы банковской деятельности |

||||

|

17. |

Отношение совокупных активов банков к ВВП, в % |

80-100 |

87,8 |

87,8 |

|

18. |

Удельный вес (доля) собственного капитала банковского сектора в ВВП, в % |

>10% |

5,6 |

5,7 |

|

19. |

Достаточность капитала банков Удельный вес (доля) собственного капитала банковского сектора в совокупных активах банков, в % |

>12% |

6,4 |

6,3 |

|

20. |

Удельный вес (доля) кредитного портфеля в ВВП, в % |

< 50% |

51,2 |

45,9 |

|

21. |

Удельный вес (доля) кредитного портфеля в совокупных активах банков, в % |

< 45% |

58,3 |

50,6 |

|

22. |

Доля невозвратов в общем объеме потребительского и ипотечного кредитов, в % к общему объему кредитов |

не более 10 |

31,2 |

37,8 |

Исследуя результаты, приведённые в таблице 1, следует отметить, что за 2020 год наблюдается полное несовпадение индикаторов с их пороговым значением, что говорит, о резком увеличении финансовых угроз в Российской Федерации и понижении её финансовой безопасности. В 2019 г. большинство макрофинансовых показателей находились в норме, кроме среднегодового темпа прироста ВВП и отношения инвестиций в основной капитал. Данные показатели являются взаимозависимыми, так, если уменьшаются инвестиций в основной капитал, то и замедляются и темпы прироста ВВП в стране.

Пятый показатель дефицит платежного баланса (уровень оттока капитала) указывает на серьёзную проблему в Российской Федерации – утечку капитала, что является весомой угрозой финансовой безопасности страны. Причинами проседания данного показателя является сокращение производства в стране и снижение цен на сырьевые ресурсы, а также проведение политики протекционизма в финансово-налоговой сфере со стороны государства.

Большинство ценовых индикаторов, рассчитанных в таблице 1, находятся в пределах их пороговых значений. Так же, уровень инфляции за рассматриваемый период находится в норме и не превышает пороговых значений. Среднее значение в российской экономике имеет и уровень монетизации. В рассматриваемом временном промежутке уровень монетизации имеет положительную динамику, что является хорошим показателем при оценке финансовой безопасности страны. Ведь, низкий уровень монетизации создаёт искусственный дефицит денег и, соответственно, инвестиций, что ограничивает экономический рост.

Также показатели госбюджета имеют положительную динамику и не выходят за пределы пороговых значений, находясь на достаточно минимальном уровне, что говорит о грамотном управлении государственным бюджетом и резервами Российской Федерации. Индикатор достаточности золотовалютных резервов также находится на допустимом уровне своего значения, то есть прирост золотовалютных резервов оказался за рассматриваемые периоды выше, чем прирост денежной базы.

Показатели банковской деятельности имеют нормальное значение, так и выходят за пределы нормы пороговых значений. Следует сконцентрировать своё внимание на таком показателе, как норматив достаточности капитала банка, где данный индикатор не должен быть менее 12% в соответствии с Базельскими соглашениями. В России данный показатель ниже более чем в два раза по сравнению с пороговым значением и за рассматриваемый период имеет отрицательное значение.

Таким образом, приведённая выше оценка показателей и сравнение их результатов с их пороговыми значениями позволила получить ряд результатов и сделать укрупнённые выводы по оценке финансовой безопасности в России. Данный анализ показал отрицательную ситуацию в стране при обеспечении финансовой безопасности. В частности, были выявлены следующие проблемы и основные угрозы устойчивости и положительной динамики финансов Российской Федерации:

- низкий темп роста ВВП (отрицательный темп роста в 2020 году);

- низкий размер инвестиций в основной капитал;

- высокий уровень оттока капитала из страны;

- уменьшение прироста денежной массы;

- недостаточность собственного капитала банков;

- превышение кредитного портфеля в совокупных активах банков;

- высокий уровень невозвратов в общем объеме потребительского и ипотечного кредитов.

Ниже представлена таблица оценки критического состояния и несоответствия индикаторов с их пороговыми значениями (таблица 2). Следует отметить, что в данной таблице были взяты только те показатели, значения уровня которых существенно не входит в пороговое значение индикативных показателей (полученные данные приведены в динамике).

Таблица 2.

Отдаленность индикаторов от их критического значения

Таблица 2 показывает, что наиболее критические значения имеют показатели банковского сектора и в рассматриваемом промежутке времени разрыв с критическими показателями только увеличивается, что говорит об угрозе финансовой безопасности Российской Федерации в данной сфере и приближению к кризисной ситуации. Так, ситуация 2020 г., обусловленная пандемией COVID-19 и падением цен на нефть, свидетельствует о том, что российская экономика столкнулась с очередным серьезным шоком. Также критериальный анализ показал высокую недостаточность капитала банков (таблица 1). Это связано с тем, что на сегодняшнее время идёт перестройка банковской системы и ужесточение требований к коммерческим банкам. Так, происходит реорганизация в банковском секторе, так же наблюдается массовый уход мелких банков, активизация слияний и поглощений, в сумме банковский сектор показывает доминирующее положение государственных банков.

Проведённый анализ, в предыдущих пунктах показал следующую укрупнённую проблему в финансовой сфере Российской Федерации – недостаточность капитала и как следствие сниженная деловая активность в стране. Причинами этого стали высокая утечка капитала из страны и недостаточность капитала в банковской сфере.

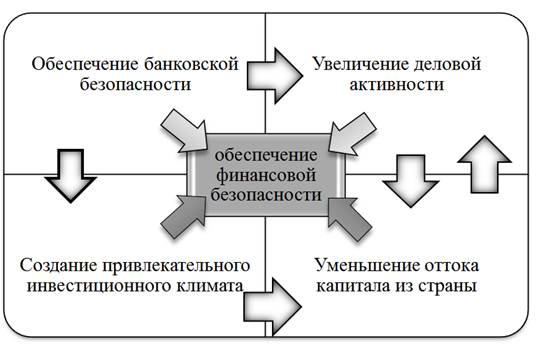

Для решения выявленных проблем, препятствующих соблюдению финансовой безопасности страны и дальнейшего ее обеспечения, ниже будет приведён перечень рекомендаций по выявлению угроз финансовой безопасности и предотвращению данных проблем. Для более полного понимания вопроса и комплексного обеспечения финбезопаности все дальнейшие рекомендации были разделены на укрупнённые взаимосвязанные между собой группы воздействия (рисунок ниже). Стоит отметить, что полноценный эффект от их действия, можно добиться, если применять их комплексно и в совокупности на воздействие финансово-экономической безопасности страны.

Рисунок 1. Укрупнённые рекомендации по обеспечению финбезопасности Российской Федерации

В целях обеспечения банковской безопасности и сохранности их капитала, государству следует предпринять меры по увеличению доверия к банковскому сектору Российской Федерации (таблица 2.6). Также в целях минимизации возможных негативных последствий и со стороны банков могут быть по уменьшению последствия нарастающих рисков, при этом выполняя требования к достаточности капитала. Следующим этапом в целях проведения стабилизационных мер в отношении финансовой безопасности является создание привлекательного инвестиционного климата и увеличение деловой активности в стране. Сюда можно отнести: 1) увеличение свободных экономических зон; 2) создание национальных программ, способствующих увеличению деловой активности; 3)создание принципа «одного окна» в инвестиционной политике; 4)совершенствование налоговой системы.

Следующим фактором для обеспечения финансовой безопасности является уменьшение существующего большого оттока капитала из страны. В целях уменьшения оттока капитала за рубеж и следует предложить следующие рекомендации: 1) совершенствование нормативно-правовой базы [9]; 2) усиление валютного контроля; 3)создание равных условий для отечественных и иностранных компаний; 4) проведение антиофшорной политики.

Таким образом, приведённые рекомендации предлагают проведение комплекса многоэтапного построения управления финансовых средств не только банков и компаний, но и государства в целом.