Совершенствование системы внутреннего контроля в целях противодействия легализации преступных доходов

Секция: Экономика

LI Студенческая международная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

Совершенствование системы внутреннего контроля в целях противодействия легализации преступных доходов

Банки, совершая финансовые операции с денежными средствами, которые предназначены для особого контроля, решают непростую дилемму− как не нарушить установленные законодательством нормы и не потерять доверие клиентов, ведущих законную экономическую деятельность.

Система управления риском, осуществляя риск-ориентированный надзор, является основным объектом контроля надзорного органа. При этом контроль должен осуществляться, учитывая соответствие действий банка с созданными для управления риском процедурами, правилами, а также механизмами. В случае ограничения расходов банком на финансовый мониторинг можно утверждать, что политика управления риском вовлечения банка в процессы легализации преступных доходов носит в некоторой степени декларативный характер и на неформальном уровне допускает нарушение законодательства.

Таким образом, для оценки системы внутреннего контроля предлагается проводить всеобъемлющий анализ управления риском противодействия отмывания денег и финансирования терроризма (далее− ПОД/ФТ). Предлагаемая методика оценки рассмотрена на примере ОАО «Белинвестбанк» и представлена в таблице 1. Исходя из каждого показателя, распределение баллов происходит следующим образом: равный 1 − «хорошее»; равный 2 – «удовлетворительное»; равный 3 – «сомнительное»; равный 4 – «неудовлетворительное».

Таблица 1.

Предлагаемая методика оценки управления риском ПОД/ФТ в ОАО "Белинвестбанк"

|

Вопрос |

Формулировка обоснования профсуждения |

Вес |

Балл |

|---|---|---|---|

|

1 |

2 |

3 |

4 |

|

1.Имеется ли в кредитной организации подразделение (служащий), ответственное за оценку уровня риска ПОД/ФТ? |

Да, имеется |

1 |

1 |

|

2.Является ли данное подразделение (служащий), независимым от структурных подразделений кредитных организации, осуществляющих банковские операции и другие сделки? |

Подразделение независимо |

1 |

1 |

|

3.Имеет ли оно право докладывать непосредственно совету директоров (наблюдательному совету) кредитной организации о проблемах в управлении риском ПОД/ФТ? |

Да, имеет |

2 |

1 |

|

4.Имеются ли у кредитной организации внутренние документы по управлению ПОД/ФТ, утвержденные соответствующим органом управления кредитной организации? |

Имеются |

1 |

1 |

|

5.Определены ли внутренними документами кредитной организации основные принципы управления риском ПОД/ФТ? |

Основные принципы определены |

2 |

1 |

|

6.Определены ли во внутренних документах методика выявления риска и оценки ПОД/ФТ и порядок проведения оценки риска ПОД/ФТ? |

Да |

2 |

1 |

|

7.Установлены ли внутренними документами показатели и способы оценки риска ПОД/ФТ? |

Показатели не установлены |

2 |

4 |

Продолжение таблицы 1.

|

8.Проводится ли в кредитной организации оценка (стресс-тест) риска ПОД/ФТ? |

Ежемесячно |

1 |

2 |

|

9.Принимает ли совет директоров (наблюдательный совет) или единоличный исполнительный орган кредитной организации? |

Не принимает |

2 |

4 |

|

10.Определены ли внутренним документами кредитной организации факторы риска ПОД/ФТ? |

Определены только факторы риска |

2 |

3 |

|

11.Принимает ли кредитная организация меры по классификации клиентов с учетом критериев риска, по которым осуществляется оценка степени (уровня) риска совершения клиентом операций в целях ПОД/ФТ? |

Принимает |

2 |

1 |

|

12.Принимает ли кредитная организация меры по определению риска вовлеченности кредитной организации и ее сотрудников в использование услуг кредитной организации в целях ПОД/ФТ? |

Принимает |

2 |

1 |

|

13.Установлен ли внутренними документами кредитной организации порядок мониторинга риска ПОД/ФТ? |

Частично предусмотрен |

2 |

3 |

|

14.Обеспечена ли идентификация клиентов? |

Идентификация обеспечена |

2 |

1 |

|

15.Соблюдаются ли рекомендации Национального банка относительно мониторинга операций и сделок, имеющих сомнительный характер их проведения? |

Сведения по «подозрительным» сделкам направляются в ДФМ |

3 |

3 |

|

16.Соблюдаются ли требования Национального банка относительно доступности сведений о кредитной организации и оказываемых ею услугах? |

Соблюдаются |

3 |

1 |

|

17.Выполняются ли внутренние документы по вопросам управления риском ПОД/ФТ? |

Выполняются достаточно полно |

2 |

2 |

Продолжение таблицы 1.

|

18.Имеются ли у кредитной организации внутренние документы, на основании которых осуществляется мониторинг ПОД/ФТ? |

Имеются |

1 |

1 |

|

19.Своевременно ли направляются сведения по операциям и сделкам обязательного контроля в уполномоченный орган? |

Сроки нарушаются |

3 |

3 |

|

20.Соблюдаются ли требования Национального банка относительно идентификации клиента, представителя клиента, выгодоприобретателя? |

Соблюдаются |

3 |

1 |

|

21.Предусмотрен ли в банке порядок учета и фиксирования результатов оценки степени (уровня) риск клиента? |

Предусмотрен |

3 |

1 |

|

22.Разработаны ли квалификационные требования к служащим кредитной организации? |

Разработаны |

2 |

1 |

|

23.Доведены ли до служащих кредитной организации документы, регламентирующие должностные обязанности, их права и ответственность? |

Доведены |

2 |

1 |

|

Итого |

Общий вес |

46 |

39 |

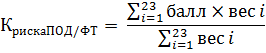

Для определения коэффициента риска ПОД/ФТ (КрискаПОД/ФТ) предлагается рассчитывать его путем умножения балльной оценки на весовое значение и арифметического расчета средневзвешенного значения всех оценок ответов на вопросы, представленные в таблице 1 по формуле 1.1:

где балл i- оценка от 1 до 4 ответа на соответствующий вопрос, приведенный в таблице 1 (балльная оценка)1;

вес i – оценка по шкале относительной значимости от 1 до 3 ответа на соответствующий вопрос, приведенный в таблице 1 (весовая оценка).

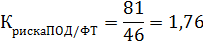

Таким образом, предлагаемый к расчету коэффициент риска ОАО «Белинвестбанк» составил 1,76. Характеристика КрискаПОД/ФТ приведена в таблице 2.

Таблица 2.

Предлагаемая характеристика КрискаПОД/ФТ

|

Характеристика коэффициента |

Значения коэффициента КрискаПОД/ФТ |

|

Соответствующие требованиям (система внутреннего контроля находится на высоком уровне) |

1 ≤ 2 |

|

В основном соответствующие требованиям (система внутреннего контроля имеет отдельные недостатки) |

2 ≤ 3 |

|

Ограничено- соответствующие (требуется проверка на ПОД/ФТ) |

3 ≤ 4 |

Следовательно, рассчитанный по предлагаемой методике коэффициент риска ПОД/ФТ для ОАО «Белинвестбанк» (КрискаПОД/ФТ = 1,76) соответствует требованиям и свидетельствует о том, что система внутреннего контроля находится на достаточно высоком уровне.

В случае, когда значение коэффициента КрискаПОД/ФТ >4, можно смело утверждать, что существует несоответствие требованиям, а значит возможно проведение в банке внеплановой тематической проверки по вопросу ПОД/ФТ для определения соответствующей меры воздействия по отношению к кредитной организации.

При создании системы внутреннего контроля полученная при использовании соответствующего механизма экономическая выгода должна соответствовать затратам на их разработку. Для наиболее верного расчета сбалансированности между данными показателями следует провести качественный, а также количественный анализы.

Следовательно, можно сделать вывод, что для достижения и дальнейшего поддержания высокого уровня системы внутреннего контроля банка данный механизм должен следовать таким принципам, как:

· целостность− необходимо комплексно рассматривать виды деятельности банка, уделяя внимание анализу финансовых нововведений;

· результативность− следует выявлять факты мошенничества и других правонарушений;

· законность− необходимо соблюдать требования законодательства.