Проблемы введения стандартов Базель III в Российской Федерации

Секция: Экономика

LIII Студенческая международная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

Проблемы введения стандартов Базель III в Российской Федерации

Для последних десятилетий в мировом финансово-экономическом пространстве свойственны резкие колебания практически на всех направлениях и сферах деятельности, обусловленные ускорившимися процессами глобализации, интеграции и кооперации. Данные процессы не обошли и Российскую национальную экономическую систему и в частности ее финансовый сектор. Модернизация социально-экономической системы России и переход ее на инновационный путь развития требуют проведения структурных изменений в одной из ключевых сфер - финансовой системе[1]. Периодическое возникновение кризисных ситуаций в российской банковской системе, обусловленное резкими колебаниями на мировых финансовых рынках, ставит перед властями вопрос о повышении эффективности государственного регулирования деятельности кредитных организаций в нашей стране, а также минимизации рисков, возникающих в процессе их функционирования.

На данный момент среди основных документов, которые регламентируют системы международного регулирования деятельности кредитных организаций, стоит выделить «Стандартны банковской деятельности», также известные как «Базельские соглашения» («Basel I», «Basel II», «Basel II.5», «Basel III»), которые разработал Базельский комитет по банковскому надзору, основанный при Банке международных расчётов. В настоящее время актуальными являются нормативы в соответствии с требованиями «Basel III».

Центробанки более ста стран мира руководствуются вышеупомянутыми стандартами для регламентирования норм регулирования банковской деятельности. Поскольку Базельские соглашения носят рекомендательный характер, а банковская система каждой страны индивидуальна, Центральные банки корректируют свои законодательства с учетом данных стандартов и обозначенных в них ограничений по структуре и достаточности капитала, ликвидности и особенности проведения некоторых видов операций, но с корректировкой на национальные особенности. Центральный Банк Российской Федерации не является исключением и адаптирует вышеупомянутые стандарты с учетом особенностей развития и текущего состояния национальной банковской системы.

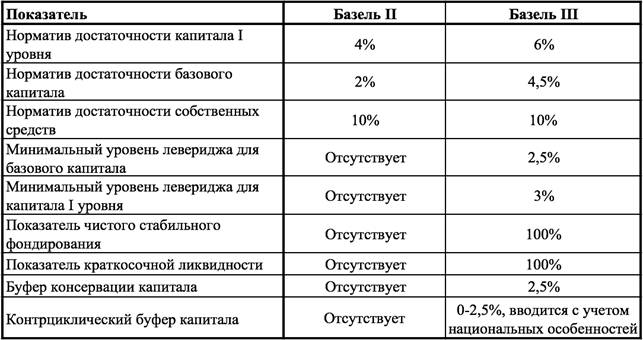

Таблица 1.

Новые стандарты «Basel III»

Источник: составлено автором на основе: Коммерсантъ BusinessGuide – Базель особого режима. https://www.kommersant.ru/doc/2599604 (дата обращения 16.12.2017).

С 2014 года Центральный банк Российской Федерации начал поэтапно вводить в действие новые стандарты «Basel III», утвержденные Базельским комитетом по банковскому надзору. Завершить внедрение вышеупомянутых стандартов планируется в 2019 году.

Основные пункты «Basel III» заключаются в следующих требованиях:

· Ужесточение требований к структуре капитала банков;

· Введение в действие двух новых стандартов ликвидности – долгосрочной (NSFR) и краткосрочной (LCR);

· Введение в действие показателя «леверидж».

Обновленные требования, представленные мировому финансовому сообществу, являются более жесткими и обязательными к исполнению, в отличие от показателей Базель II, большинство из которых имели рекомендательный характер.

Огромное значение имеет введение более строгих требований к нормативам достаточности капитала, что было сделано для того, чтобы обеспечить наличие высококачественного капитала в том объеме, который может понадобиться для покрытия возможных убытков кредитной организации.

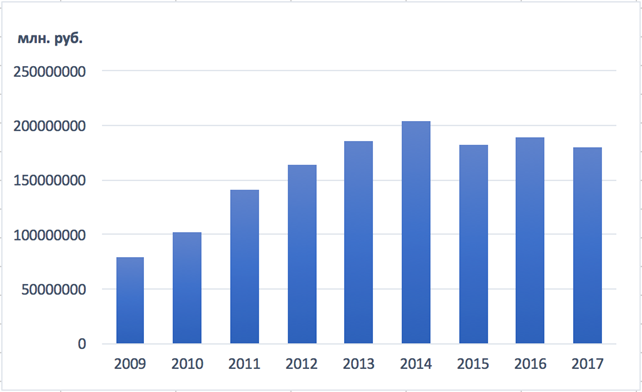

Помимо этого, стандарты «Basel III» предусматривают более строгие требования к определению источников собственных средств, которые учитываются при расчёте основного капитала и резервов капитала (контрциклический буфер и буфер консервации). Контрциклический буфер может формироваться в случае, если этого требует Центральный Банк во времена избыточного роста объёмов кредитования, например, в 2014 году(рис.1). Под буфером консервации же понимается запасной объем резервного капитала, который формируется в благополучные времена, например, в 2010-2013 гг. и предназначается для покрытия возникающих в кризисные периоды убытков.

Рисунок 1. Объём кредитов, предоставленных юридическим лицам-резидентам и индивидуальным предпринимателям[4]

Базель III вводит в действие два новых стандарта ликвидности: показатель чистого стабильного фондирования (NetStableFundingRatio, NSFR) и показатель краткосрочной ликвидности (Liquiditycoverageratio, LСR). Данные коэффициенты служат в качестве внешних индикаторов, которые позволят определить устойчивость банков в случае возникновения проблем с ликвидностью. Показатель чистого стабильного фондирования NSFR даёт возможность определить ликвидность банка с временным горизонтом в один год. Данный коэффициент рассчитывается как отношение располагаемых стабильных источников финансирования к регламентируемому объёму стабильного финансирования. Данный показатель должен быть больше 100%. Что касается показателя краткосрочной ликвидности (или ликвидного покрытия) – LCR, то он дает возможность определить, сможет ли банк продолжить свою деятельность в стандартном режиме в течение ближайших тридцати дней. Рассчитывается как отношение ликвидных активов к чистому денежному оттоку. Нормативное значение – более 100%.

Помимо вышесказанного, Базель III вводит такое понятие, как показатель «леверидж». Это еще один инструмент оценки капитала, позволяющий оценивать соотношение заёмных и собственных средств в кредитных организациях. Применение данного показателя целесообразно, поскольку он необходим для того, чтобы не допустить чрезмерно высокого уровня долговой нагрузки как по балансовым, так и по забалансовым счетам. Все вышеперечисленные действия предпринимаются в том числе для того, чтобы повысить устойчивость и надежность банковской системы в целом и исключить использование финансовыми организациями рисковых бизнес-моделей, вследствие чего в период 2014-2017 гг. у более чем трехсот кредитных организаций были отозваны лицензии на осуществление банковской деятельности. (рис. 2).

Рисунок 2. Количество действующих кредитных организаций на отчетные даты[4]

Также новые стандарты акцентируют внимание на управлении данными внутри банковской структуры. Для качественного аудита требуется, чтобы кредитная организация имела ясное представление о том, как выстроена её работа. В особенности это относится к крупным кредитным организациям, имеющим разветвленную сеть филиалов. Внедрение достаточного большого объёма документов без необходимого периода адаптации поначалу будет вызывать трудности.

Представляется целесообразным подчеркнуть ряд характерных черт интеграции стандартов «Basel III» в отечественную нормативно-правовую базу. В первую очередь, необходимо отметить, что в отличие от стандартов «Basel I», принципы внедрения «Basel II» и «Basel III» в российской правоприменительной практике до сих пор не сформулированы в полном объёме. Перед отечественными кредитными организациями стоит непростая задача одновременного внедрения двух стандартов «Basel II» и «Basel III», притом, что в европейских странах работа по внедрению данных стандартов ведется на протяжении более чем десяти лет.

На данный момент введены в действие стандарты по уровню достаточности капитала, стал применяться показатель краткосрочной ликвидности. Резервные буферы, как и показатель долгосрочной ликвидности будут введены, начиная с января 2018 года.

Причинами введения Базельских стандартов в столь непростые для банковского сектора времена являются:

· Повышение качества управления рисками. Это сделает возможным повысить устойчивость как отдельно взятых банков, так и всей банковской системы в целом, что позволит обеспечить реальную защиту прав клиентов, что является немаловажным факторов в кризисное время;

· Большая часть банков работает на международном рынке, имеет корреспондентские счета в иностранных кредитных организациях. По этой причине необходимо соблюдать общепринятые на мировом уровне Базельские стандарты, чтобы к отечественные банки воспринимались как надёжные партнеры.

Уровень воздействия новых стандартов на тот или иной банк варьируется и зависит от ряда факторов, среди которых стоит выделить: стратегия деятельности банка и его бизнес-модель, структура капитала и высоколиквидных активов, текущие показатели ликвидности и достаточности собственных средств, объем забалансовых операций и уровень платёжеспособности контрагентов.

С одной стороны, по большому счету, крупные российские банки в состоянии соответствовать новым стандартам. К примеру, требования по уровню достаточности капитала со стороны Центрального Банка Российской Федерации были жестче, чем в стандартах по Базелю III. Это объясняется тем, что регулятор ранее ужесточил требования по обеспечению уровня достаточности капиталов. По мнению большинства исследователей, при внедрении Базеля III у российской банковской системы есть преимущества в отличие от стран Западной Европы. Поскольку: 1) на балансах банков уже имеется необходимый капитал; 2) российские кредитные организации уже составляют отчетность по МСФО[5].

С другой стороны, можно предположить, что у средних и мелких банков увеличатся затраты, связанные с поддержанием надлежащего уровня достаточности ликвидности и капитала, а также с соблюдением требований регулирующих органов, что может негативно сказаться на рентабельности национальной банковской системы.

По мнению российских экономистов, сейчас не самое удачное время для внедрения стандартов Базеля III, поскольку российская экономика находится в кризисной ситуации и новые нормативы могут стать дополнительным бременем для организаций, осуществляющих свою деятельность в финансовом секторе. Целесообразнее было бы дождаться начала экономического роста. Тем не менее, с точки зрения системных рисков можно оценить и положительно, поскольку повышение требований к кредитному качеству заёмщиков, более строгий контроль за исполнением ими обязательств улучшит качество активов в банковском секторе. Кроме этого, введение новых стандартов связано с изменением стратегии банка, в первую очередь, связанной с планированием и управлением банковскими рисками и капиталами[6].

Присоединение России к Базелю III поспособствует повышению эффективности функционирования всей российской банковской системы, позволяет отечественным банкам стать полноправными участниками международных финансовых отношений. Однако, учитывая названные нами отрицательные стороны, введение Базеля происходит не так безболезненно, как хотелось бы. Тем не менее в текущей экономической ситуации «Базель III» сам по себе не может гарантировать устойчивость банковской системы. Недостаток этого стандарта заключается в том, что он слишком глобализован и потому не учитывает особенности локальных банковских систем. С учетом российской специфики в перечень мер по увеличению стабильности в банковской сфере можно было бы добавить требование по снижению связанных кредитов в портфеле банка, а также уменьшить отраслевую концентрацию банков в высокорискованных областях, таких как кредитование девелоперских компаний.

Таким образом, можно сделать вывод о том, что в настоящее время принятие и следование требованиям «Basel III» позволяет рационализировать процесс выполнения регулятивных норм, а также увидеть целостную картину банковского бизнеса. Также стоит отметить, что в российской финансовой системе происходят структурные изменения, заключающиеся в ужесточении регулирования деятельности кредитных организаций. Факт соблюдения новых стандартов банковскими учреждениями снижает риски, возникающие в процессе их деятельности. Помимо этого, повышается эффективность и надежность кредитных организаций, что способствует повышению стабильности финансовой системы в целом.