Тенденции развития рынка банковских депозитов в российской экономике

Секция: Экономика

XL Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

Тенденции развития рынка банковских депозитов в российской экономике

В статье анализируется состояние рынка банковских вкладов физических лиц. Определены основные тенденции и перспективы его развития в современных условиях.

Банковская система является необходимой составляющей экономической системы каждого государства и занимает стратегическое положение в экономике, что обуславливается ее целями, функциями, задачами, а также воздействием на другие системы. Любые перемены в функционировании банковской системы затрагивает интересы всех хозяйствующих субъектов. Современная банковская система России формируется под влиянием, как позитивных внешнеэкономических факторов, так и внутренних социально-экономических процессов, которые создают благоприятные условия для развития рынка банковских вкладов [6]. Состояние и развитие российской банковской системы исследовались в трудах таких ученых, как Л.И. Абалкин, С.Г. Бабич, В.В. Геращенко, А.И. Жуков, С.М. Игнатьев, О.И. Лаврушин, М.Ю. Матовников, А.Ю. Симановский, В.И. Шумейко. Коммерческие банковские организации стремительно расширяют набор депозитных товаров, увеличивают число точек продаж розничных услуг, внедряют новейшие высокотехнологичные виды обслуживания клиентов. Для развития депозитных операций у коммерческих банков имеется хорошая база [3].

Предпосылками увеличения вкладов граждан в банках являются:

· увеличение реальных доходов населения;

· осуществление положений Федерального закона «О страховании вкладов физических лиц в банках Российской Федерации» от 23.12.2003 № 177-ФЗ;

· улучшение стабильности кредитных организаций и банковского сектора в целом;

· развитие правовых основ защиты интересов кредиторов и вкладчиков;

· повышение доверия клиентов и вкладчиков к финансовым посредникам;

· сохранение института банковской тайны, в том числе тайны вклада.

Таким образом, сформировавшаяся обстановка дает возможность говорить о появившейся за последние несколько лет тенденции перетока денежных средств населения в коммерческие банки и как следствие актуальности изучения данной темы.

Объект исследования – деятельность коммерческих банков России, связанная с привлечением денежных средств населения во вклады (депозиты).

Предметом исследования являются депозитные операции банков.

Цель работы: проанализировать российский рынок банковских вкладов за последние годы, выявить причины изменения объемов и процентов по депозитам.

Всё большей популярностью у населения пользуется банковский вклад. Большое количество людей начинает задумываться о формировании пассивного источника дохода. Одним из таких популярных способов инвестирования денег на сегодняшний день является открытие депозитного счета в банке.

Вклад – денежные средства в валюте Российской Федерации или иностранной валюте, размещаемые физическими лицами в целях хранения и получения дохода. Доход по вкладу выплачивается в денежной форме в виде процентов. Вклад возвращается вкладчику по его первому требованию в порядке, предусмотренном для вклада данного вида федеральным законом и соответствующим договором [4].

Актуальность данного вида инвестирования обуславливается тем, что депозит является несложным, доступным и практически безопасным методом сбережения, а также увеличения своих денежных средств [1]. Депозитные счета открывают не только начинающие трейдеры, но и опытные «вкладчики», отводящие для них определенный процент в своих инвестиционных портфелях.

В настоящий момент рынок банковских депозитов (вкладов) в России активно развивается. Это подтверждается ростом вкладов населения в банках.

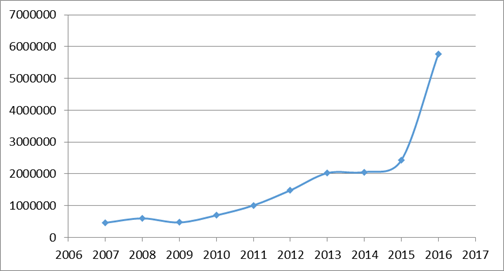

За минувшие годы объем привлеченных коммерческими банками денежных средств населения вырос более чем в 2 раза (рис. 1). В относительном выражении, рост за 01.01.2016 в сравнении с 01.01.2015 составил 42,1%. По прогнозам Центрального Банка Российской Федерации данное направление по рынку вкладов сохранится. При этом данный вид прогноза предусматривает замедление темпов роста экономики и доходов граждан, а кроме того уменьшение процентных ставок по депозитам при одновременном воздействии капитализации высоких процентов предыдущих периодов.

Рисунок 1. График объемов привлеченных кредитными организациями вкладов физических лиц за период (январь) с 01.01.2007г. по 01.01.2016г., млн. руб. [3]

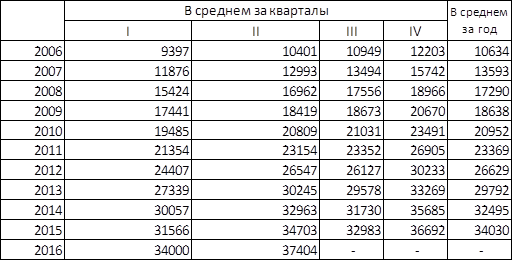

Однако этот вид прогноза производился при условии благоприятных внешних условий. Ключевыми факторами, которые обуславливают динамику депозитов населения страны в долгосрочной перспективе, считаются реальные доходы граждан и степень их доверия к банковской системе. Наглядно можно увидеть динамику среднемесячной заработной платы работников в таблице 1.

Таблица 1.

Среднемесячная номинальная начисленная заработная плата работников по полному кругу организаций в целом по экономике Российской Федерации в 2006–2016гг. в рублях [5]

Из таблицы видно, что заработная плата населения за второй квартал 2016 года (37404) на 7,2% больше, чем в предыдущем году. Но к началу 17-ого года эта денежная выплата будет снижена на 5 тысяч рублей, и в среднем будет составлять 28 тысяч рублей.

В третьем квартале 2016 года прирост депозитов физических лиц в российской банковской системе несколько замедлился относительно предыдущего квартала. Согласно статистике Банка России, за июль-сентябрь объем депозитов населения номинально увеличился на 1,1%, против +2,4% по итогам второго квартала. В целом же вклады физических лиц за девять месяцев выросли лишь на 0,4%. В абсолютных величинах портфель депозитов физических лиц вырос на 256 и 99 миллиардов рублей за третий квартал и девять месяцев 2016 года соответственно. Для сравнения, за июль-сентябрь и за девять месяцев прошлого года объем вкладов населения увеличился на 6,6% и 14,3% (1,3 и 2,6 триллиона рублей соответственно).

Отличительной направленностью настоящего времени также считается перераспределение депозитов населения внутри банковского сектора.

Данная динамика сопряжена, в первую очередь, с изменением политики регулятора. Во второй половине 2013 года Центральный Банк Российской Федерации начал «чистку» рынка, при этом крупные отзывы лицензий пришлись в основном на 2013–2015 года [3].

Таким образом, на фоне отзыва лицензий у отечественных банков в 2013–2015гг., населением была продемонстрирована осторожность в отношении инвестирования своих средств, сохраняющаяся и в настоящее время. На сегодняшний день преимущество, прежде всего, отдается крупным российским банкам. Наилучший результат в третьем квартале 2016 года продемонстрировали крупные банки из ТОП-50. В частности, среди пятидесяти крупнейших банков положительной динамикой депозитов характеризовались 78% кредитных организаций. Тогда как среди банков, занявших с 51 по 100-е место в рейтинге, 68% банков продемонстрировали в третьем квартале положительную динамику депозитов. При этом за пределами ТОП-200 лишь 56% банков демонстрировали рост депозитов населения.

Существенной тенденцией формирования российского рынка банковских вкладов также является снижение предлагаемых процентных ставок по депозитам. Согласно результатам 2015 года большая часть из 100 крупнейших банков понизили ставки по вкладам [6].

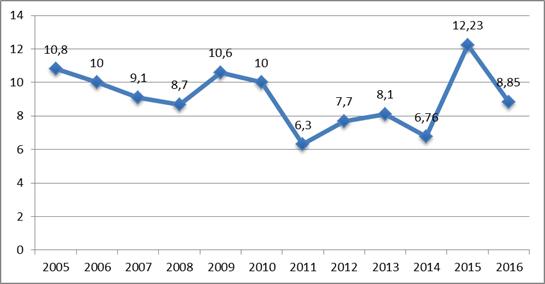

Средневзвешенный уровень ставок по объёму вкладов физических лиц на 01.01.2016г. со сроком привлечения от 181 до 1 года составил 8,85%, что на 3,38% меньше по сравнению с предыдущим аналогичным периодом (рис.2).

Рисунок 2. Средневзвешенные процентные ставки по привлеченным кредитными организациями вкладам (от 181 дня до 1 года) физических лиц, % [3]

На рис.2 отчётливо прослеживается тенденция сокращения ставок по вкладам в основном во 2 и в 3 кварталах.

Сокращение процентных ставок по депозитам физических лиц в 2016 году можно связать с определенными критериями. Во-первых, неустойчивая ситуация на рынке банковских услуг привела к тому, что случилось перераспределение депозитов в пользу основных отечественных банков, которые вынуждены были уменьшить процентные ставки по вкладам для того, чтобы не допустить увеличения собственных затрат. И во-вторых, усилившаяся надзорная деятельность и меры ЦБ РФ не дают возможность коммерческим кредитным организациям определять ставки по вкладам выше среднерыночных.

Проведенный анализ состояния и тенденций российского рынка банковских депозитов позволяет произвести определенные заключения, а также охарактеризовать перспективы его развития на ближайшее время. В частности, на 2017 год ожидается умеренный рост сберегательной активности населения. При этом предпочтение граждане будут отдавать вкладам, объем которых не превышает размера страхового возмещения – 1400 тысяч рублей. Среди возможностей, благодаря которым коммерческие кредитные организации сумеют увеличить размер собственных активов, привлеченных во вклады - рост процентных ставок по ним. Тем не менее, в ближайшее время предпосылки к уменьшению процентных ставок по депозитам сохранятся на протяжении оставшихся месяцев 2016 года. Одной из причин такой политики банков будет являться усиление надзорной деятельности Центрального Банка за операциями коммерческих банков, а кроме того ослабление национальной денежной валюты, которая уменьшает предрасположенность к сбережению.