Кризис ликвидности коммерческих банков

Секция: Экономика

лауреатов

участников

лауреатов

участников

XL Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

Кризис ликвидности коммерческих банков

Ликвидность – это очень важный показатель банковской деятельности. В статье рассматривается изменения денежно – кредитной политики Банка России в связи с переходом от структурного дефицита к структурному профициту ликвидности коммерческих банков. Рассматривается влияние профицита на инфляцию в стране и предложены несколько вариантов решения этой проблемы.

Кризис ликвидности коммерческих банков является в настоящее время очень важной и обсуждаемой проблемой. Ведь ликвидность – важнейшая качественная характеристика деятельности банка, свидетельствующая о его надежности и стабильности [4]. Также ликвидность отвечает за умение банка вовремя и без потерь рассчитываться по своим обязательствам и преобразовывать ценные бумаги в деньги.

Ликвидность банка определяет его устойчивость и работоспособность, так как банк обладающий достаточным уровнем ликвидности, может с наименьшим риском для себя выполнять следующие функции:

· Погашение ценных бумаг, выпущенных банком;

· исполнение платежных поручений клиентов;

· удовлетворение спроса клиентов на денежные средства, исходя из своих обязательств;

· возвращение средств кредиторам, вкладчикам вовремя, либо досрочно.

Для поддержания приемлемого уровня ликвидности каждый банк разрабатывает свою политику и применяет ее практике. Политика управления ликвидностью направлена на удовлетворение потребностей, т.е. спроса клиента и используется как мера против снижения рентабельности прибыли и активов[1]. Если же банк не может удовлетворить потребности клиентов, то это приводит к потере выгодных контрактов, ослаблению конкурентных позиций и даже к банкротству.

Банковская ликвидность предоставляет банку возможность не осуществлять скорых продаж активов, таким образом, предотвращает убыточные или неприбыльные операции[2].

Наиболее ликвидными банковскими активами являются денежные средства, казначейские векселя и краткосрочные кредитные обязательства финансово устойчивых клиентов.

К активам долгосрочной ликвидности относятся кредиты, выданные организацией с оставшимся сроком погашения свыше года, долгосрочные инвестиции банка, ссуды, капитальные вложения.

На ликвидность банка влияет большое количество различных факторов, они делятся на внешние и внутренние.

Внутренние факторы связаны с деятельностью самого банка, потому что изменяя политику банка, можно предотвратить отрицательное влияние на ликвидность и платежеспособность. Децентрализация полномочий и создание филиалов, оказывает положительное влияние на ликвидность, так как филиалы имеют в распоряжении собственные средства и занимаются определенными операциями, а значит могут стать в случае чего дополнительным источником средств для головного банка.

К внутренним факторам относятся:

· Качество и устойчивость ресурсной базы банка

· Зависимость банка от привлечения внешних источников заимствования.

· Сбалансированность по срокам, суммам активов и пассивов.

· Наличие достаточного собственного капитала банка.

· Доходность активов банка.

Внешние факторы, это такие факторы под которые банк должен приспособить свою кредитную политику, он не может оказывать на них влияние.

К внешним факторам относятся:

· Нестабильность экономической и политической обстановки в стране.

· Изменение курса цен, валют, инфляция.

· Банкротство должников, неплатежеспособные клиенты.

· Сокращение филиалов и отделений банков.

· Ограниченность каналов приобретения средств.

В 2016 году коммерческие банки столкнулись с переходом из дефицита ликвидности к структурному профициту. Аналитики напрямую связывают рост рублевой ликвидности в банковском секторе с дефицитом федерального бюджета, который Минфин финансирует из Резервного фонда. Структурный профицит означает, что денег становится настолько много, что банки уже не заинтересованы в привлечении средств ЦБ, а размещают излишнюю ликвидность на депозитах и корреспондентских счетах.

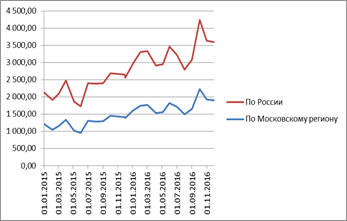

Рисунок 1. Денежные средства кредитных организаций на корреспондентских счетах в Банке России

Также уменьшился уровень привлекаемых по операциям РЕПО средств, задолженность кредитных организаций перед ЦБ близится к нулю. Доходность ОФЗ падает, сейчас облигации торгуются ниже 11% годовых, это говорит о том, что действие денежно – кредитной политики ослабевает и ее борьба с инфляцией постепенно теряет свою эффективность.

Объем заимствований сократился на 11%, в 1,3 раза увеличился объем депозитов кредитных организаций, размещенных Федеральным казначейством. В результате удельный вес привлеченных пассивов банка снизился всего за месяц с 3, 4 до 3%. Ключевая ставка становится ориентиром для размещения средств, а не для ставок привлечения средств, такое изменение роли ключевой ставки равнозначно ее снижению. В этом и заключается опасность профицита, потому что если ставки будут низкими, то это приведет к удешевлению кредитов. Профицит поощряет высоко рискованные сегменты российского рынка, существует риск возможного роста необеспеченного потребительского кредитования, что может затормозить процесс снижения инфляции.

Еще одной проблемой профицита ликвидности является то, что многие банки могут направить свободные средства на валютный рынок, что вызовет очередной обвал рубля.

Отток средств на валютный рынок, также связывают с ценами на нефть, когда происходит нехватка рублей. Если цена на нефть будет падать, то не будет дополнительных доходов в бюджет, а значит придется использовать Резервный фонд.

Лишнюю ликвидность абсорбируют с помощью депозитных аукционов, а это в свою очередь может привести к значительным потерям в финансовых результатах деятельности.

Можно выделить следующие способы для борьбы с излишней ликвидностью:

1. Улучшить структуру балансовых задолженностей банка поможет выкуп собственных долговых обязательств, выпущенных под высокую ставку.

2. Продажа ОФЗ Банком России, но этот способ не сможет помочь кардинально, главное не допустить избыточного участия ликвидных рублей в операциях на валютном рынке.

3. Банку нужно постараться найти такой сегмент рынка, который бы был перспективным, то есть прибыльным, нуждался в финансировании и его риск сводился бы к минимуму. Чтобы использовать этот сегмент Банку будет необходимо предложить ему гибкие по стоимости и срокам условия.

Можно сделать вывод, что от действий государства и Банка России в области банковского регулирования зависит ситуация на рынке. Избыточную ликвидность можно грамотно использовать для применения новых инструментов и механизмов кредитования, чтобы повысить рост инвестиционной активности в стране.