Финансовая отчетность как информационная база финансового анализа организации

Секция: Экономика

лауреатов

участников

лауреатов

участников

XL Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

Финансовая отчетность как информационная база финансового анализа организации

В современных условиях хозяйствования нельзя не согласиться с тем, что информация, является ключевым ресурсом рыночной экономики. Говоря о финансово-хозяйственной деятельности предприятия, таким источником информации служит бухгалтерская (финансовая) отчетность.

Согласно Приказу Минфина РФ от 02.07.2010 №66н «О формах бухгалтерской отчетности», используются следующие формы финансовой отчетности:

1. Бухгалтерский баланс (форма 1) – это способ группировки и обобщенного отражения в денежном выражении состояния средств предприятия по их видам и источникам образования на определенную дату. Основное свойство отчета в том, что суммарные активы всегда равны суммарным пассивам (А=П). Обуславливается это тем, что при отражении операций на счетах в балансе соблюдается принцип двойной записи.

2. Отчет о финансовых результатах (форма 2) – отражает финансовую деятельность предприятия. Данные отчета показывают причины, по которым компания понесла убытки или получила прибыль в определенном отчетном периоде.

3. Отчет о движении капитала (форма 3) – отражает движение средств собственного капитала, а также содержит информацию о величине нераспределенной прибыли (убытка) и доле акций предприятия.

4. Отчет о движении денежных средств (форма 4) – представляет собой потоки денежных средств за период, классифицируя их по операционной, инвестиционной и финансовой деятельности.

5. Отчет о целевом использовании средств (форма 6) – документ, в котором отражаются сведения об остаточных средствах на счетах компаний на протяжении отчетного периода.

6. Пояснения к Бухгалтерскому балансу и Отчету о финансовых результатах – не является самостоятельной формой отчетности, считаются всего лишь приложением-расшифровкой к первым двум формам. Связь прослеживается через нумерацию пояснений построчно, по соответствующим строкам баланса и Отчета о финансовых результатах, по которым представляются пояснения.

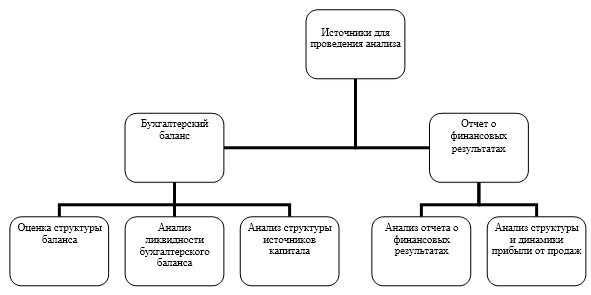

На мой взгляд, для первичной оценки финансового состояния предприятия, достаточно первых двух форм (рисунок 1).

Рисунок 1. Бухгалтерский баланс и отчет о финансовых результатах как информационная база финансового анализа организации

Оценив структуру баланса, можно рассчитать следующие показатели: [2, с. 424].

· Коэффициент текущей ликвидности,

· Коэффициент обеспеченности оборотными средствами,

· Коэффициент восстановления платежеспособности,

· Коэффициент утраты платежеспособности.

Данные показатели не дают полную картину о состоянии финансового положения предприятия, но, тем не менее, их своевременный подсчет, может обезопасить предприятия от необдуманных сделок и ненадежный партнёров.

Анализ ликвидности бухгалтерского баланса [1, с. 186]. Для этого активы группируют по степени их ликвидности – от наиболее быстро превращаемых в деньги к наименее. А пассивы – по срочности оплаты обязательств.

Сопоставление первой и второй группы активов (наиболее ликвидных активов и быстрореализуемых активов) с первыми двумя группами пассивов (наиболее срочные обязательства и краткосрочные пассивы) показывает текущую ликвидность организации. То есть, её платежеспособность на ближайшую к моменту проведения анализа дату. Сравнение медленно реализуемых активов с долгосрочными пассивами отражает перспективную ликвидность.

В совокупности с оценкой структуры баланса также рекомендуется провести анализ отчета о финансовых результатах, просчитав темпы изменений и удельный вес каждого показателя (выручка от продаж, расходы по обычным видам деятельности, прибыль (убыток) от продаж, результат от прочих видов деятельности, чистая прибыль).

О многом расскажет анализ структуры и динамики прибыли от продаж в разрезе по выручке, себестоимости, коммерческим, управленческим расходам. Выявив удельный вес каждого из данных показателей, можно будет сделать вывод о том, необходимо ли предприятию менять тактику, чтобы дальнейшая его деятельность не была убыточной [4, с.312].

Анализ структуры источников капитала. Источником информации служит бухгалтерский баланс предприятия [3, с.286]. С этой целью рассчитывают следующие показатели:

· коэффициент финансовой автономии – удельный вес собственного капитала в общей валюте баланса;

· коэффициент финансового левериджа (коэффициент финансового рычага), – отношение заемного капитала к собственному.

· коэффициент обеспеченности собственными средствами – определяет достаточно ли у организации собственных оборотных средств, необходимых для финансовой устойчивости. Находится как отношение собственных оборотных средств к величине оборотных активов организации.

· коэффициент маневренности собственных оборотных средств – характеризует степень мобильности использования собственного капитала и рассчитывается отношением собственных оборотных средств к собственному капиталу.

Коэффициенты финансовой автономии, обеспеченности собственными средствами, финансового левериджа и маневренности собственных оборотных средств характеризуют независимость организации по каждому элементу активов и по имуществу в целом. Демонстрируют, достаточно ли устойчива компания в финансовом плане.

Таким образом, проведя анализ финансового состояния, информационной базой которого является бухгалтерская (финансовая) отчетность, всего за несколько этапов появляется возможность ознакомиться с текущим положением дел предприятия, проследить динамику в развитии, найти «болевые» точки и сделать заключение о финансово-экономическом состоянии предприятия.