Проблемы развития рынка ценных бумаг в Российской экономике

Секция: Экономика

лауреатов

участников

лауреатов

участников

XL Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

Проблемы развития рынка ценных бумаг в Российской экономике

Данная статья посвящена актуальным проблемам функционирования российского рынка ценных бумаг на современном этапе. В статье анализируется современное состояние рынка ценных бумаг РФ. Также исследуется структура рынка ценных бумаг. На основе анализа прогнозов развития мировой экономики и данных по фондовому рынку РФ сформулированы решения проблем рынка ценных бумаг в России.

Исследованиям проблем рынка ценных бумаг в России посвящены труды многих ученых-экономистов: Ануфриенко М.С. [1], Кунаковой Э. [4], Куриленко М.В. [8], Курмановой Д.А. [5], Лубягиной Д.В. [6], Покровской Н.Н. [8] и др. На основе данных исследований, а также проанализировав статистические данные, автором были выявлены направления решения проблем по развитию рынка ценных бумаг в России.

В нынешних условиях ценные бумаги являются главнейшим механизмом работоспособности рыночной экономики. Ценная бумага является весьма специфическим товаром, приносящим выгоду не только эмитенту и держателю, но также в целом содействует благоприятному развитию экономики страны.

Главными задачами рынка ценных бумаг являются обеспечение межотраслевого перенаправления инвестиционных средств, привлечение инвестиций на российские предприятия и организация условий для активизирования накоплений и дальнейшего их инвестирования.

В сформированной рыночной экономике ценные бумаги и их видовое многообразие играют немалую роль в привлечении незанятых денежных средств для потребностей предприятий и государства.

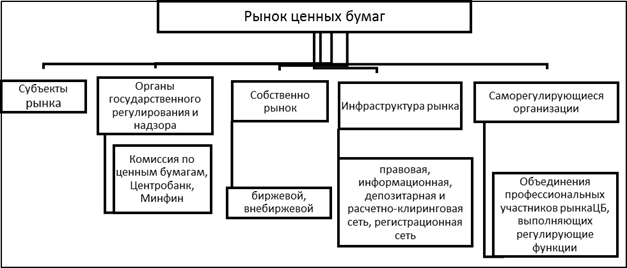

Структуру рынка ценных бумаг можно представить графически (рис. 1).

Рисунок 1. Структура рынка ценных бумаг

Воздействие на рост экономики принадлежит дополнительным инвестициям, поэтому привлечённый капитал может обеспечить условия выхода России из экономического кризиса, осуществление структурных сдвигов в национальной экономике, внедрение «ноу-хау», улучшение деятельности на микро- и макроуровнях [9].

В последнее время РЦБ становится важнейшим элементом перераспределения финансовых вливаний в экономику. Ему принадлежит особое место в системе воспроизводственного процесса: с РЦБ происходит аккумуляция свободной денежной массы внутренних и внешних инвестиций и распределение их к хозяйствующим субъектам для модернизации и наращивания производственной базы. В нынешней экономике одним из главных эмитентов ценных бумаг становится государство в лице конкретных органов управления.

В России рынок ценных бумаг возник за незначительный промежуток времени, поэтому он является достаточно специфичным.

Российский фондовый рынок характеризуется маленькими объемами, не ликвидностью, неразвитостью материальной базы, технологий торговли, очень высокой степенью всех рисков и высокой степенью спекулятивного оборота.

В настоящий момент, Российский рынок ценных бумаг предстает перед нами, как непредсказуемое явление, которое напрямую зависит от ожиданий иностранных портфельных инвесторов. Если оценивать в целом, то финансовый рынок нашей страны, к сожалению, не соответствует масштабам экономики, фактическому уровню инвестиций, как в финансовый, так и в реальный сектор [10].

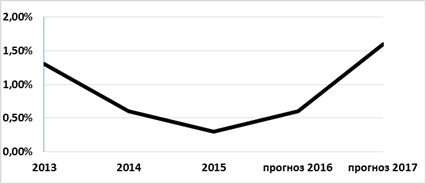

Развитие экономики России находилось под влиянием введенных западными странами экономических санкций и снижения цен на нефть, внешнеторговых ограничений на импорт продовольственных товаров, девальвации национальной валюты, сокращения инвестиционной активности и снижения потребительского спроса на фоне растущей инфляции. Прогноз по росту ВВП на текущий 2016 год улучшен до 0,6% с 0,3%, теперь он совпадает с прогнозом Минэкономразвития (рисунок 2).

Ранее ЦБ в базовом варианте сценария макроэкономического развития исходил из того, что в 2015 году ВВП РФ покажет нулевую динамику, в 2016 году вырастет на 0,1%, в 2017 году – на 1,6%.

Рисунок 2. Динамика изменения ВВП России 2013-2015 гг., с прогнозом на 2016-2017 гг., в %

Темп прироста мировой экономики по итогам 2014 г., по оценкам МВФ, составил всего 3,3%, а в 2015 году – 3,5%. Прогнозы мирового экономического развития МВФ на 2016 г. были пересмотрены в сторону понижения до уровня 3,7%. Всемирный Банк традиционно прогнозирует более низкие темпы экономического роста: после роста в 2014 г. на 2,6% (2,5% по итогам 2013 г.), 2015 год принёс рост в 3% по его оценкам, рост глобальной экономики составит 3,3% в 2016 г. (рисунок 3).

Рисунок 3. Сравнение прогнозов темпа роста мировой экономики

Процесс сворачивания программы выкупа активов ФРС США в рамках третьего этапа программы количественного смягчения (QE3), а также ожидание перехода к более жесткой денежно-кредитной политике ФРС на фоне благоприятных макроэкономических показателей американской экономики продолжили влиять на конъюнктуру мировых финансовых рынков и вызывать снижение спроса на активы развивающихся стран, хотя и менее значимое, чем в конце 2013 г. Противоречия и конфликты на Ближнем Востоке и в Северной Африке в 2014 г. перешли на новый уровень [11].

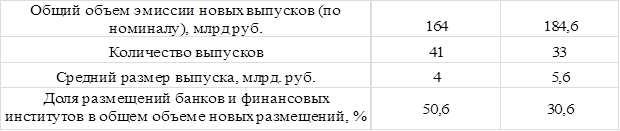

В июне 2016 г. общий объем новых размещений рублевых корпоративных облигаций (КО) составил 184,6 млрд. руб. (по номиналу), что на 13% выше соответствующего показателя июня 2015 г., а средний размер выпуска вырос за год с 4 до 5,6 млрд. руб.[12]. В отраслевой структуре новых размещений в июне 2015 г. и июне 2016 г. преобладали облигационные выпуски банков и финансовых институтов (Табл. 1).

Таблица 1.

Новые размещения рублевых корпоративных облигаций в июне 2015 г. и 2016 г.

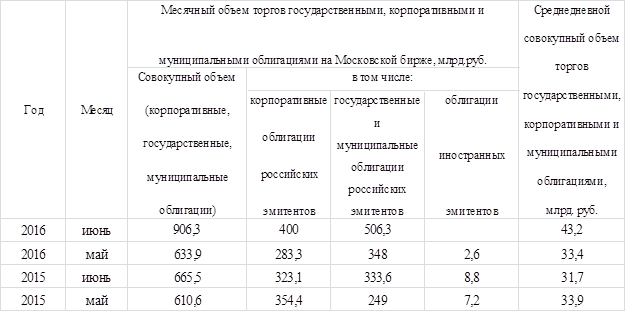

В июне 2016 г. биржевой объем торгов корпоративными облигациями увеличился на 24% по сравнению с июнем 2015 г. (в мае 2016 г. объем торгов, напротив, снизился на 20% по сравнению с маем 2015 г.).

Объем торгов государственными и муниципальными облигациями в июне 2016 г. вырос на 52% по сравнению с июнем 2015 г. (в мае 2016 г. объем торгов вырос на 40% по сравнению с маем 2015 г. [3] (табл. 2).

Таблица 2.

Объемы торгов облигациями на Московской бирже

Среднедневной объем торгов на МБ - 56,5 млрд. рублей (41,8 млрд. рублей в июне 2015 года).

По степени развития РЦБ можно судить о достижении устойчивого экономического роста, создании эффективной экономики, обеспечивающей высокий уровень социально-экономического развития. Это станет возможным только, в частности, при развитии масштабного рынка государственных ценных бумаг. Стабильное повышение котировок государственных ценных бумаг обязательно привлечёт в Россию дополнительные инвестиции [2].

В условиях подверженности российского рынка ценных бумаг – влиянию внешних факторов профессиональным участникам фондового рынка необходимо пристальнее следить за развитием событий путем ежедневного и еженедельного анализа рынка.

На основе вышеизложенных проблем современного российского фондового рынка возможны следующие решения.

Во-первых, это несомненное усовершенствование системы регулирования и надзора по отношению к рынку ценных бумаг, возможно, путем разграничения регулирующих и контрольных функций между Банком России и иными государственными органами с целью снижения, а лучше исчезновения, рассмотренных в данной главе рисков.

Во-вторых, развитие и обеспечение независимости саморегулируемых организаций.

В-третьих, разработка более мобильных и гибких мер контроля, не загоняющих участников профессионального рынка в очень жесткие рамки, поскольку они вынуждены работать в часто изменяющихся условиях с повышенным риском.

В-четвертых, предполагается, что привлечение инвесторов на рынок долговых финансовых инструментов возможно путем разумного повышения доходности по ценным бумагам путем закладывания в процентную ставку растущих рисков. А также возможно привлечение инвесторов на фондовый рынок посредством усовершенствования российского законодательства, которое будет гарантировать безопасность инвестиций в различные отрасли экономики.

Что касается привлечения иностранного капитала, то здесь необходимо ориентироваться на азиатских инвесторов, предоставляя для них необходимые условия инвестирования и безопасности, например, так же в плане выгодных процентных ставок, упрощения системы заключения сделок, предоставления гарантий.

Решением проблемы излишней капитализации рынка акций является введение ограничений и еще более жесткого регламента для допуска эмитентов акций на фондовый рынок, ужесточение листинга. Например, высокий размер капитализации компании-эмитента в рамках требований определенной фондовой биржи или достаточно долгий срок существования компании-эмитента на рынке.

Надо заметить, что выявленные проблемы, касающиеся отечественного рынка ценных бумаг, в большей степени зависят от несовершенства законодательной системы страны. Различные экономические и политические изменения, также отразились на рынке ценных бумаг. Но, несмотря на все эти проблемы, следует подчеркнуть, что это молодой, перспективный и динамичный рынок, который может и будет развиваться на фоне процессов в нашей экономике: большого выпуска ценных бумаг в связи с приватизацией государственных предприятий, быстрого создания новых коммерческих образований, привлекающих средства на акционерной основе и т.д.

Таким образом, рынок ценных бумаг играет немало важную роль в перераспределении финансовых ресурсов государства, а также необходим для успешного развития рыночной экономики. Именно поэтому восстановление, развитие и регулирование фондового рынка становится все более, первоочередной задачей, стоящей перед правительством.