Основы формирования национальной налоговой политики государств

Секция: Экономика

XLV Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: общественные и экономические науки»

Основы формирования национальной налоговой политики государств

В статье рассмотрено содержание национальной налоговой политики государства, ее цели, задачи, принципы. Проведен анализ моделей налоговых систем.

Национальная политика – это искусство государственного управления. Налоговая политика – искусство налогового управления, в котором государство – субъект управления, объектом управления – налоги, налоговая система. Национальная налоговая политика государства основывается на объективных закономерностях динамики налоговых отношений. На базисных основах налоговых функций и налогов. Используя налоговую политику, государство регулирует экономическое развитие, а также основные макроэкономические и микроэкономические показатели. На основные элементы управления государством, социальные и экономические стороны жизни общества оказывает влияние налоговая политика.

Четкость налоговой политики и направленность ее на оптимизацию налоговых отношений и решение основных противоречий субъектов налоговых отношений – основная задача национальной налоговой системы государства.

Правовые действия органов власти и управления, которые определяют целенаправленность практики применения налоговых законов – составляют налоговую политику государства. В процессе функционирования налоговой политики налоговый метод формирует правовые нормы, реализовывающиеся при осуществлении планирования, регулирования и контроля доходов государства. Цель налоговой политики при ее экономическом обосновании – это оптимизация и централизация средств посредством налоговой системы.

В совокупности тактики и стратегии научных и целесообразных экономических решений государственных органов налоговая политика реально гарантирует рост благосостояния общества.

Всесторонняя оценка хозяйственно-экономических отношений, а также правовое сопровождение взимания налоговых платежей с налогоплательщиков – являются основными постулатами для проведения налоговой политики.

Основные задачи налоговой политики государства решаются при разработке тенденций развития налоговой политики (рисунок 1).

Рисунок 1. Основные задачи налоговой политики государства

Центральная функция налогов – это наполнение казны государства, что лежит в основе главных направлений налоговой политики. Нужно всегда помнить о том, что налоги являются важнейшим экономическим инструментом, стимулирующим и регулирующим производство и обеспечение социальных гарантий.

Для обеспечения аргументированного структурного преобразования производства отраслей необходимых для удовлетворения потребностей граждан, а вследствие этого - наполнения казны государства, с помощью налогов используют дифференциацию ставок и предоставление льгот.

Как инструмент государственного регулирования социально-экономических процессов в обществе, налоги воздействуют на условия и факторы общественного воспроизводства. Таким образом реализуется регулирующая функция налогов и формируется, механизм налогового регулирования экономики.

Для налогового регулирования используются в качестве инструментов отдельные категории плательщиков, которые освобождаются от уплаты налога (сбора), и элементами налога – объекты налогообложения, налоговая база, ставки налога.

С расчетом на перспективу проводится налоговая стратегическая политика (стратегия), на текущий момент – налоговая тактика. Для единства общественных, корпоративных и личных экономических интересов тактика и стратегия государства должны составлять единое целое. Но на практике не редко прослеживается экономическая необоснованность тактических шагов, предпринимаемых руководством государства по координации налогообложения на текущий момент.

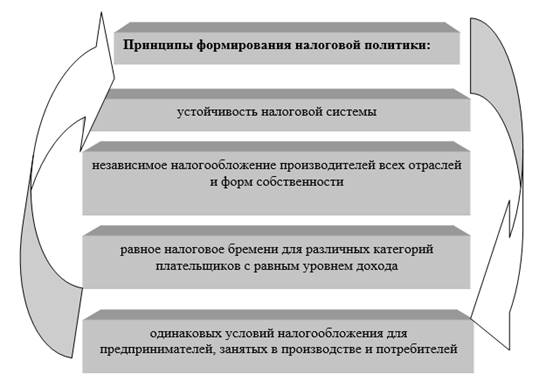

На рисунке 2 представлены принципы формирование налоговой политики:

Рисунок 2. Принципы формирования налоговой политики

Налоговая система (от греч. «systema» — целое, составленное из частей) – представляет собой совокупность налогов, которые взимает государство, методов и форм их установления, изменений, отмен оплаты, систему контроля налогообложения, несение ответственности при нарушении налогового законодательства.

Баланс прямого и косвенного налогообложения определяет национальную налоговую систему страны.

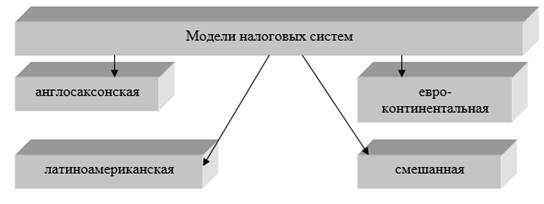

Доля определенных видов налогов и сборов в общем объеме доходов от налогообложения определяет существующие четыре основных базисных модели налоговых систем: англосаксонскую, евро-континентальную, латиноамериканскую и смешанную (рисунок 3).

Рисунок 3. Модели налоговых систем

Отличительные особенности моделей налоговых систем представлены в таблице 1.

Таблица 1.

Отличительные особенности моделей налоговых систем

|

Модель налоговых систем |

характеристика |

страны |

|

Англосаксонская модель |

· прямое налогообложение, · доля · косвенных налогов (НДС, налог с продаж, акцизы) незначительна, · основное бремя налогов несут физические лица, · основа: подоходное налогообложение (взимание прямых налогов с физических лиц) |

Великобритания, Канада, США. |

|

Евро-континентальная модель |

· высокий удельный вес косвенных налогов на социальное страхование. · значительно меньше сборов от косвенных налогов поступления от прямых налогов |

Австрия, Бельгия, Германия, Нидерланды, Франция, Италия. |

|

Латиноамериканская модели |

· высокая инфляционность экономики, · высокий удельный вес косвенных налогов, лучше приспособленных к условиям высокой инфляции (лучше защищают бюджетные поступления от инфляции, лучше собираются и контролируются) |

Боливия, Чили, Перу |

|

Смешанная модель |

· сочетание всех черт выше перечисленных моделей |

Государства, системы налогообложения которых не могут быть однозначно отнесены к определенной модели налогообложения: РФ, Япония |

|

оффшоры (от англ. Offshore - «действующий вне территории страны») |

· низкий налоговый потенциал, отказ от взимания обычных налогов, использование льготной модель налогообложения, · максимально льготные условия для налогоплательщиков, · запреты на предоставление информации об участниках проводимых финансовых операций, · создание компаний, уплачивающих разовые регистрационные сборы вместо налогов · налогообложению не подлежат доходы, которые получены за пределами территории государства, · льготное налогообложение определенных видов деятельности и нерезидентные компании, · запрет для регистрируемых компаний заниматься хозяйственной деятельностью на оффшорной территории, использование местные ресурсы (для ликвидации потенциальной конкуренции, регистрируемых компаний резидентным хозяйствующим субъектам), · дополнительные требования (наличие зарегистрированного офиса, секретаря, использование местной рабочей силы) |

Материк: Андорра, Гибралтар, Лихтенштейн, Люксембург, Монако, Республика Либерия, Панама Острова: Антигуа и Барбуда, Бермудские острова, Содружество Багамских островов, Республика Мальта, Республика Сейшельские острова, Ямайка, Маршалловы острова |

Мировое сообщество неоднозначно относится к налоговым системам на основе льготного налогообложения. Это расценивается как недобросовестная налоговая конкуренция большинством стран, использующих базовые модели налогообложения на своих территориях, т.к. в результате функционирования оффшоров происходит существенное сокращение собственных налоговых доходов из-за ухода потенциальных налогоплательщиков в оффшоры.

Но при этом существует практика применения льготной модели налогообложения на части территорий государств, использующих классические налоговые модели. В качестве примера можно назвать такие административные единицы, как острова Гернси и Джерси, остров Сарк, остров Мэн (Великобритания), Дублин, Шеннон (Ирландия), Гонконг (КНР), Макао, остров Мадейра (Португалия), Виргинские острова, Вайоминг, Делавэр, Содружество Пуэрто-Рико (США), кантоны Женева, Невшеталь, Фрибург, Цуг (Швейцария). На данных территориях создается благоприятный инвестиционный климат в стране, увеличивается занятость населения и повышается деловая активность, что является результатом льготного налогообложения при формировании бюджетов данных территорий.

В РФ используется смешанная система налогообложения, являющаяся в мировой фискальной политике одной из самых молодых. Процессу интеграции России в мировое экономическое сообщество содействует создание налоговой системы, основанной на изучении и использовании международного опыта налогообложения.