Прикладные аспекты имитационного моделирования предотвращения мошенничества в автостраховании

Секция: Технические науки

лауреатов

участников

лауреатов

участников

XLV Студенческая международная заочная научно-практическая конференция «Молодежный научный форум: технические и математические науки»

Прикладные аспекты имитационного моделирования предотвращения мошенничества в автостраховании

В статье рассматривается процесс мошенничества в автостраховании для выявления слабых мест у страховых компаний в этом виде бизнеса. Анализируются тенденции совершения неправомерных действий от лица, как страхователя, так и страховщика. Представлен универсальный алгоритм обмана страховых компаний. Построена модель пресечения мошенничества в среде имитационного моделирования.

Автострахование – это довольно популярный и быстро развивающийся вид страхования в России. Как и в любой другой сфере, в автостраховании существует много проблем и недоработок. В первую очередь, это проблемы в самом процессе автострахования, которые побуждают мошенников пользоваться ими и получать несанкционированные выплаты от страховых компаний. Несовершенство проверки историй страхователей на совершение неправомерных действий по отношению к страховым компаниям, анализа страхового случая – все это лишь часть одной большой проблемы.

По оценкам специалистов и работников страховых компаний, в общей массе страховых случаев на долю различного рода «мошенническим схемам» получения страховых выплат приходится около 30 процентов. При этом самые большие потери от недобросовестных клиентов несут автостраховщики, доля которых по договорам ОСАГО по разным оценкам составляет около 20% [11].

Специфика данной категории преступлений заключается в том, что многие граждане вообще не считают незаконные действия, направленные на получение страховых выплат от страховых компаний, преступными. Об этом свидетельствуют результаты исследований, проведенных Национальным агентством финансовых исследований, согласно которым «почти каждый четвертый россиянин (28%) убежден, что допустимо обмануть страховую компанию – например, завысить реальную сумму ущерба или заявить об ущербе, которого на самом деле вовсе не было. Причем, число таких людей растет – год назад их было 22%» [11]. Именно поэтому правильное и грамотное построение процесса страхования и выплаты страховых сумм на основе актуальной информации и опыта прошлых инцидентов позволит компаниям экономить значительные объемы денежных средств.

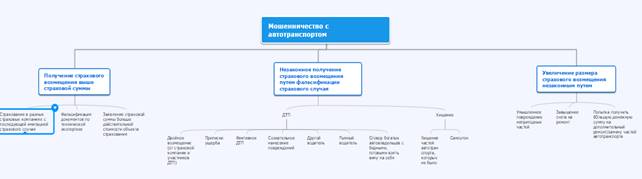

Исследование и выявление наиболее популярных «схем мошенничества» [12; 13], обработка полученной информации позволили составить ментальную карту [8] схем мошенничества в автостраховании (рисунок 1).

Рисунок 1. Ментальная карта мошенничества в автостраховании

Представление информации в виде ментальной карты, как эффективного инструмента структурирования и агрегирования, выявило три «сценария» совершения мошенничества в автостраховании.

1. Страхователь преследует цель получения страхового возмещения выше страховой суммы посредством страхования в разных страховых компаниях. Это возможно следующими действиями страхователя: имитация страхового случая; фальсификация документов по технической экспертизе; заявления страховой суммы больше действительной стоимости объекта страхования.

2. Страхователь фальсифицирует страховой случай, используя ДТП или хищение. При стремлении получения страхового возмещения через ДТП можно использовать двойное возмещение (выплаты страховой компании и компенсация участника ДТП), приписки ущерба (например, дописать к повреждениям при ДТП поцарапанную год назад дверь), фиктивное ДТП (инсценируется при помощи сотрудников службы ДТП), сознательное нанесение повреждение (например, после фиктивного столкновения сломать зеркало дальнего вида, которое хотелось заменить на новое) и т.д. Хищение же осуществляется через кражу частей автотранспорта, которых не было, самоугон или снятие номеров.

3. Страхователь заведомо может увеличить размер страхового возмещения. Для этого необходимо умышленно повредить непригодные части перед инсценировкой страхового случая, завысить счет на ремонт (через поддельные документы) или же можно попытаться получить денежную сумму на дополнительный ремонт/замену частей автотранспорта.

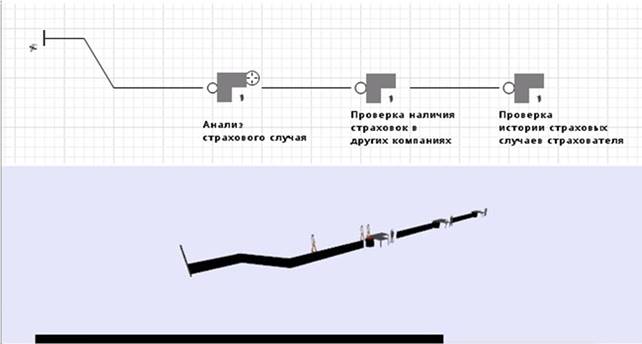

На рисунке 2 представлен универсальный алгоритм обмана страховых компаний, разработанный в нотации IDEF3, основой построения которой является взаимодействие классической и неклассических логик с теоретическими основами информатики [2].

Рисунок 2. Алгоритм «Обман страховых компаний» в нотации IDEF3

В данной нотации бизнес-процесс отображается выполнением последовательности процесса без привязки к временным диапазонам, а введение перекрестков позволяет анализировать зависимость исследуемого процесса от различных внутренних и внешних событий [10].

Разработанный алгоритм и анализ схем мошенничества [12; 13] позволили определить, что основными этапами обмана страховой компании являются:

1. Заключение договора со страховой компанией.

2. Планирование инсценировки страхового случая.

3. Осуществление инсценировки страхового случая.

4. Обращение в страховую компанию за денежной выплатой.

Первый этап «Заключение договора со страховой компанией» начинается с выбора страховой компаний, который зависит от условий выплаты страховой суммы. После выбора страховой компании выставляются требования и согласовываются условия выплаты, основанные на внутренних регламентах страховой компании. В заключении оформляется договор, основанный на внутренних регламентах страховой компании и Законодательстве РФ.

На основе оформленного договора со страховой компанией страхователь приступает ко второму этапу «Планирование инсценировки страхового случая». В результате полученного плана-графика и на основании договора осуществляется третий этап «Осуществление инсценировки страхового случая».

Совершив страховой случай, страхователь обращается в страховую компанию за денежной выплатой: регистрируется сообщение о страховом случае, при котором необходим страховой полис, который страхователь получил после заключения договора, и акт о страховом случае, т.е. переходит к четвертому этапу. На основании предоставленных документов проводится оценка убытков, и на основании вынесенного решения страхователь может получить/не получить несанкционированные денежные выплаты.

Ментальная карта и диаграммы нотации IDEF3 легли в основу создания имитационной модели в среде российского программного продукта AnyLogic [9]. Базисом данного продукта является концепция объектно-ориентированного программирования, что позволяет осуществлять взаимодействие между различными объектами и гибко настраивать систему для создания моделей в самых различных предметных областях, как например, в [7; 3; 4]. Модель исследуемого процесса в режиме 3D показана на рисунке 3.

Рисунок 3. Схема 3D модели в среде Anylogic

В ходе проведения машинных экспериментов было выявлено, что наибольшее влияние на модель оказывают такие параметры, как количество одновременно поступающих заявок и количество персонала.

Если сопоставить количество заявок, которые находятся в очереди, с количеством персонала, задействованном в обслуживании данной очереди, то модель достаточное время функционирует без сбоя. Эксперимент, направленный на изменение количества обслуживающих окон, а именно сокращения от трех до двух, показал уместность и оправданность, но лишь при работе системы в рамках регламентированного рабочего времени.

Аналитическая обработка результатов экспериментов [5; 6] позволила сформулировать рекомендации страховым компаниям по сокращению несанкционированных выплат мошенникам:

1. Необходимо создать списки страхователей, уже совершавших мошенничество, и проверять заявление на получение страховки согласно этим спискам.

2. Страховые компании должны обмениваться информацией о страховых выплатах. Для этого можно создать единую базу страховых выплат, где будут указаны все детали выплат. Это даст возможность страховщикам анализировать прошлые выплаты, избегая лишних затрат.

3. Требуется разработать систему поощрений сотрудникам компаний, которые обнаружили «схему мошенничества» у своих страхователей.

4. Увеличить время на анализ страхователей при подаче заявления и на анализ страхового случая, с привлечением третьих лиц.

5. Сопоставить количество поступающих в обработку заявлений с количеством персонала, чтобы избежать перегруженности работников, и как следствие, совершения операций с недостаточным уровнем внимания.

Мощность, гибкость, уникальность языка моделирования в среде AnyLogic позволяет учитывать различные аспекты исследуемой системы средствами имитационного моделирования с любым уровнем детализации, способствует построению систем, устойчивых к резким колебаниям рыночной экономики [1].