Формирование оптимального портфеля ценных бумаг по теории Марковица

Журнал: Научный журнал «Студенческий форум» выпуск №21(114)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №21(114)

Формирование оптимального портфеля ценных бумаг по теории Марковица

Аннотация. В данной работе сформирован оптимальный портфель ценных бумаг по теории Марковица на примере российского фондового рынка. Портфель состоит из акций четырех российских компаний ПАО «Якутскэнерго», ПАО «ЯТЭК», ОАО «Ростелеком» и ОАО «Лукойл».

Ключевые слова: оптимальный портфель, теория Марковица, доходность, риск, инвестиционный портфель.

Принимая решение об инвестировании в начальный момент времени, инвестор может оценить ожидаемую доходность каждой ценной бумаги и выбрать ценную бумагу с наибольшей ожидаемой доходностью. Однако рациональный инвестор помимо ожидаемой доходности должен оценить и риск, связанный с вложением в данный вид ценных бумаг. Таким образом, задача рационального инвестора заключается в поиске компромисса между доходностью и риском. Новый подход к диверсификации портфеля был предложен Гарри Марковичем, (Марковицом) основателем современной теории портфеля.

По мнению Марковича, инвестор должен принимать решение, по выбору портфеля исходя исключительно из показателей ожидаемой доходности и стандартного отклонения доходности [2, с. 151].

С помощью метода, предложенного Г. Марковицем, можно сформировать большое количество портфелей ценных бумаг, часть из которых будет относиться к эффективному множеству. Для выделения оптимальных портфелей Марковиц использовал алгоритм квадратического программирования (метод критических линий) [1, с. 216-217].

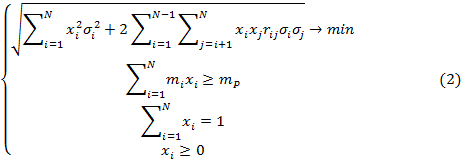

Экономико-математическая модель задачи формирования оптимального портфеля акций максимальной эффективности при учете всех ограничений на портфель примет следующий вид [3]:

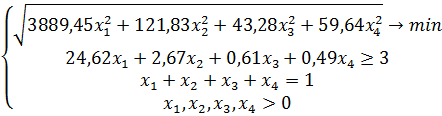

Обратная задача оптимизации портфеля сводится к выбору такой структуры портфеля, доходность которого выше либо равна заданному значению, а риск минимален. Экономико-математическая модель задачи в этом случае имеет вид [3]:

Все данные для расчета были взяты из сайта https://ru.investing.com.

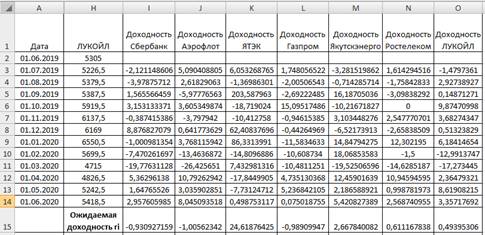

Для исследования возьмем акции 7 российских компаний из разных отраслей, тем самым обеспечивая репрезентативность выборки: ПАО «Сбербанк» (SBER); ОАО «Аэрофлот» (AFLT); ПАО «ЯТЭК» (YAKG); ПАО «Газпром» (GAZP); ПАО «Якутскэнерго» (YKEN); ОАО «Ростелеком» (RTKM); ОАО «ЛУКОЙЛ» (LKOH).

Рис 2.8. Ежемесячная стоимость акций SBER, AFLT, YAKG, GAZP,YKEN, RTKM, LKOH период с 01.06.2019 по 01.06.2020 г.

На следующем этапе формирования портфеля необходимо рассчитать ежемесячные доходности по каждой акции в %:

Доходность Сбербанк =(B3-B2)/B2*100; =(B4-B3)/B3*100 и т.д.

Доходность Аэрофлот =(С3-С2)/С2*100; =(С4-С3)/С3*100 и т.д. Так рассчитываем для всех компаний.

Рисунок 2.9. Расчет доходности акций SBER, AFLT, YAKG, GAZP, YKEN, RTKM, LKOH

Следующим шагом является определение математического ожидания доходностей акций для всех компаний. Чтобы определить данное значение находим среднеарифметическое значение за весь исследуемый период. Ожидаемая доходность по каждой акции будет следующая:

Ожидаемая доходность Сбербанк =СРЗНАЧ(I3:I14)

Ожидаемая доходность Аэрофлот =СРЗНАЧ(J3:J14) и т.д.

Рисунок 2.10. Расчет ожидаемой доходности акций SBER, AFLT, YAKG, GAZP, YKEN, RTKM, LKOH

Доходность акции ОАО «Сбербанк», «Аэрофлот» и «Газпром» имеет отрицательное ожидание доходности. Поэтому данные акции следует не включать в портфель.

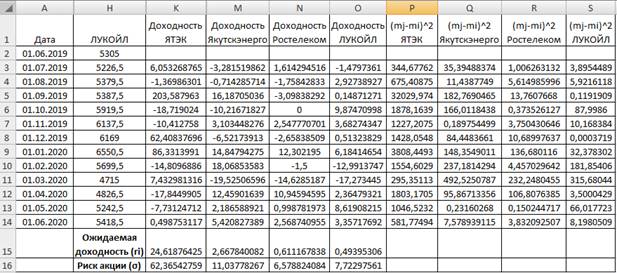

Для определения риска акций рассчитаем среднеквадратическое отклонение ежемесячных доходностей акций:

Риск ЯТЭК =КОРЕНЬ(СРЗНАЧ(P3:P14)) и так для всех компаний.

Рисунок 2.11. Расчет риска акций SBER, AFLT, YAKG, GAZP, YKEN, RTKM, LKOH

У нас есть все необходимые данные для оценки долей акций в портфеле.

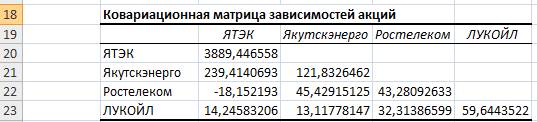

Для оценки уровня риска всего инвестиционного портфеля воспользуемся надстройкой в программе Excel. Для этого зайдем в Главном меню → «Данные» → «Анализ данных» → «Ковариация».

Рисунок 2.12. Расчет ковариационной матрицы зависимостей акций YAKG, YKEN, RTKM, LKOH

Чтобы рассчитать общий риск портфеля нам необходимо приумножить доли весов акций между собой и значения ковариаций этих акций. Для примера установим доли акций по 0,25 и рассчитаем общий риск портфеля. Формулы расчета риска и доходности инвестиционного портфеля будут иметь следующий вид:

Общий рис инвестиционного портфеля = КОРЕНЬ(МУМНОЖ(МУМНОЖ(F24:I24;F20:I23);D20:D23))

Общая доходность инвестиционного портфеля =F15*F24+G15*G24+H15*H24+I14*I24

Рисунок 2.13. Расчет общей доходности и общего риска портфеля

Таким образом, при равных долях акций в портфеле общий риск портфеля будет 17,26%, а общая доходность – 7,1%.

Формирование инвестиционного портфеля минимального риска

Целевая функция будет представлена формулой общего риска портфеля, значение которого будет минимальным при определенном уровне доходности. Пусть минимально приемлемая доходность будет равна 3%.

Получаем следующую экономико-математическую задачу формирования оптимального портфеля акций минимального риска:

При оценке долей акций воспользуемся надстройкой в Excel «Поиск решений». А сумма долей акций должна быть равна 1 и сами доли должны иметь положительный знак. Формула ограничения размера доли в портфеле будет иметь следующий вид:

Ограничение на сумму долей акций (F28) =СУММ(F24:I24)

Рисунок 2.14. Формирование инвестиционного портфеля Марковица в Excel. Расчет для минимального риска

В результате получим, что риск портфеля будет равен 8,3% и состоять он будет из 9% акций ПАО «ЯТЭК», 10% - ПАО «Якутскэнерго», 61% - ОАО «Ростелеком» и 20% - ОАО «ЛУКОЙЛ».

Формирование эффективного инвестиционного портфеля

Вторая задача, которая решается на основе модели Г. Марковица – посторонние портфеля с максимальным уровнем доходности и ограниченным уровнем риска. Разберем на примере данную задачу. Установим максимально допустимый уровень риска портфеля ![]() .

.

Получаем следующую экономико-математическую задачу формирования оптимального портфеля акций максимальной эффективности:

С помощью надстройки «Поиск решений» определим доли акций в данной интерпретации задачи. На рисунке ниже показаны основные параметры для формирования портфеля с максимальной доходностью.

Рисунок 2.16. Формирование инвестиционного портфеля Марковица в Excel. Оценка для максимизации доходности акций

В результате формирования эффективного инвестиционного портфеля при минимальном приемлемом уровне риска равной 6,3% получили следующие результаты: оптимальный портфель максимальной доходности при заданном уровне риска будет состоять из 2% акций ПАО «ЯТЭК», 2% - ПАО «Якутскэнерго», 69% - ОАО «Ростелеком» и 27% - ОАО «ЛУКОЙЛ». А общая доходность портфеля будет равна 1,04%.

Таким образом, по теории Марковица можно сформировать портфель двумя способами: сформировать портфель либо минимального риска, либо максимальной доходности.