Анализ рублевых операций на международных рынках

Журнал: Научный журнал «Студенческий форум» выпуск №41(134)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №41(134)

Анализ рублевых операций на международных рынках

Аннотация. В данной статье проведен анализ рублевых операций на международных рынках

Ключевые слова: международный рынок, валюта, государство, рубль, экономика, финансовые инструменты.

Россия сталкивается с рядом вызовов в финансовой сфере на международном уровне, что повышает значимость проведения государством суверенной финансовой политики. Необходимо выявить факторы укрепления позиций рубля в качестве мировой валюты. Это является стимулирующим фактором развития российской экономики и упрочение позиций России в геополитическом и геоэкономическом плане, вплоть до обретения полной независимости от деструктивного влияния международных финансовых институтов.

Появление российской денежной единицы – рубля – сыграло далеко не последнюю роль в становлении самого государства, а также в формировании валютного рынка других стран. Российский рубль имеет свою историю возникновения и развития, приведшего его к тому виду, которым мы с Вами пользуемся сегодня.

Рублевые операции на международном валютном рынке.

В последнее время российский рубль стал проявлять свою активность на мировых торговых площадках, потому что возросла его политическая и экономическая значимость в мире. Валютный рынок России также входит в десятку наиболее крупных валютных рынков в мире. Объем торгов на валютном рынке в 2019 году составил 308,3 трлн. рублей (348,4 трлн. рублей в 2018 году). В том числе на операции спот (конверсионные операции) пришлось 67,4 трлн. рублей, на сделки своп (операции кредитования под залог валюты) – 240,9 трлн рублей.

Рубль активно торгуется на международных площадках. В частности, рубль котируется в валютной торговой системе LavaFX Interbank (Нью-Йорк). Она представляет собой электронную мультидилерскую систему, поддерживаемую американской компанией Lava. Наибольшие объемы торгов рублем приходятся на междилерскую систему валютного рынка Electronic Broking Service (EBS), принадлежащую брокеру ЮАР (Лондон).

На глобальном рынке расчеты по свободно конвертируемым валютам, имеющим международный статус, осуществляются через систему Continuous Linked Settlement (CLS), созданную крупнейшими западными банками для проведения расчетов по конверсионным операциям. Сегодня через CLS Bank проходят расчеты по 18-ти валютам; в их числе и те, которые имеют одинаковые с рублем конкурентные позиции, — южноафриканский рэнд, норвежская крона, мексиканское песо, корейский вон, израильский шекель и др.

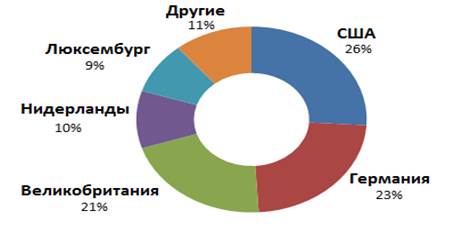

Рисунок 1. Структура оборота глобального валютного рынка

Российский рубль в настоящее время относится к числу внутренних валют, обращающихся главным образом в пределах своей страны. В последние годы, однако, наметились определенные тенденции к интернационализации российской валюты. Так, рубль все более активно торгуется на зарубежных валютных площадках, например, Чикагской товарной бирже, увеличиваются объемы выпуска рублевых еврооблигаций российскими и иностранными финансовыми институтами, ряд государств СНГ начинают использовать рубль для хранения своих валютных резервов. Указанные факты свидетельствуют о растущем интересе в мире к российской валюте, стимулируемом экономическими успехами страны последних лет, и постепенном формировании предпосылок для превращения рубля в полноценную региональную, а в более отдаленной перспективе, и международную валюту.

Рублевые операции на финансовом рынке.

Финансовые инструменты, обращающиеся на глобальном рынке, имеют номинал либо в резервных, либо в международных валютах. Это обеспечивает спрос на них в мире и способствует интернационализации валют. Несмотря на то что рубль не является международной валютой, внешний рынок долговых ценных бумаг с номиналом в рублях быстро развивается. Подавляющее большинство эмитентов рублевых облигаций, обращающихся на нем, — это резиденты (крупнейшие среди них — ВТБ, Еврокоммерц, УРСА Банк и др.). Иностранных игроков, выпускающих рублевые инструменты, сегодня насчитывается более двух десятков. Крупнейшие эмитенты рублевых инструментов зарегистрированы в Европейском союзе и США.

Рисунок 2. Географическое распределение иностранных эмитентов рублевых долговых ценных бумаг (в %)

Самый активный игрок на этом рынке — группа Всемирного банка. Отметим, что банки развития (EBRD в Великобритании, KFW в Германии, European Investment Bank в Люксембурге, IBRD в США) по объему рублевых эмиссий значительно опережают других представителей финансового сектора. Ценные бумаги эмитируются ими для развития облигационных рынков в национальных валютах.

Вторую группу эмитентов составляют глобальные инвестиционные банки, активно сотрудничающие с российскими компаниями. В третью группу входят крупные банки регионального масштаба. Они выпускают рублевые ценные бумаги, чтобы удовлетворить спрос своих клиентов (как правило, хедж-фондов) на высокодоходные инструменты. Во всех проспектах эмиссий заемщики отмечают, что интерес к рублевым инструментам возникает из-за крепнущей валюты и высокой доходности на рублевом рынке.

Развитие рынка международных облигаций в рублях несет с собой ощутимые выгоды для отечественной экономики.

Во-первых, рублевые еврооблигации имеют большую срочность, нежели облигации, обращающиеся на внутреннем рынке. Срочность рублевых долговых обязательств иностранных эмитентов достигает десяти лет, а средневзвешенная срочность составляет пять лет. На внутреннем же рынке для стимулирования спроса на свои облигации заемщики вынуждены выставлять ежегодные оферты на досрочный выкуп.

Во-вторых, рублевые еврооблигации привлекательны для отечественных заемщиков с точки зрения низких процентных ставок. Наши расчеты средневзвешенных процентных ставок по кредитам, предоставленным нефинансовым организациям в рублях на срок свыше 1 года на внутреннем рынке, и средневзвешенной доходности рублевых еврооблигаций свидетельствуют о преимуществах интернационализации.

С 2016 г. процентная ставка по рублевым кредитам устойчиво колеблется вокруг 12%, в то время как еврооблигации выпускаются с купоном в 6,5%. Таким образом, развитие рынка международных облигаций в рублях позволяет снизить издержки финансирования для отечественных заемщиков.

В перспективе структура внешнего долга России может быть изменена в пользу рублевых инструментов. Прежде всего в рубли следует перевести государственный долг, что устранит риск бюджетного кризиса из-за возможного обесценения рубля. Затем целесообразно увеличить рублевую составляющую внешнего долга частного сектора хотя бы до 50%, чтобы минимизировать издержки финансирования, а также снизить чувствительность корпоративного долгового бремени к колебаниям курса рубля.

Рублевые операции на фондовом рынке.

Отдельные сектора (сегменты) фондового рынка существенно влияют на его развитие и определяют специфику операций на нем.

В конце 1990 годов в фондовых операциях произошли революционные изменения, вызванные появлением на фондовом рынке Интернет-технологий, которые помогают быстрее, дешевле заключить сделки с ценными бумагами. Объемы фондовых Интернет-операций являются значительными, а их перспективы – привлекательными. Такие операции имеют свои преимущества и недостатки.

Преимущества: самостоятельное ведение операций, круглосуточный доступ к своему счету из любой точки мира, низкие комиссионные брокеров, возможность начать работу даже с незначительными суммами, простота и доступность совершения сделок, получения значительного массива бесплатной необходимой информации.

Недостатками являются возможность технологических сбоев в функционировании информационных систем и высокая вероятность потери денег частным инвестором, поскольку все окончательные решения принимаются им самостоятельно, без помощи квалифицированных специалистов. Несмотря на риск, Интернет-торговля ценными бумагами – экономически выгодное явление, как для частных инвесторов, так и для развития экономики страны в целом.

Как известно, основой процесса фондовой торговли является жизненный цикл ценной бумаги: выпуск - обращение - погашение. Этот цикл охватывает процедуру эмиссии и регистрации ценной бумаги, изменение его владельца, получения результата и завершения оборота. В рамках этого цикла фиксируются операции первичного рынка, когда эмитент продает ценную бумагу первому покупателю и вторичном рынке, где и разворачивается борьба за получение прибыли от обращения ценной бумаги.

Национальный фондовый рынок в последние годы сделал заметный шаг вперед, что свидетельствует о его важной роли в реформировании экономики страны. Фондовый рынок, как сегмент рынка, стал мощным механизмом в распределении, перераспределении и мобилизации финансовых ресурсов для динамичного развития экономики и способствует аккумулированию инвестиционных капиталов в производственную и социальную сферу.

Роль фондового рынка в финансово-экономической ситуации, которая сложилась в РФ, чрезвычайно велика. Банковский кредит по высоким процентам является недосягаемым для подавляющего большинства предприятий, поэтому использование рычагов фондового рынка для привлечения "дешевых" денег является наиболее рациональным решением этой проблемы.

Фондовый рынок, как способ привлечения инвестиций, находится в центре внимания органов законодательной и исполнительной власти нашей страны. По сравнению с другими отраслями фондовый рынок по объемам торгов занял второе место после промышленности и превышает объемы продукции сельского хозяйства, производства товаров народного потребления.

Современная российская модель фондового рынка основывается на детальных правилах и процедурах, охватывающих практически все аспекты деятельности субъектов рынка. Вместе с этим фондовому рынку свойственны определенные минусы, в частности: информационная недостаточность, ограниченность прав акционеров, игнорирование некоторых законодательных требований, недостаточное государственное регулирование рынка, психологическая неподготовленность населения к операциям с ценными бумагами и т.д.

Именно фондовый рынок является универсальным механизмом, с помощью которого регулируются не только экономические, но и социальные и политические отношения.

В макроэкономическом плане он позволяет государственным органам при получении ежедневной информации об общем балансе рынка непосредственно контролировать его состояние и своевременно предотвращать кризисные ситуации.

На современном этапе развития отечественного фондового рынка необходимо:

- ограничить риски инвесторов;

- включить в процесс котировки все заинтересованные стороны;

- предотвратить возможность монопольного установления цен на финансовые активы;

- избежать раздробления национального фондового рынка на отдельные неравномерные сегменты;

- формировать доверие населения к ценным бумагам;

- распространять информацию об эмитентах, их ценные бумаги.

Следует отметить, что перечисленные меры направлены на формирование стабильности рынка, которая способствует привлечению иностранных инвестиций, укрепляет доверие населения к ценным бумагам, а наличие единого центра котировки создает условия для здоровой конкуренции торговцев с одновременным сохранением гарантий для инвесторов и эмитентов.