Актуальные вопросы бухгалтерского учета удержаний из заработной платы

Журнал: Научный журнал «Студенческий форум» выпуск №23(159)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №23(159)

Актуальные вопросы бухгалтерского учета удержаний из заработной платы

Аннотация. Статья посвящена вопросам учета удержаний из заработной платы. Подробно описаны виды, ограничения и порядок произведения удержаний и их отражение в учете.

Ключевые слова: бухгалтерский учет, заработная плата, удержания, расчеты с персоналом, налог на доходы физических лиц, исполнительные листы.

Учет и анализ оплаты труда работников является неотъемлемой частью бухгалтерского учета большинства предприятий, так как заработная плата- одна из основных элементов затрат организации, которые формируют себестоимость. Поэтому очень важно уделять должное внимание правильному отражению расчетов по оплате труда, правильному расчету сумм, причитающихся к выплате работнику, а также своевременному произведению удержаний из заработной платы, так как эти затраты напрямую влияют на финансовые результаты деятельности организации.

Законодательством Российской Федерации предусмотрено произведение различных видов удержаний из заработной платы, а организация-работодатель выступают посредниками в расчетах между работниками и государством, третьими лицами.

Рассмотрим виды удержаний и их бухгалтерский учет на примере действующей организации, которая занимается пассажирскими перевозками – ИП Иванова О.И.

Удержания- это часть дохода работника, начисленная, но не выплаченная ему на законных основаниях в обеспечение требований к этому сотруднику. Начисленная работнику сумма заработной платы и фактически выплаченная отличаются. Удержания перечисляются в пользу государства, предприятия или третьих лиц. Виды удержаний, их размер и порядок изъятия регламентирован трудовым законодательством РФ, Налоговым и Семейным кодексами, а также иными законодательными актами.

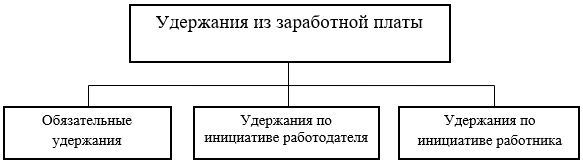

Все удержания можно разделить на следующие виды (рис.1):

Рисунок 1. Виды удержаний

Обязательные удержания осуществляются работодателем вне зависимости от воли работника по требованию законодательства РФ. К таким удержаниям относятся налог на доходы физических лиц (НДФЛ) и удержания по исполнительным листам: алименты, возмещение морального вреда и имущественного ущерба, штрафы за правонарушения.

В первую очередь, из заработной платы удерживается налог на доходы физических лиц. Для произведения данного удержания отдельных приказов, исполнительных листов не требуется. Основной ставкой является 13%, при этом есть ряд выплат, которые облагаются по ставке 15,30 и 35%.

Ответственность организации при неправильном начислении ндфл увеличилась после внесения поправок в Налоговый кодекс РФ. Так, с 2020г. при обнаружении неполного удержания налога с доходов работников по итогам налоговой проверки, неудержанная сумма налога будет уплачиваться за счет работодателя.

С 01.01.2021г. вступили в силу изменения в налоговом законодательстве и в части ставки НДФЛ, согласно которым ставка будет зависеть от размера доходов работника (прогрессивная ставка).

13%- если сумма доходов за налоговый период составляет менее 5 миллионов рублей или равно 5 млн. руб.

15% - если сумма доходов превышает 5 миллионов рублей. При этом повышенной ставкой будет облагаться не весь доход, а лишь та его часть, которая превышает пороговое значение в 5 млн. руб.

Бухгалтеру важно учитывать эти поправки при ведении учета, т.к. неправильное начисление и несвоевременное перечисление налога может привести к штрафным санкциям начиная от 20% от суммы неперечисленного налога.

ИП Иванова О.И. осуществляет деятельность с привлечением наемных работников. Следовательно, согласно гл. 23 Налогового кодекса РФ выступает в качестве налогового агента и удерживает НДФЛ с заработной платы работников. Индивидуальные предприниматели не обязаны вести бухгалтерский учет, но ИП Иванова О.И. по своей инициативе это делает.Начисление и удержание НДФЛ предприниматель отражает в бухгалтерском учете записью по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 68 «Расчеты по налогам и сборам», субсчету «Налог на доходы физических лиц». В день удержания НДФЛ из заработной плата, предприниматель перечисляет налог в бюджет, оформляя операцию записью дебету счета 68 «Расчеты по налогам и сборам» и кредиту счета 51 «Расчетный счет».

Иные удержания осуществляются из заработной платы, оставшейся после вычета налога на доходы физических лиц, на основании распорядительного документа (решение суда, исполнительный лист). В первую очередь удовлетворяются следующие требования по исполнительным листам: алименты, возмещение вреда здоровью, возмещение вреда в связи со смертью кормильца, далее- прочие требования. При этом, по исполнительным листам может быть удержано не более 50 % с общей суммы заработной платы. Лишь в некоторых случаях законодательством разрешено удерживать до 70 % суммы (алименты на несовершеннолетних детей, возмещение вреда здоровью).

Штатный сотрудник ИП Ивановой О.И. Соловьев В.И. имеет 2-х несовершеннолетних детей, на которых выплачивает алименты в сумме 18 800 руб. Удержание из заработной платы Соловьева В.И. суммы по исполнительным листам отражается в бухгалтерском учете записью по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по исполнительным листам»

Удержания по инициативе работодателя могут быть связаны с возмещением неотработанного аванса, выданного работнику в счет заработной платы, с погашением неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой, с возвратом сумм, излишне выплаченных работнику вследствие счетных ошибок, с погашением кредитов и займов, полученных работником ранее, с возмещением материального ущерба за порчу, хищение или утрату имущества, а также со случаем увольнения работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, т.е. за неотработанные дни отпуска и прочими случаями. Взыскание таких сумм является правом работодателя, а не его обязанностью. Работодатель может удержать эти суммы, если работник не оспаривает их основания и размер, и если не истек месячный срок, установленных для удержания таких сумм. В противном случае, удержания будут произведены по решению суда. Ограничение по объему произведения таких видов удержаний- 20% от заработной платы, причитающейся работнику (за вычетом НДФЛ).

Удержание суммы материального ущерба из заработной платы работника оформляется записью по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 73 «Расчеты с персоналом по прочим операциям». Аналогичной записью оформляется и удержание сумм в счет неотработанного аванса.

Удержания по инициативе работника производится ИП Ивановой О.И. только на основании письменного заявления. К таким удержания можно отнести взносы на добровольное личное страхование, в т.ч. пенсионное и медицинское, профсоюзные взносы, оплата кредитных обязательств работника, оплата коммунальных и других аналогичных платежей, благотворительные взносы и прочие. Ограничений по объему удержаний по инициативе работника законодательством не предусмотрено, поэтому с заработной платы может удерживаться до 100% суммы, но только после удержания НДФЛ и других обязательных платежей.

Осуществление удержаний из заработной платы является неотъемлемой частью деятельности любой организации, имеющей сотрудников, и обязанностью бухгалтерской службы является обеспечение правильного и своевременного учета этих операций. Это позволит организации избежать возможных ошибок, штрафов и, соответственно, не увеличивать расходы предприятия.