СИСТЕМА НАЛОГОВЫХ ЛЬГОТ В НАЛОГОВОЙ ПОЛИТИКЕ ГОСУДАРСТВА

Журнал: Научный журнал «Студенческий форум» выпуск №16(195)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №16(195)

СИСТЕМА НАЛОГОВЫХ ЛЬГОТ В НАЛОГОВОЙ ПОЛИТИКЕ ГОСУДАРСТВА

В системе налогообложения прибыли особое место занимают налоговые льготы, которые имеют большое социально-экономическое значение: с одной стороны они облегчают финансовое положение плательщика, а с другой — выполняют регулирующую роль. С помощью льгот государство оказывает стимулирующее или сдерживающее воздействие на процесс производства. Льготы по налогу на прибыль дают плательщику дополнительный капитал для производственных нужд.

Налоговая льгота ‑ преимущество, предоставляемое государством либо местным самоуправлением определённой категории налогоплательщиков с целью снижения налогового бремени; один из элементов налоговой политики для решения социальных и экономических задач [2, с. 106].

Налоговые льготы являются важнейшим инструментом реализации государственной налоговой политики. В связи с этим установление каждого вида налоговой льготы должно преследовать достижение определенных целей: подъем национальной экономики, развитие отдельных отраслей и территорий, стимулирование научных исследований, поддержка определенных групп налогоплательщиков (как физических, так и юридических лиц), благотворительность и т.д. Естественно, что любая цель должна иметь временной предел ее достижения. Отсюда следует неизбежный вывод, что налоговая льгота не может предоставляться бесконечно долго. При достижении цели ее введения она должна отменяться. В противном случае налоговая льгота становится дополнительным источником финансирования хозяйствующих субъектов или населения за счет бюджетных средств.

В теории и практике налогообложения налоговые льготы принято классифицировать по многим признакам, в том числе по цели, формам и методам предоставления. Классификация по данным признакам используется в основном в научных целях, для более глубокого познания экономической сущности и практического применения той или иной формы налогового субсидирования.

По мнению Панскова В.Г., практическое значение имеет классификация по признаку объекта льготирования, которая должна использоваться при введении налоговых льгот. В этом случае все налоговые льготы можно подразделить на две группы: льготы, предоставляемые в отношении доходов налогоплательщиков и льготы, предоставляемые в отношении их расходов. Предоставление льгот в отношении доходов подразумевает уменьшение налоговых ставок, вычеты из налоговой базы, полное или частичное освобождение от налогообложения прибыли дохода или другого объекта налогообложения.

В этом случае налогоплательщик, применяющий данную налоговую льготу, получает в свое распоряжение дополнительные финансовые ресурсы, которые он может использовать по своему усмотрению. Достижение цели, поставленной государством при введении льготы, целиком и полностью зависит от действий налогоплательщика. Поэтому введение налоговых льгот подобного рода должно сопровождаться законодательно установленными условиями их применения налогоплательщиками.

Такими условиями могут быть, например, направление части дополнительно полученных налогоплательщиком финансовых ресурсов на инвестиции, или повышение оплаты труда сотрудников, или решение социальных проблем коллектива и т.д.

Иное дело, когда налоговые льготы устанавливаются в отношении расходов. В этом случае не требуется законодательного установления специальных условий их предоставления и использования налогоплательщиком, поскольку данная льгота действует исключительно в отношении понесенных расходов, обоюдно выгодных и государству, и налогоплательщику. Такими расходами в части налогоплательщиков-организаций могут быть, в частности, затраты на создание инвестиционного фонда в установленном размере как за счет прибыли, так и амортизационных отчислений, а в части физических лиц ‑ произведенные за счет собственных средств расходы на образование, здравоохранение. При этом имеется реальная возможность установить конкретные сроки действия той или иной налоговой льготы [1].

Кроме того, при введении налоговых льгот, правительством оценивается их эффективность. Рассмотрим зарубежный опыт в этом вопросе. Например, созданная в июле 2010 г. в Великобритании специальная структура ‑ Управление по упрощению налоговой системы ‑ проводила данную работу в несколько этапов. На первом этапе был уточнен список действующих в стране налоговых льгот. В дальнейшем исходя из разработанных критериев оценки их эффективности было осуществлено тестирование наиболее крупных налоговых льгот. На его основе правительству были представлены предложения по отмене или упрощению ряда налоговых льгот.

В Германии оценка эффективности налоговых льгот проводилась на конкурсной основе тремя исследовательскими группами по заказу федерального министерства финансов.

Во Франции для оценки эффективности налоговых льгот в апреле 2010 г. был создан Комитет по оценке налоговых расходов и социальных ниш. В его состав вошли ответственные представители правительственных структур. В результате оценки 385 видов налоговых расходов были признаны эффективными 72 вида, или 18,7 %, недостаточно эффективными оказались 171 и неэффективными ‑ 42 вида налоговых расходов.

Опыт ряда стран по оценке эффективности налоговых льгот показал следующее: во-первых, сложность и практическую невозможность выработки единых объективных критериев оценки эффективности налоговых льгот, во-вторых, успешная оценка их эффективности невозможна без соответствующего организационного оформления и создания специализированных структур, в-третьих, на успешное проведение данной работы требуется не один год [1].

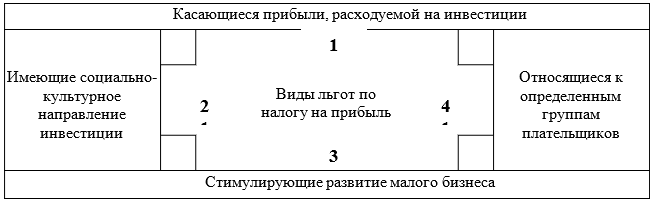

На рисунке 1 рассмотрим налоговые льготы по налогу на прибыль, которые делятся на несколько групп.

Рисунок 1. Виды льгот по налогу на прибыль

Из рисунка 1 видно, что:

- к первой группе относятся налоговые льготы, создающие условия для увеличения капитальных вложений. Прибыль организаций, направленная на финансирование капитальных вложений производственного и непроизводственного назначения, а также на погашение банковских кредитов, полученных и использованных на эти цели, освобождается от обложения. Большое экономическое значение имеет налоговая льгота, предоставляемая организациям на проведение НИОКР, а также взносы в фонд фундаментальных исследований;

- вторая группа налоговых льгот включает освобожденную часть прибыли, которая затрачивается на содержание объектов и учреждений здравоохранения, образования, культуры, спорта, детских дошкольных учреждений и детских лагерей отдыха, домов престарелых и инвалидов, коммунально-бытовой сферы и жилого фонда;

- к третьей группе относятся налоговые льготы, предоставляемые малому бизнесу, а также организациям, занятым производством и переработкой сельскохозяйственной продукции, производством продовольственных товаров, товаров народного потребления, медицинской техники и лекарственных средств, а также строительством объектов жилого, производственного, социального, природоохранного назначения;

- налоговые льготы четвертой группы предоставляются определенным категориям плательщиков: религиозным объединениям, общественным организациям инвалидов, предприятиям, находящимся в зонах радиоактивного заражения, приоритетным предприятиям с иностранными инвестициями, учреждениям культуры (музеям, библиотекам, государственным театрам, домам культуры и др.) [1].

Таким образом, налоговые льготы призваны осуществлять стимулирующую и социальную функции. В экономике страны с помощью налоговых льгот воздействуют на деятельность хозяйствующих субъектов, создавая благоприятный бизнес-климат. Налоговые льготы создают определенные преимущества и для отдельных категорий населения, предпринимателей. Налоговые льготы, соответствующие конкретному налогу, имеют определенные черты, признаки и формы, отличающие их от других инструментов налогового регулирования.