СОВРЕМЕННОЕ СОСТОЯНИЕ РЫНКА ИПОТЕЧНОГО КРЕДИТОВАНИЯ В РОССИИ

Журнал: Научный журнал «Студенческий форум» выпуск №26(205)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №26(205)

СОВРЕМЕННОЕ СОСТОЯНИЕ РЫНКА ИПОТЕЧНОГО КРЕДИТОВАНИЯ В РОССИИ

Зачастую, индивиды и домашние хозяйства не разделяют понятия ипотека и ипотечный кредит, используя оба термина в значении второго. В этой связи, необходимо раскрыть сущность указанных терминов. Ипотека представляет собой вид залога, при котором заложенное имущество (им являются объекты недвижимости, как правило, это земля и строения на ней, квартиры), остается во владении залогодателя до наступления срока платежа с дальнейшим правом перехода права собственности к заемщику.

По своему юридическому содержанию ипотека выступает в качестве обеспечения исполнения основного обязательства залогодателя по кредитному договору и представляет собой обязательственное обременение (ограничение) имущественных прав на объект залога. А под ипотечным кредитом как экономической категорией мы понимаем совокупность экономических отношений, складывающихся по поводу движения ссужаемой стоимости населению на цели решения жилищных вопросов, носящей непроизводительный характер использования и погашаемой за счет совокупного дохода заемщика.

В потребительском секторе экономики ипотека способствует привлечению средств инвесторов в жилищное строительство. Актуальность жилищного ИК обусловлена способностью разрешить противоречия между высокими ценами на недвижимость и доходами населения. Необходимо учитывать, что человеческий капитал является основой производственного сектора. А одной из первичных нужд человека является его право обладать жильем.

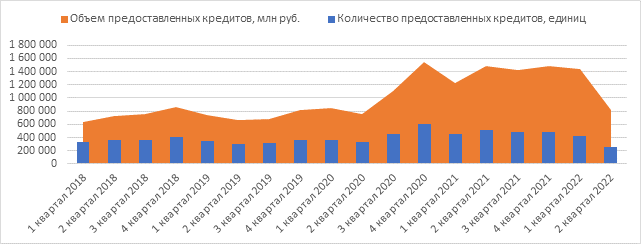

Также ипотечный кредит как экономическое явление оказывает положительного влияния на развитие многих сфер жизни общества. Увеличение доступности жилья может и должно послужить причиной к разработке новейших строительных технологий и т.д. С целью оценки современного состояния рынка ипотечного кредитования обратимся к рисунку 1.

Рисунок 1. Количество и объемы, выданных ипотечных жилищных кредитов

Несмотря на трудности в начале 2020 года, связанные с пандемией, 2020-й стал успешным годом за последние три года (2018-2020 гг.) ипотечного кредитования в России: объем выданных кредитов на 51% превысил показатель прошлого года. Ключевыми факторами роста рынка выделяют:

- мягкую денежно-кредитную политику Банка России, которая позволила коммерческим банкам снизить процентные ставки по ИК;

- активизацию отложенного спроса на недвижимость на фоне самых низких процентных ставок в России;

- низкие процентные ставки по депозитам (3,5-4%), вызывавшие рост интереса к иным видам вклада, например, приобретению жилья;

- переход с июля 2019 на счета эксроу в жилищном строительстве, которые повысили уверенность граждан в надежности приобретения жилья в новостройках.

В 2021 году данная тенденция сохранилась. Рынок ипотечного кредитования продолжил расти. В первом полугодии 2022 года ситуация изменилась в связи с геополитическими трудностями.

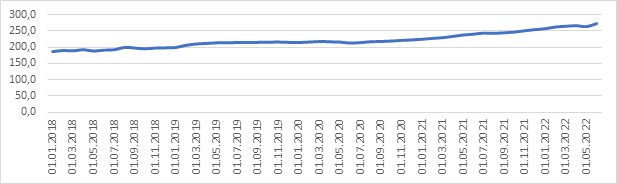

Средние сроки ипотечных кредитов в России растут на протяжении последних трех лет. Это может говорить о том, что людям все труднее нести долговую нагрузку по таким кредитам, и они сокращают размер ежемесячных выплат, увеличивая срок. Средний срок ипотечных кредитов предположительно будет расти и дальше (рисунок 2).

Рисунок 2. Средневзвешенный срок кредитования, месяцев

На протяжении всего периода (2018-2021 гг.) наблюдается рост срока кредитования. В 2022 году также сохранилась тенденция к увеличению среднего срока ипотечных кредитов, однако его темпы замедлились. Так, если в 2019 г. в среднем ипотечный кредит оформляли на 200-215 месяцев (около 17 лет), то в 2022 г. на 257-272 месяца (около 22 лет). Если оценивать темп прироста в 2018-2020 гг. то он безусловно ниже, чем в 2021-2022 гг. Тот факт, что темп прироста увеличивается является отрицательным, при условии, что рост средней срочности ипотечного кредита также отрицательное явление.

Основной проблемой развития ипотечного кредитования в России уже на протяжении нескольких лет выделяют нестабильность национальной экономики. Как известно, ипотечный – это долгосрочный кредит. Для того чтобы предлагать выгодные программы, банки должны быть уверены в экономической стабильности внутри страны. Доходы граждан подвержены резким изменениям в связи с волнами мировых кризисов. Заключение длительных договоров для кредитных организаций является очень рискованным делом, поэтому они вынуждены бывают компенсировать риски высокими процентными ставками.

Положительную роль в развитии ипотечного кредитования играет государственное субсидирование, которое позволяет поддержать уровень выдачи ипотеки, а также строительный рынок, который окажется под давлением из-за возможного увеличения банками ставок кредитования и роста цен на импортные материалы и оборудование в сложившихся кризисных условиях.

В современных условиях главной задачей на ближайшую перспективу остается урегулирование сложившейся ситуации в экономике в связи с негативными тенденциями.

В заключении, необходимо отметить, что развитие страны невозможно без сохранения и развития человеческого потенциала, что, в свою очередь, невозможно без решения жилищных проблем. Но для эффективного решения данных вопросов, имеющих особую социальную значимость, недостаточно наличия одного только банковского сектора ипотечного кредитования, поскольку, в силу присущих ему сложностей и необходимости соблюдения финансовых нормативов, указанный сектор, за редким исключением, не стремится выдавать ипотечные кредиты на приобретение относительно малоценного жилья на вторичном рынке.