ОЦЕНКА МЕТОДОВ НАЛОГОВОГО ПЛАНИРОВАНИЯ

Журнал: Научный журнал «Студенческий форум» выпуск №44(223)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №44(223)

ОЦЕНКА МЕТОДОВ НАЛОГОВОГО ПЛАНИРОВАНИЯ

Как известно, налоговое планирование представляет собой одну из важнейших составных частей финансового планирования организации. Суть налогового планирования заключается в том, что каждый налогоплательщик имеет право использовать допустимые законом средства, приемы и способы для максимального сокращения своих налоговых обязательств [1].

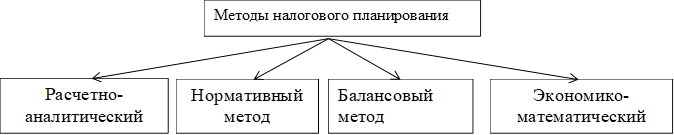

В налоговом планировании необходимо использовать всю совокупность имеющихся в арсенале финансового управления методов. На каждом этапе или стадии наиболее эффективны свои методы. Но только комплексное и последовательное их применение обеспечит результативность работы [3].

Рисунок 1. Методы налогового планирования

Расчетно-аналитический метод предполагает расчет показателей на основе анализа достигнутых величин за прошедшие периоды, индексов их изменения и экспертных оценок развития. Этот метод применим при расчете и анализе налогооблагаемых баз, а также их составляющих - объемов реализации продукции, прибыли, доходов; при составлении средне- и краткосрочных планов налоговых платежей [1]. Расчетно-аналитический метод предполагает налоговое планирование на основе производственных, финансовых планов, прогнозов объемов продаж, затрат, то есть обеспечивает тесную связь всех элементов планирования и финансового управления между собой.

Нормативный метод применяется при расчете плановых показателей по действующим нормативам - налоговым ставкам, тарифам, нормам амортизационных отчислений [3]. Так как все ставки налоговых платежей, отчислений, взносов устанавливаются государственными органами, т.е. носят нормативный характер, то указанный метод используется при любых расчетах, связанных с налогами.

Балансовый метод наиболее целесообразно использовать в налоговом планировании, во-первых, при проведении анализа с точки зрения налоговых последствий, текущих хозяйственных и финансовых операций на стадии заключения договоров, определении оптимальной формы сделки и, во-вторых, в некоторых случаях при формировании учетной политики организации, как для целей бухгалтерского учета, так и для целей налогообложения [1]. Этот метод удобен при разработке схем и форм взаимодействия головной организации с дочерними и зависимыми обществами, когда существует необходимость определения совокупной величины налоговых обязательств и общего (корпоративного) финансового результата. Максимально полную информацию о критериях оптимальности о налоговом планировании представляет использование экономико-математических методов, что позволяет организации по каждой конкретной ситуации не только рассчитать эффективность различных вариантов решения, но и обозначить критерии выбора оптимального [2].

И балансовый, и экономико-математический методы направлены на определение минимальной величины налоговых обязательств, возникающих при реализации того или иного варианта управленческого решения. Но для оптимизации принимаемого решения этого недостаточно. Сумму налоговой экономии, получаемой по наиболее выгодному с точки зрения налоговых последствий варианту необходимо сравнить с величиной дополнительных затрат (финансовых, трудовых, моральных и прочих), связанных с реализацией данного решения [3]. Кроме того, необходимо оценить вероятность изменений законодательства в планируемом периоде, касающихся рассматриваемой хозяйственной ситуации, и скорректировать в соответствии с этим расчеты налоговых обязательств.

Кроме общих методов, используемых в системе финансового управления в целом, в налоговом планировании применяется метод формирования налогового поля. Суть этого метода заключается в следующем: после выбора хозяйствующим субъектом вариантов правовой организации фирмы, осуществления хозяйственной и финансовой деятельности, а также формирования учетной политики составляется полный перечень обязательных платежей в бюджеты всех уровней и во внебюджетные фонды [2]. По каждому платежу разрабатывается оптимальная система льгот, фиксируются ставки, источники начисления, сроки уплаты. Налоговое поле представляет собой информационную налоговую базу, включающую в себя перечень налогов, подлежащих уплате хозяйствующим субъектом исходя из осуществляемых им видов деятельности, статуса, места (региона) расположения, наличия структурных подразделений, размеров ставок, источников начисления, видов и размеров льгот, сроков уплаты и получателей.

Налоговое поле формируется в основном на этапе стратегического налогового планирования, конкретизируется в процессе оперативного планирования, подлежит постоянному обновлению в соответствии с изменениями условий функционирования и налогообложения предпринимательского объединения [4].

Таким образом, изучения этапов налогового планирования позволяет сделать следующие выводы. Этапы налогового планирования не следует рассматривать как четкую и однозначную последовательность действий, так как организация налогового планирования зависит от разных факторов: этапа развития предприятия, целей организации и т.д.