ТЕНДЕНЦИИ РАЗВИТИЯ ЗАКОНОДАТЕЛЬСТВА О ЗАКРЫТЫХ ПАЕВЫХ ИНВЕСТИЦИОННЫХ ФОНДАХ

Журнал: Научный журнал «Студенческий форум» выпуск №1(268)

Рубрика: Юриспруденция

Научный журнал «Студенческий форум» выпуск №1(268)

ТЕНДЕНЦИИ РАЗВИТИЯ ЗАКОНОДАТЕЛЬСТВА О ЗАКРЫТЫХ ПАЕВЫХ ИНВЕСТИЦИОННЫХ ФОНДАХ

Прежде чем перейти к рассмотрению данной темы, хотелось бы вспомнить немного об истории появления данного инструмента на мировом рынке. Так, еще в XIX веке закрытые фонды в Америке взяли свое начало, а в Великобритании еще раньше – в 1886 году появились первые инвестиционные фонды с целью дать инвестору те же возможности, что и крупному капиталисту, но с меньшим риском. Если рассматривать крупные страны, то в них шло стремительное развитие данного инструментария, что нельзя сказать о еще развивающихся на тот момент странах, где прогресс в данной области был более степенным. Так, к примеру, в Малайзии был создан лишь единственный фонд, который претерпел крах, вызвав разочарование среди инвесторов, хотя с учетом потенциала страны можно было начать развивать крупную систему инвестирования параллельно с усилением уровня доверия со стороны инвесторов.

В последние годы отмечается возросшее количество внешних и внутренних вызовов национального экономического развития в условиях скачкообразного развития фондового рынка, волатильной ликвидностии национальной валюты, ухудшения финансирования многих промышленных предприятий и финансовых структур, сокращения объемов инвестиционных ресурсов, что также сопровождается определенным уровнем нестабильности и на мировых рынках. Тем не менее именно ПИФы начинают приобретать все большую значимость в жизни населения. Рычагом развития и формирования денежных фондов являются сбережения населения, которые после используются в инвестировании, в том числе в недвижимое имущество. Итак, в последние годы паевые инвестиционные фонды вышли на новый виток развития и использования коллективными инвесторами Российской Федерации.

При существовании данного института в нашей стране на протяжении уже более 25 лет, его развитие было неравномерным, в первую очередь, из-за особенностей российского финансового рынка, а также его действия в условиях санкционного давления, и конечно же многие факторы откладывают свой отпечаток на работе паевых инвестиционных фондов, такие как экономические и политические. Управляющие компании фондов в условиях санкций стали жертвами заморозки множества активов, а также функционирования национального расчетного депозитария, потому что это привело к невозможности должного управления портфелями.

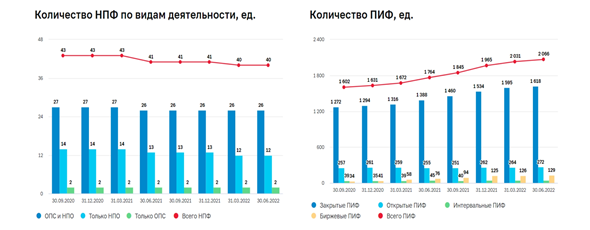

Перед рассмотрением существующих проблем хотелось бы выделить динамику развития в Российской Федерации (Рисунок).

Рисунок. «Динамика количества НПФ и ПИФ с 30.09.2020 по 30.06.2022»

На диаграммах виден рост ПИФов, который в том числе связан с политикой Банка России, поскольку с 2018 года был начат курс на вывод как можно большего количества средств среди частных инвесторов из пассивных инструментариях в активные. Как результат, к 2021 году наблюдается активный рост количества открытых брокерских счетов.

Для детального рассмотрения тенденций развития рынка ПИФов необходимо осветить существующие проблемы, препятствующие использованию и дальнейшему становлению форм коллективных инвестиций. Для анализа можно выделить следующие проблемы:

- «Недостаточная эффективность управления фондами. Некоторые фонды не достигают достаточно высокой доходности из-за неэффективного управления и неправильного выбора активов;

- Высокие комиссии и скрытые расходы. Инвесторы часто не осознают все комиссии, связанные с инвестициями в фонды, такие как комиссии за управление, депозитарные комиссии и т. д. Это может значительно снизить доходность инвестиций;

- Недостаточная регулирование и контроль. На практике фонды могут злоупотреблять доверием инвесторов и не соблюдать правила инвестирования или предоставления информации;

- Риски, связанные с рыночными флуктуациями. Инвестиции в фонды подразумевают риск потери денег из-за колебаний на финансовых рынках;

- Сжатые возможности для малых инвесторов;

- Ограниченный выбор активов. Некоторая часть фондов имеет строго определенные портфели и ограничения по выбору активов, что может ограничивать инвесторов в своих возможностях» [3].

Решение данных проблем требует улучшения информационной прозрачности, более строгого регулирования и контроля, а также по возможности разработки инновационных финансовых инструментов, которые позволят инвесторам получать более высокую доходность и защиту своих вложений.

В. В. Литвин отмечает в своей работе, что в силу недостаточности информации о деятельности паевых инвестиционных фондов и ее непрозрачности сокращают в разы число инвесторов и делают проблемным естественную конкуренцию между ПИФами [4]. Помимо проблем рынка инвестиционных фондов в России, следует обратить свое внимание и на институциональные проблемы, а именно:

- дефицит финансовых инструментов и низкий инвестиционный потенциал;

- отсутствие должной информационной прозрачности ряда управляющих компаний;

- недостаточно качественный уровень управления рисками специализирующимися компаниями;

- отсутствие должного уровня финансовой грамотности среди населения.

Некоторые авторы в своих исследованиях анализируют правовые проблемы деятельности ПИФов. Например, А. И. Фридман акцентирует внимание на том, что «определение паевого инвестиционного фонда не содержит указания, что целью создания такого инвестиционного фонда является осуществление инвестиционной деятельности» [6]. Также выделяются проблемы, возникающие при определении понятия самого ПИФа, как комплекса имущества, указанное в Федеральном законе, касающегося инвестиционной деятельности в РФ. Хотелось бы привести аргумент Т. Т. Оксюка, который указывал в своем исследовании, что нельзя «…квалифицировать паевой инвестиционный фонд как имущественный комплекс» [5]. Мнение у юристов, как ученых, так и практиков сходится в том, что обязательства не могут являться объектом вещных прав.

В рамках 2022 года одним из главных испытаний для паевых инвестиционных фондов стало обездвиживание и заморозка иностранных активов. По меньшей мере 159 ПИФов осталось с замороженными активами по итогам года [1].

Все вышеперечисленное создает возможность рассмотрения некоторых изменений в нормативные правовые акты и целом, совершенствования законодательства в сфере коллективных инвестиций, а в частности ПИФов и ЗПИФов. Если обобщить выявленные сложности в данной сфере, станет возможным сделать предположение о трудностях развития ряда управляющих компаний и фондов. Наблюдается и недоверие частных инвесторов к рынку ПИФов, что ограничивает приток денежных средств. Поскольку одной из главных задач ПИФов является трансформация сбережений населения в инвестиции, неразвитость некоторых структурных элементов системы ПИФов негативно отражается на привлечении средств частных инвесторов с различным объемом свободных средств. Анализ данных проблем говорит о необходимости модернизации данной отрасли коллективного инвестирования. Возможными вариантами решения данных вопросов, а также способами повышения доверия граждан к таким инструментам коллективных инвестиций можно назвать:

1. 1. Решение ряда вопросов, включающих в себя работу закрытых паевых инвестиционных фондов, что подразумевает необходимость законно урегулировать вопросы, связанные с прозрачностью и открытостью работы паевых инвестиционных фондов, в том числе и определение финансовых результатов, структуры портфеля.

2. Трудно переоценить также важность контроля за увеличением условий защиты инвесторов и их интересов, регулируя и создавая систему факторинга по активам пайщиков (то есть механизма выкупа УК замороженных паев паевого инвестиционного фонда или закрытых паев). Рассмотрение возможностей механизма в виде финансирования под уступку денежного требования, по модели агентского факторинга, например, сделает возможным повышение стабильности рынка в условиях санкций, позволит приблизиться к формированию у вкладчиков доверия и лучшего отношения. У таких вкладчиков появится возможность продажи замороженных активов, но, разумеется, с учетом определенного дисконта. Еще одним способом решения трудностей с заморозкой активов может служить разработка и формирование страхования инвестиций или же создание гарантийного фонда. Описанные в этом ключе способы решения проблемы обездвиженных активов, конечно, приведут к повышению комиссий и компенсаций управляющей компании, что необходимо для формирования у УК средств резервирования для исполнения обязательств. Аналогичный подход наблюдается в сфере страхования банковских вкладов.

3. Основной целью и мотиватором деятельности управляющих компаний является извлечение прибыли, которая формируется за счет вознаграждения по договору доверительного управления. Конечно, извлечение дохода важно особенно при работе с рыночными финансовыми инструментами. Чтобы прибыль компаний управляющих росла, немалая часть сил направляется на повышение квалификации непосредственно своих управляющих, во избежание сведения кадровой политики управляющих компаний к переманиванию умных и компетентных работников из других компаний. Важным видится настройка внутреннего корпоративного образования и повышенного внимания к участию компании в формировании должных знаний и умений у своих работников. Роль обучения и подготовки грамотных специалистов сложно переоценить, так как они во многом формируют будущее финансового рынка, своей грамотной деятельностью закладывают фундамент доверия у инвесторов для дальнейшей работы с ними. Повышение уровня квалификации специалистов способно привлекать крупных игроков, которые будут вкладывать больше, понимая, что они и их вклады в «надежных руках».

Что касается ЗПИФов, можно сказать, что они также являются достаточно популярными у инвесторов, так как вложения в такой фонд обеспечены имуществом. Тем не менее, при экономической нестабильности и негативном тренде ставок по аренде доходность ЗПИФа с большой вероятностью падает, что в какой-то степени переводит внимание инвесторов на ОПИФы, которые инвестируют в более ликвидные, надежные и доходные активы.

В качестве резюме о тенденциях развития ПИФов и законодательства об инвестициях можно сказать следующее: рынок инвестиций формируется в России достаточно активно и еще имеет потенциал для развития. Однако за последние два десятилетия данный сегмент рынка активно шагает вперед, о чем свидетельствуют статистические данные (рост стоимости чистых активов ПИФов, увеличение количества сформированных ПИФов), рост популярности среди рядовых инвесторов, достаточно хорошо проработанное законодательство, появление первых биржевых фондов, а также развитие вторичного рынка паев, то есть включение паев в список ценных бумаг, торгующихся на бирже и постепенное увеличение числа таких паев. Паевые инвестиционные фонды, безусловно, интересны с точки зрения изучения альтернативного варианта инвестиций, связанных с пассивной стратегией. Важно не забывать, что, вкладывая в такие активы, риски возрастают. Проблемами развития финансового рынка в России можно назвать слабый уровень финансовой грамотности в целом, а также до конца не сформированное доверие рядовых физических лиц финансовым институтам.

Данные анализов Банка России о развитии финансового рынка паевого инвестирования можно объединить и резюмировать в следующую группу проблем, которые выделяются больше всего, а именно:

1. Отсутствие финансовой грамотности населения. Данная проблема видится основной, так как из-за нее устанавливается низкий интерес инвесторов к рынку инвестиций, и в то же – «триггерит» продавцов соответствующих услуг менять информацию о своем продукте. Также, население все еще сравнивает доходности двух инструментов, не принимая во внимание риски вложений в паевые инвестиционные фонды [2].

2. Процедура формирования инвестиционного портфеля и тем более создание отчетности фондов совершенно непонятны и непрозрачны розничному и новому инвестору на рынке. Пока что не существует ни одного грамотного подхода к оценке эффективности деятельности паевых инвестиционных фондов, к выбору маркера, отсутствует единый и понятный способ оценки результатов деятельности паевых инвестиционных фондов от него.

3. Низкий уровень качества управления многими фондами, в том числе и закрытыми паевыми инвестиционными фондами, а также нехватка инструментов для инвестирования, что приводит к слишком маленькой вариативности портфелей многих фондов.

4. Важнейшей проблемой и препятствие в функционировании ПИФов в условиях, продиктованных в 2022 году, стала заморозка и обездвиживание иностранных активов. Так, были частично заблокированы активы более 150 паевых инвестиционных фондов.

Законодательство о закрытых паевых инвестиционных фондах (ЗПИФ) постоянно развивается и изменяется, чтобы соответствовать новым экономическим условиям и потребностям инвесторов. Одной из основных тенденций является расширение возможностей для инвестирования в различные виды активов, включая недвижимость, акции, облигации и другие инструменты. Также наблюдается рост числа управляющих компаний, предлагающих услуги по управлению активами ЗПИФ для физических и юридических лиц. Кроме того, законодательство становится более прозрачным и понятным для инвесторов, что способствует повышению доверия к этому инструменту инвестирования.

Таким образом, законодательству об паевом инвестировании определенно есть куда расти и развиваться, а у субъектов отношений в данной области и используемых механизмов есть большой потенциал, который, несомненно, может быть раскрыт при определенном уровне развития сферы.