Рынок слияний и поглощений, особенности сделок M&A в России и за рубежом.

Журнал: Научный журнал «Студенческий форум» выпуск №11(32)

Рубрика: Экономика

Научный журнал «Студенческий форум» выпуск №11(32)

Рынок слияний и поглощений, особенности сделок M&A в России и за рубежом.

В мировой экономике на сегодняшний день можно явно выделить усиление интеграции мирового уровня. Интеграционные процессы можно наблюдать в любых отраслях экономики. Все крупные организации национального масштаба желают выйти на международные рынки, активно опираясь на опыт зарубежных компаний. Для этого в современных условиях компания должна обладать явными конкурентными преимуществами, выбрать наиболее эффективные методы развития бизнеса, увеличения стоимости и рентабельности. На данный момент к наиболее прогрессивной форме достижения вышеперечисленного можно отнести сделки слияния и поглощения компаний.

Большинство действующих крупных корпораций стали такими благодаря данным видам сделок, постепенно наращивая свои доли на рынке. Несмотря на то что рынок слияний и поглощений можно отнести к числу нестабильных, можно наблюдать его устойчивое развитие. В интеграционных вопросах слияния и поглощения Россия имеет относительно небольшой опыт, однако судя по статистическим данным, видно, что темпы российского рынка M&A растут: в 2017 году сделки слияния и поглощения выросли на 2 %, в 2016 на 1.1%, что показывает увеличение прироста. В связи с потребностью адаптации компаний к внешним условиям, можно выделить необходимость проведения сделок слияния и поглощения,

Сам термин «слияние и поглощение» заимствовали из англо-саксонского права - «Mergers and acquisitions» или сокращенно M&A. Как упоминалось ранее, отечественный рынок слияния и поглощения считается относительно молодым, и его становление можно отнести к 1992-1995 годам, то есть в период становления частного предпринимательства в Российской Федерации. В тот же момент, такие первые сделки в Соединенных Штатах Америки появились в конце XIX века.

Зачем же компании совершают сделки данного типа? Рассмотрим основные мотивы слияния и поглощении.

Во-первых, компании стремятся получить синергетический эффект. Это означает, что взаимодействие нескольких компаний дает результат, который явно превышает суммы результатов отдельно каждой компаний. Данный эффект возможен благодаря возможности комбинирования ресурсов, росту рыночной мощности, финансовой экономии, взаимосвязанном развитии в научно-исследовательских и опытно-конструкторских работах.

Во-вторых, экономия от масштаба, которая достигается в том случае, если величина себестоимости единицы продукции снимается по мере увеличения объема производства продукции с учетом неизменных мощностей. Это позволяет наиболее эффективно использовать ресурсы. Однако следует учитывать, что это увеличение будет происходить до определенного момента, и далее возможно произойдет падение выручки.

В-третьих, играет роль мотив монополии. Компании, обычно благодаря горизонтальным сделкам слияния, хотят усилить монопольное положение на рынке. Это позволит устанавливать свои цены на продукции из-за слабой конкуренции или из-за ее полного отсутствия. Однако существует антимонопольное законодательство, которое не позволит произойти сделки слияния из-за явной цели контролировать цену.

Также, благодаря данным видам сделок возможно повысить качество управления, устраняя при этом неэффективность работы. То есть иногда нужно добиться дифференцированной эффективности, управлением активами нескольких фирм, чтобы добиться лучших результатов в бизнесе, а также минимизировать риски при возможной смене конъюнктуры рынка.

Еще один важный аспект, являющийся причиной совершения сделок слияние и поглощения - это налоговые мотивы, которые предполагают возможное снижение налогов или использование налоговых льгот соучастника. Например, компания, имеющая большую прибыль, несет значительную налоговую нагрузку, будет иметь выгоду, приобретая другую компанию с налоговыми льготами. Однако следует учитывать возможное установление налоговых ограничений.

Распространенным является мотив продажи по частям. Данный мотив возникает, в случае если фирму недооценили, то есть ее ликвидационная стоимость превышает рыночную. Дальше с целью получения большого дохода, части этой фирмы продают.

Также, компании могут иметь в качестве мотива защитные цели. То есть для того, что бы тебя не поглотили, нужно поглощать самим, те самым увеличивая стоимость своей компании. Однако это приводит к значительным издержкам.

Играют значительную роль и личные мотивы собственников. Часто сделки слияния и поглощения никак нельзя аргументировать, кроме всепоглощающего желания увеличить свою власть, что может указывать на экономическую нецелесообразность.

Рынок слияний и поглощений в России показал наилучший результат за последние четыре года. В 2017 году количество сделок слияний и поглощений, в которых участвуют компании России выросло на 2 %, для сравнения, в 2016 году - 1,1 %[11].

Суммарная стоимость сделок в 2017 году составила $51,6 млрд., что на 25,9% больше, чем в предыдущем году. Увеличилось число мега-сделок (сделки, стоимостью более $1 млрд.) - 7 трансакций в 2017, 6 - в 2016.

В России чаще всего сделки M&A носят не горизонтальный/вертикальный характер, они совершаются с целью диверсификации и выхода на мировые рынки. Особенностью совершения данного типа сделок в РФ является непубличность, то есть участники могут не знать ни покупателя, ни сумму сделки. Благодаря усовершенствованию законодательству, произошло уменьшение сделок M&A, носящих характер недружественного поглощения, характеризующегося применением какого-либо давления и мошеннических схем.

Ниже представлена таблица с крупнейшими сделками на отечественном рынке слияний и поглощений:

Таблица 1.

с крупнейшими сделками на отечественном рынке слияний и поглощений:

|

№ |

Объект сделки |

Сектор |

Покупатель |

Продавец |

Приобретенная доля, % |

Сумма сделки, млн. долл. США |

|

1 |

НК «Роснефть» |

Нефтегазовый |

CEFC Chine Energy Company Limited |

Glencore, Катарский суверенный фонд |

14,2% |

9254 |

|

|

ПАО Банк «ФК Открытие» |

Банковский |

АО «Открытие Холдинг» |

Центральный Банк России |

99,99% |

7920,1 |

|

3 |

Совместное предприятие по онлайн-заказу поездок Yandex и Uber |

Технологии |

Yandex N.V., Uber Technologies |

Yandex N.V., Uber Technologies |

59.3%/ 36.6% |

3800 |

|

4 |

Holland & Barrett |

Потребительский |

LetterOne Group |

The Nature’s Bounty Co, The Carlyle Group |

100% |

2250 |

|

5 |

Южно-Русское газовое месторождение |

Нефтегазовый |

OMV |

Uniper SE |

25% |

24040 |

|

6 |

«СИБУР Холдинг» |

Химический |

Михельсон Леонид |

Шамалов Кирилл |

14,3% |

1910 |

|

7 |

Eurasia Drilling Company Limited |

Нефтегазовый |

Schlumberger |

Частные акционеры |

51% |

1900 |

|

8 |

En + Group |

Металлургия |

Катарский суверенный фонд, AnAn Group, Российский фонд прямых инвестиций |

Олег Дерипаска |

18,8% |

1500 |

|

9 |

Торговые центры Immofinanz в Москве |

Недвижимость |

Fort Group |

Immofinanz |

100% |

1051 |

|

10 |

«МегаФон» |

Телекоммуникация |

«Газпромбанк» |

Telia |

19% |

1046 |

Суммарная стоимость данных сделок составляет 32,47 млрд. долл. США, 48,5% от общей суммы сделок в 2017 г.

Сумма сделок по отраслям, млрд. долл. США:

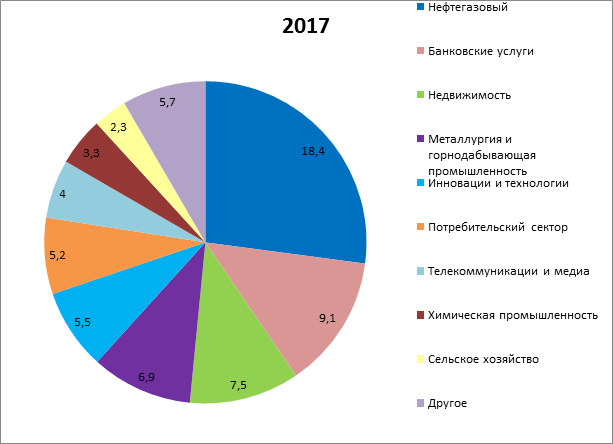

Рисунок 1 Сумма сделок по отраслям, млрд. долл. США, 2017 год

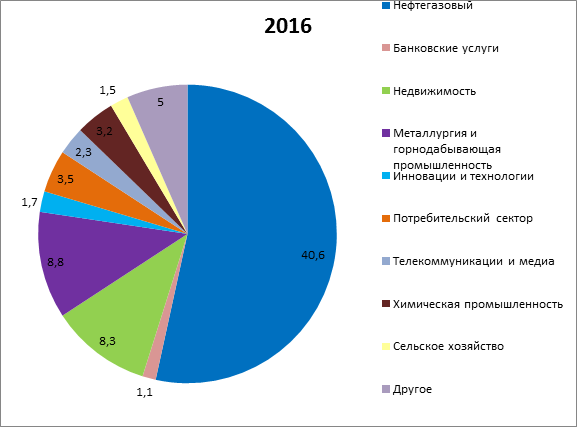

Рисунок 2 Сумма сделок по отраслям, млрд. долл. США, 2016 год

Исходя из приведенных диаграмм, можно сделать выводы, что в 2017 году наибольший рост наблюдается в секторах банковский услуг, инноваций и технологий, телекоммуникации и медиа.

За последние восемь лет удельный вес сделок до $50 млн. на отечественном рынке слияний и поглощение является наибольшим - 77,6%.

Положительное влияние на экономические процессы оказывает рост конкуренции из-за ослабления рубля и тенденции к увеличению потребления продуктов, которые произвели на внутреннем рынке. Из-за запрета импорта многих видов продуктов из Европейского союза и Соединенных Штатов Америки, явно заметно устойчивое развитие сельскохозяйственного сектора. В доказательство этому, можно отметить, что в 2017 году Россия стала крупнейшей страной, экспортирующей пшеницу и сахар.

Также после снижения базовой процентной ставки Банка России, последовало сокращение расходов на обслуживание долга, что повлекло за собой увеличение спроса на дорогостоящие товары длительного пользования, что свидетельствует об улучшении экономической ситуации в стране.

В 2018 году ожидается предоставление больших возможностей и для российских, и для иностранных инвесторов, что приведет к устойчивому росту заключаемых сделок M&A. Особенностью рынка слияний и поглощений в Российской Федерации можно отметить активное участие государства на данном рынке: является регулятором процессов M&A, участником формирования холдингов. Подводя итог, можно сказать, что процесс M&A в России имеет позитивную тенденцию развития для повышения эффективности компаний и их конкурентоспособности.